作者:Agintender

來源:Agintender

平倉與清算,是交易所與每一位交易者遲早要面對的“宿命“。如果說開倉是一段緣分的開始,帶着情緒、信仰與幻想;那麼平倉,就是那段故事的終結,不論甘願還是不舍。

其實強制平倉是對於交易所來說是一件”費力不討好“的事情,得罪用戶不說,一個不小心還容易把自己搭進去,而且把自己搭進去之時可是沒人會憐憫自己的。所以怎麼做到一寸長半寸強,半寸深一寸淺就是真功夫。

多說一句,別看什麼造富效應——清算機制,才是一個交易所的良心和擔當。

今天,我們只談結構和算法。強平發生的真正邏輯是什麼?清算模型如何保護市場整體安全?

杠精聲明:如果你覺得我是錯的,那你就是對的。

娛樂聲明:不要太關注数字,多看邏輯。大家看個大概就好,圖個開心就好

第一部分:永續合約的核心風險管理框架

永續合約作為一種複雜的金融衍生品,允許交易者通過槓桿放大資本效應,從而有機會獲得遠超初始資本的收益。然而,這種高回報的潛力也伴隨着同等甚至更高的風險。槓桿不僅放大了潛在利潤,也同樣放大了潛在虧損,這使得風險管理成為永續合約交易中不可或缺的核心環節。

該體系的核心在於有效控制和化解因高槓桿交易而產生的系統性風險。它並非單一的機制,而是一個由多個相互關聯、逐級觸發的防禦層組成的“梯田式”風險控制流程。這個流程旨在將因個別賬戶爆倉而產生的虧損限制在可控範圍內,防止其蔓延並對整個交易生態系統造成衝擊。

如何把瀑布之勢轉化為溪流之柔——疏而不漏,剛中有柔。

風險緩釋的三大支柱

交易所的風險管理框架主要依賴於三大支柱,它們共同構成了一個從個體到系統、從常規到極端的全方位防禦網絡:

-

強制平倉(Forced Liquidation):這是風險管理的第一道,也是最常用的一道防線。當市場價格向交易者持倉的不利方向移動,導致其保證金餘額不足以維持倉位時,交易所的風險引擎會自動介入,強制關閉該虧損倉位。

-

風險保障基金(Insurance Fund):這是第二道防線,扮演着系統性風險緩衝墊的角色。在市場劇烈波動時,強制平倉的執行價格可能劣於交易者的破產價格(即虧損耗盡全部保證金的價格),由此產生的額外虧損(即“穿倉損失”)將由風險保障基金來彌補。

-

自動減倉機制(Auto-Deleveraging, ADL):這是最後的、也是極少被觸發的終極防線。只有在發生極端市場行情(即“黑天鵝”事件),導致大規模強制平倉耗盡了風險保障基金后,ADL機制才會被激活。它通過強制削減市場上盈利最多、槓桿最高的反向持倉,來彌補風險保障基金無法覆蓋的穿倉損失,從而確保交易所自身的償付能力和整個市場的最終穩定。

這三大支柱共同構成了一個邏輯嚴密的風險控制鏈條。整個體系的設計哲學可以被理解為一種經濟學上的“社會契約”,它明確了在槓桿交易這個高風險環境中,風險責任的逐級分配原則。

交易者承擔 ——> 風險保障基金 —— > 自動減倉機制(ADL)

首先,風險由交易者個體承擔,其責任是確保賬戶有足夠的保證金。當個體責任無法履行時,風險轉移至一個由集體(通過清算手續費等方式)預先注資的緩衝池——風險保障基金。只有在這個集體緩衝池也無法承受衝擊的極端情況下,風險才會以自動減倉的形式,直接轉移給市場中盈利最高的參与者。這種分層機制的設計,旨在最大程度上隔離和吸收風險,維護整個交易生態的健康與穩定。

第二部分:風險的基礎:保證金與槓桿

在永續合約交易中,保證金和槓桿是決定交易者風險暴露水平和潛在盈虧規模的兩個最基本要素。深刻理解這兩者的概念及其相互作用,是有效管理風險、避免強制平倉的前提。

初始保證金與維持保證金

保證金是交易者為開立和維持槓桿倉位而必須存入並鎖定的抵押品。它分為兩個關鍵級別:

-

初始保證金(Initial Margin):這是開立一個槓桿倉位所必須的最低抵押品金額。它是交易者進入槓桿交易的“門票”,其數額通常是倉位名義價值除以槓桿倍數。例如,若要以10倍槓桿開立一個價值10,000 USDT的倉位,交易者需要投入1,000 USDT作為初始保證金。

-

維持保證金(Maintenance Margin):這是維持一個已開立倉位所必須的最低抵押品金額。它是一個動態變化的閾值,低於初始保證金。當市場價格向不利方向移動,導致交易者的保證金餘額(初始保證金加上或減去未實現盈虧)下降至維持保證金水平時,強制平倉程序將被觸發。

-

維持保證金率 (Maintenance Margin Ratio,MMR):指的是2最低抵押率

保證金模式解析:比較分析

交易所通常提供多種保證金模式,以滿足不同交易者的風險管理需求。主要包括以下三種:

-

逐倉保證金(Isolated Margin):在此模式下,交易者為每一個倉位單獨分配一定數量的保證金。該倉位的風險是獨立的,如果發生強制平倉,交易者所承擔的最大損失僅限於為該倉位分配的保證金,不會影響賬戶中的其他資金或其他倉位。

-

全倉保證金(Cross Margin):在此模式下,交易者期貨賬戶中的所有可用餘額都被視為所有持倉的共享保證金。這意味着一個倉位的虧損可以由賬戶中的其他可用資金或其他盈利倉位的未實現利潤來抵消,從而降低單個倉位被強平的風險。然而,其代價是,一旦觸發強平,交易者可能會損失賬戶中的全部資金,而不僅僅是單個倉位的保證金。

-

組合保證金(Portfolio Margin):這是一種更為複雜的保證金計算模式,專為經驗豐富的機構或專業交易者設計。它基於整個投資組合(包括現貨、期貨、期權等多種產品)的總體風險來評估保證金要求。通過識別和計算不同頭寸之間的風險對沖效應,組合保證金模式可以顯著降低對沖良好、風險分散的投資組合的保證金要求,從而大幅提高資金利用率。

階梯保證金制度(風險限額)

為了防止因單個交易者持有過大倉位而在強平清算時對市場流動性造成巨大衝擊,交易所普遍實施了階梯保證金制度,也稱為風險限額。這一制度的核心邏輯是:倉位規模越大,風險越高,因此需要更嚴格的風險控制措施。

具體而言,該制度將倉位名義價值劃分為多個層級(Tiers)。隨着交易者持有的倉位價值從低層級上升到高層級,平台會自動實施兩項調整:

-

降低最大可用槓桿倍數:倉位越大,允許使用的最大槓桿越低。

-

提高維持保證金率(MMR):倉位越大,維持倉位所需的保證金占倉位價值的比例越高。

這種設計有效地阻止了交易者利用高槓桿建立可能對市場穩定構成系統性威脅的巨額倉位。它是一種內置的風險遞減機制,迫使大戶交易者主動降低風險敞口。

階梯保證金制度並非僅僅是一個風險參數,而是交易所管理市場流動性、防止“連環爆倉”(Liquidation Cascades)的核心工具。一次大規模的強平訂單(例如,來自使用高槓桿的巨鯨賬戶)可能會瞬間耗盡訂單簿上多個價位的流動性,導致價格出現劇烈下跌的“長下影線”。這種突如其來的價格暴跌,又可能觸發其他原本安全的交易者倉位的強平線,從而形成多米諾骨牌效應。(對於交易所來說,就是穿倉風險)

通過對大額倉位施加更低的槓桿和更高的維持保證金要求,交易所極大地增加了單個實體構建足以引發此類連鎖反應的脆弱巨額倉位的難度。更高的保證金要求如同一個更大的緩衝墊,能夠吸收更劇烈的價格波動,從而保護了整個市場的生態系統免受集中頭寸帶來的系統性風險。

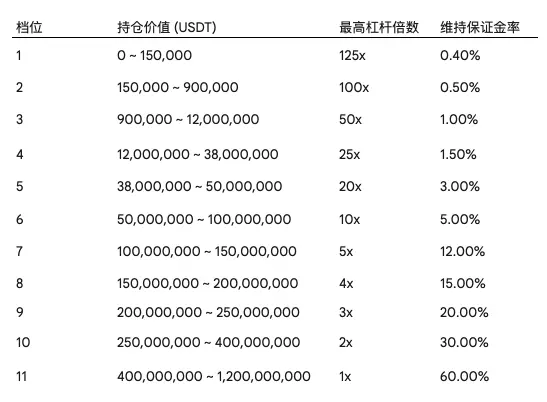

以Bitget針對BTCUSDT永續合約所設定的階梯保證金制度為例,清晰地展示了這一風險管理機制的實際應用:

表1: BTCUSDT永續合約階梯保證金示例 (來源: Bitget)

該表格直觀地揭示了風險與槓桿之間的反比關係——保證金率的要求與持倉是呈線性增長的。當交易者的BTCUSDT倉位價值超過150,000 USDT時,其最大可用槓桿將從125倍降至100倍,同時維持保證金率也從0.40%提升至0.50%。

第三部分:強平觸發器:理解關鍵價格指標

為了精確且公平地執行強制平倉,交易所的風險引擎並不直接使用市場上瞬息萬變的成交價,而是依賴於一套專門設計的價格指標體系。

標記價格 vs. 最新成交價

在永續合約交易界面上,交易者通常會看到兩個主要的價格:

-

最新成交價(Last Price):這是指在交易所訂單簿上最新一筆成交交易的價格。它直接反映了當前市場的買賣行為,容易受到單筆大額交易或短期市場情緒的影響。

-

標記價格(Mark Price):這是交易所為了觸發強制平倉而專門計算的一個價格,旨在反映合約的“公允價值”或“真實價值”。與最新成交價不同,標記價格的計算綜合了多種數據源,其核心目的是平滑短期價格異動,防止因市場流動性不足、價格操縱或瞬間的“插針”行情而導致不必要的、不公平的強制平倉。(現在都採用標記價格作為盈虧依據)

標記價格的計算方法在各交易所大同小異,通常包含以下核心組成部分:

-

指數價格(Index Price):這是一個綜合價格,通過加權平均全球多家主流現貨交易所的資產價格計算得出。

-

資金費用基差(Funding Basis):為了將永續合約價格錨定在現貨價格附近,合約價格與指數價格之間會存在一個價差,即基差。

通過這種綜合計算方式,標記價格能夠更穩定、更可靠地反映資產的內在價值,成為觸發強制平倉的唯一依據。(詳細的標記價格可見:

ht tps://x.com/agintender/status/1944743752054227430,

https://x.com/agintender/status/1937104613540593742)

強平價格與破產價格

在標記價格體系下,有兩個對交易者命運至關重要的價格閾值:

-

強平價格(Liquidation Price):這是標記價格的一個具體數值。當市場上的標記價格達到或穿過這個價格點時,交易者的倉位將觸發強制平倉程序。這個價格點對應着交易者的保證金餘額恰好下跌至維持保證金要求的水平。(強平價格是清算的觸發條件)

-

破產價格(Bankruptcy Price):這是標記價格的另一個數值,代表着交易者的初始保證金已全部虧損完畢的價格點。換言之,當標記價格達到破產價格時,交易者的保證金餘額將歸零。(破產價格是用於清算的價格)

注意,強平價格的觸發總在破產價格之前。

強平價格與破產價格之間的這個價格區間,構成了交易所風險引擎的“操作緩衝帶”。清算系統的效率,正是在這個狹窄的區間內受到考驗。

簡單來說,槓桿倍數越高,初始保證金率越低,這個緩衝帶就越窄。例如,一個 100x 槓桿的倉位,其初始保證金率僅為 1%,而維持保證金率可能為 0.5%。這意味着,從開倉到觸發強平,交易者只有 0.5% 的價格波動空間。

舉個例子,你開了100x的多倉倉位,直覺上來說,只有價格下跌1%,才會“破產”,但是因為保證金率是0.5%,所以當價格下跌0.5%時就會觸發強平,並且以下跌1%的破產價格來清算。

這種槓桿與脆弱性之間的直接因果關係,是高槓桿交易風險極高與直覺相悖的根本原因。

如果清算引擎能夠高效地在此區間內完成平倉,且成交價格優於破產價格,那麼剩餘的“利潤”將被注入風險保障基金,用戶也不會“倒欠”交易所;

反之,如果因市場極端波動或流動性枯竭,導致平倉價格劣於破產價格,那麼產生的穿倉虧損就需要動用風險保障基金來填補,甚至讓用戶來彌補這部分損失。

第四部分:強制平倉流程:分步詳解

當交易者的倉位風險達到臨界點,即標記價格觸及強平價格時,交易所的風險引擎會立即啟動一套標準化的、全自動的強制平倉流程。這個流程旨在以最小化市場衝擊的方式,有序地關閉風險頭寸。

多說一句,別看什麼造富效應——清機制,才是一個交易所的良心和擔當。

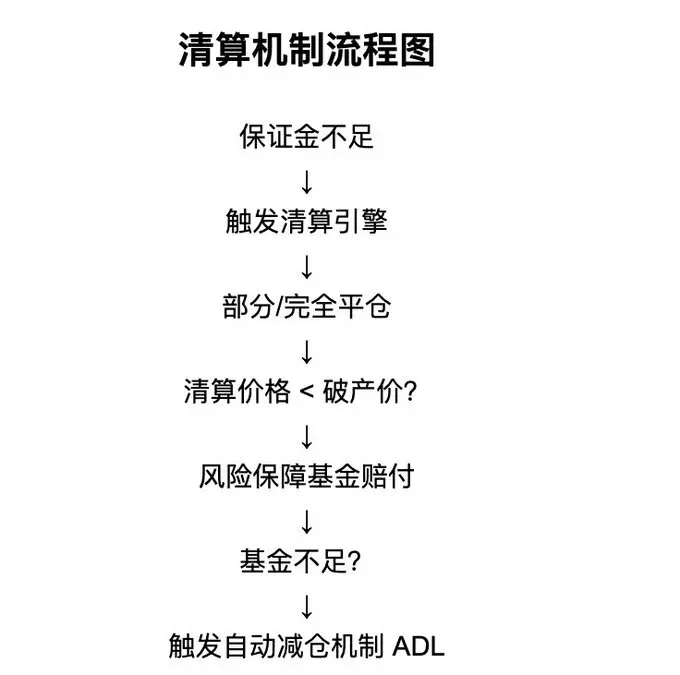

清算機制流程

強平觸發

流程的起點是強平條件的滿足:標記價格達到或穿過預先計算好的強平價格。在系統層面,這等同於該倉位的維持保證金率( MMR)達到了100%。一旦觸發,交易者將失去對該倉位的控制權,後續所有操作均由風險引擎接管。

強平條件觸發后,用戶的頭寸被清算引擎接管,並以“破產價格”進行內部結算。(破產價格劣於強平價格)。這兩個價格之間的關係揭示了強制平倉機制的核心邏輯:交易所的風險引擎總是在強平價格被觸及時啟動清算程序,力求在破產價格到達之前完成倉位平倉。

強平的瀑布之勢,化為小溪細流

風險引擎接管后,一般會按照預設的順序執行以下操作(不同交易所可能所不同):

-

取消未成交訂單:流程的第一步是立即取消與該風險倉位相關的、所有尚未成交的委託訂單。在逐倉模式下,系統會取消該交易對的所有開倉或加倉訂單;在全倉模式下,系統可能會取消賬戶中所有可能增加風險敞口的訂單。

-

部分平倉或階梯式強平:對於持有較大倉位、處於較高保證金檔位的交易者,風險引擎並不會一次性將全部倉位推向市場。相反,它會採用一種更為審慎的“階梯式強平”或“部分平倉”策略。系統會計算出需要平掉多少倉位才能使賬戶的維持保證金率(MMR)回落到100%以下的安全水平,然後僅針對這部分倉位向市場發出平倉指令。這種漸進式的處理方式,旨在將大額清算訂單分解成多個小訂單,從而顯著降低對市場價格的即時衝擊,避免引發連鎖反應。(有些人會認為部分平倉是ADL的操作,其實不然。)

-

完全平倉:如果部分平倉操作后,賬戶的MMR仍然高於或等於100%,或者該倉位本身就屬於最低的保證金檔位(無需進行階梯式處理),風險引擎將會接管剩餘的全部倉位。隨後,系統會以市價單(Market Order)的形式,將這些倉位在訂單簿上以最優可成交價格進行平倉,直至倉位完全了結。

階梯式強平機制是現代加密貨幣衍生品交易所風險管理成熟度的重要體現。早期的平台多採用“全有或全無”的清算模式,這種簡單粗暴的方式雖然易於實現,但風險極大。一筆巨額倉位的瞬間市價平倉,極易造成價格的劇烈“插針”,從而觸發其他交易者的強平線,形成破壞性的“連環爆倉”。

強平還有一個關鍵點在於,這個倉位是在哪裡清算的?是面向市場清算?內部消化?還是在賬戶內清算?還是在風險保障基金里清算?因為篇幅關係,本文就不展開討論,有機會單獨寫一份解析。(那些說AI創作的人啊,你們來想一下該怎麼開始寫?!😂)

強平費用

當一個倉位被強制平倉時,交易者除了承擔倉位本身的虧損外,通常還需要支付一筆額外的強平費用(或稱清算費用)。這筆費用的費率通常高於普通的交易手續費。

設立強平費用的主要目的有兩個:

-

激勵主動風險管理:較高的費用成本旨在鼓勵交易者主動管理自己的倉位風險,例如通過設置止損單(Stop-Loss)或在接近強平價格時手動平倉,而不是被動地等待系統強制執行。

-

為風險保障基金注資:強平費用是風險保障基金最主要的資金來源。交易所將收取的強平費用注入該基金池,用以應對未來可能出現的穿倉損失,從而維護了整個風險管理體系的健康運作。

第五部分:安全網:風險保障基金與自動減倉機制 (ADL)

當強制平倉流程啟動后,系統面臨的核心挑戰是在交易者的保證金耗盡前,以優於破產價格的價格完成平倉。然而,在極端市場條件下,這並非總能實現。為了應對由此產生的穿倉虧損,交易所設立了兩道至關重要的系統級安全網:風險保障基金和自動減倉機制(ADL)。

風險保障基金

-

核心目的:風險保障基金是一個由交易所設立並管理的資金池,其根本目的在於彌補因強制平倉產生的穿倉虧損。當一個被強平的倉位最終的成交價劣於其破產價格時,意味着交易者的虧損已經超出了其投入的全部保證金。此時,風險保障基金將介入,用池內資金填補這部分虧損缺口。

-

資金來源:風險保障基金的資金主要來源於兩個渠道:

-

強平費用:交易所從所有被強制平倉的倉位中收取額外的強平費用,這部分費用是基金池最穩定和主要的收入來源。

-

強平盈餘:如果一個倉位被強制平倉,且最終的成交價優於其破產價格,那麼在扣除強平費用后剩餘的保證金,也將被注入風險保障基金。

-

透明度與重要性:風險保障基金的規模和健康狀況是衡量一個交易所風險抵禦能力的關鍵指標。因此,信譽良好的交易所通常會定期或實時地向公眾披露其風險保障基金的錢包地址和資產餘額,以彰顯其透明度和償付能力。

市面上主流的交易所,比如BinanceOKX,BybitBitget等交易所都設有風險保障金,這一戰略決策旨在給予市場信心。

此舉降低了基金本身在市場崩盤時(恰恰是其最需要發揮作用的時候)價值大幅縮水的風險。因此,交易者在選擇平台時,不僅應關注交易費率和產品功能,更應審視其風險保障基金的規模、歷史表現和資產構成,這些都是平台長期穩定性和用戶保護承諾的重要體現。

自動減倉機制 (ADL) — 最後的防線

-

觸發條件:自動減倉(ADL)是交易所風險管理體系的最後一道防線,僅在最極端的情況下被激活。其唯一的觸發條件是:當發生大規模、劇烈的市場波動,導致穿倉虧損的總額超過了風險保障基金的全部餘額時。

-

核心功能:ADL機制的本質是一種對手方強制平倉。當風險保障基金耗盡后,為了彌補系統虧損,交易所的風險引擎會自動選擇市場上與破產倉位方向相反、且盈利最高、槓桿最高的交易者,強制性地將其部分或全部盈利倉位進行平倉。這些被選中的盈利倉位將被以破產倉位的破產價格進行結算,其實現的利潤將被用於填補系統虧損。

ADL機制的存在,確保了即使在最極端的情況下,交易所本身也不會因承擔穿倉損失而陷入償付危機,從而保護了整個平台的存續。儘管它對被選中的盈利交易者而言是一種損失,但它避免了將虧損無差別地分攤給所有用戶的“社會化虧損”模式,被認為是兩害相權取其輕的最終解決方案。

注:因為篇幅問題,詳細的自動減倉機制放在附錄,有興趣的讀者可以自行查閱。

結論:風險管理與交易者責任的綜合考量

永續合約的風險管理體系是一個精心設計的多層次防禦結構,其核心目標是在高槓桿的交易環境中維護市場的公平、穩定與持續運作。從個體交易者的保證金管理,到作為集體緩衝的風險保障基金,再到極端情況下的最後防線——ADL,這一“瀑布梯田式”的風險控制流程環環相扣,共同構築了抵禦系統性風險的堅固壁壘。

系統性防禦的邏輯層次:整個框架體現了風險從個體到集體的逐級轉移與化解。強制平倉將風險首先限定在交易者個體層面,要求其對自己的倉位負責。當個體風險失控併產生穿倉損失時,風險保障基金啟動,利用從過往清算事件中積累的集體資金來吸收衝擊,保護了市場的其他參与者。

只有在這兩道防線均被突破的極端情況下,ADL機制才會介入,通過對盈利最高的交易者進行對手方清算,來確保整個交易平台的最終償付能力。這一系列機制的存在,是永續合約市場得以在劇烈波動中保持運作的基石。

交易者的核心責任:儘管交易所提供了強大的自動化風險管理工具,但交易者必須清醒地認識到,風險管理的最終責任始終在於自身。平台的風控系統是底線保障,而非盈利策略的一部分。依賴系統強制平倉作為“最終止損”,不僅會因額外的強平費用而侵蝕資本,更會在極端行情下面臨ADL的潛在風險。

建議(負責任)的槓桿交易實踐:

-

善用風險管理工具:在開立任何槓桿倉位前,都應預先設置合理的止損單(Stop-Loss)。這是主動控制虧損、避免觸及強平線的最有效手段。

-

審慎選擇槓桿:槓桿是風險的放大器。交易者應根據自身的風險承受能力、交易策略和市場狀況,選擇適度的槓桿倍數,切忌盲目追求高槓桿帶來的名義收益。理解名義槓桿和實際槓桿的意義和影響是至關重要。

-

理解並監控保證金要求:必須充分理解階梯保證金制度,清楚知曉不同倉位規模下的維持保證金率變化。在加倉時,要預估倉位進入更高檔位后對強平價格的影響。

-

保持警惕,主動監控:交易者應持續關注其倉位的強平價格與當前標記價格的距離。在市場波動加劇時,更要密切留意ADL風險指示燈的變化,一旦風險等級上升,須果斷採取降槓桿或部分止盈等措施。

寫在最後

強平不是惡魔,而是合約市場維持秩序的代價; 清算不是懲罰,而是系統生存的機制性必要; ADL不是偏見,而是最後一次讓交易繼續下去的無奈選擇。

你可以有情緒,但必須理解規則。因為交易這場遊戲,真正算數的,從來都不是你“覺得值不值”,而是你“承擔得起代價”的那一刻。

永續合約不是“永恆不滅”,它只是風險在時間軸上的重新分配而已。

知其然,且知其所以然。

願我們始終保持一顆敬畏市場之心。

——————————以下是附錄————————

附錄:自動減倉 (ADL) 機制詳解 —— 交易所立於不敗之地的底氣

自動減倉(ADL)作為交易所風險管理的終極手段,其運作機制雖然複雜,但對高槓桿和高盈利的交易者而言至關重要。理解其排序規則、執行流程以及如何規避風險,是每一位成熟的永續合約交易者必備的知識。

ADL 排序系統

當ADL被觸發時,系統並不會隨機選擇對手方進行平倉,而是遵循一個嚴格的、基於風險和收益的排序規則。所有持有反向倉位的交易者會被放入一個優先隊列中,排名最高的交易者將首先被執行自動減倉。

-

ADL 排名計算公式: 雖然各交易所的公式表述略有差異,但其核心邏輯高度一致。排名分數(ADL Rank)主要由兩個變量決定:盈利百分比(PnL Percentage)和有效槓桿(Effective Leverage)。

對於盈利的倉位: 排名分數=盈利百分比×有效槓桿

對於虧損的倉位(雖然被選中的概率極低): 排名分數=有效槓桿盈利百分比

公式核心組成部分解析:

-

盈利百分比 (PnL Percentage):指的是倉位的未實現盈虧額占該倉位開倉價值的百分比。盈利越多,該數值越大。

-

有效槓桿 (Effective Leverage):這是整個公式中最關鍵且最容易被誤解的部分。它不是用戶在開倉時選擇的槓桿倍數,而是反映倉位當前真實風險暴露的動態槓桿。其計算公式為:

有效槓桿= (錢包餘額+未實現盈虧) ∣倉位名義價值∣

這個公式揭示了一個重要現象:當一個倉位的未實現盈利增加時,分母變大,其有效槓桿會隨之降低。相反,當一個倉位接近被強平時,其未實現虧損導致分母急劇減小,有效槓桿會變得極高。因此,ADL系統優先選擇的是那些當前盈利豐厚且初始槓桿較高的交易者。

ADL 風險指示燈

為了讓交易者能夠直觀地了解自己被ADL的風險,交易平台通常會在持倉界面提供一個風險指示燈。這個指示燈通常由五個級別(或五個小燈)組成,點亮的燈越多,代表該倉位在ADL隊列中的排名越靠前,被自動減倉的風險也越高。當所有五個燈都點亮時,意味着該倉位處於最高風險等級。

ADL 執行流程

假設市場發生劇烈下跌,導致大量多頭倉位被強平,其穿倉損失耗盡了風險保障基金。ADL系統被觸發,執行流程如下:

-

識別對手方:系統掃描所有持有空頭倉位的交易者。

-

計算排名:根據上述ADL排名公式,計算每個空頭倉位的排名分數,並生成一個從高到低的優先隊列。

-

執行減倉:系統從隊列頂端的交易者(排名分數最高者)開始執行減倉。假設需要彌補的虧損對應100 BTC的倉位,而排名第一的交易者持有20 BTC的盈利空頭倉位,系統將強制平掉這20 BTC的倉位。

-

價格與費用:被減倉的倉位將以觸發此次ADL事件的那個多頭倉位的破產價格進行結算。被執行ADL的交易者無需支付任何交易手續費。

-

循環執行:如果排名第一的交易者倉位不足以完全彌補虧損(例如,仍有80 BTC的虧損缺口),系統將繼續對排名第二、第三的交易者執行減倉,直至所有穿倉虧損被完全覆蓋。

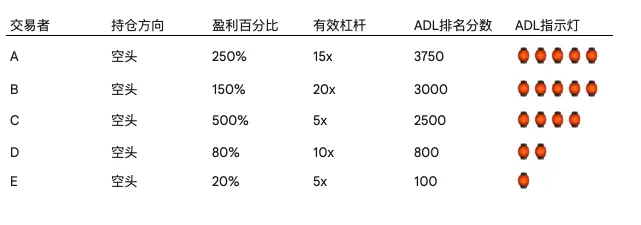

看到這裏的各位,肯定一頭霧水,舉個例子:

表2: ADL對手方排名隊列示例

表示晰地揭示了ADL排名的核心邏輯。交易者C雖然盈利百分比最高(500%),但由於其有效槓桿較低(5x),其ADL排名分數(2500)反而低於盈利百分比較低但有效槓桿更高的交易者A(250% * 15x = 3750)和B(150% * 20x = 3000)。這直觀地證明了ADL機制旨在優先選擇那些通過高槓桿獲得高額利潤的交易者作為風險承擔者。

如何降低ADL風險

交易者可以通過採取主動措施來降低自己在ADL隊列中的排名,從而規避被自動減倉的風險:

-

降低槓桿倍數:這是最直接有效的方法。降低槓桿會直接減小排名公式中的“有效槓桿”因子,從而顯著降低ADL排名分數。

-

部分平倉止盈:對盈利豐厚的倉位進行部分平倉,可以降低“盈利百分比”因子,同樣能有效降低ADL排名。將浮動盈利轉化為實際收益,也能降低整體風險敞口。

-

密切監控ADL指示燈: 在市場劇烈波動期間,應當時刻關注自己倉位的ADL風險指示燈。一旦發現指示燈級別上升,就應立即採取上述措施進行風險管理。