所有語言

分享

加密貨幣儲備經濟模型大解構

撰文:IOSG

引言

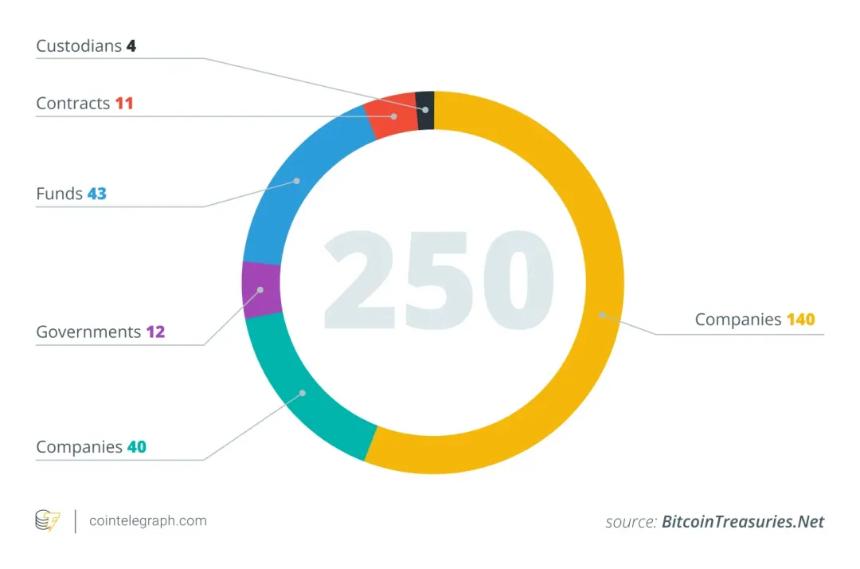

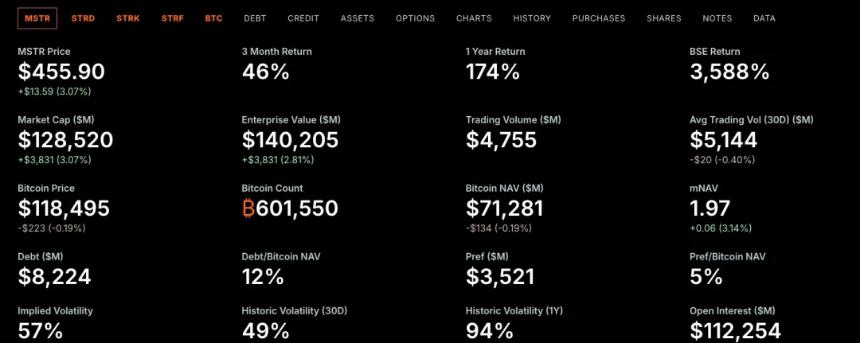

截至 2025 年中,越來越多的上市公司開始將加密貨幣(尤其是比特幣)納入公司金庫資產配置中,受到了 Strategy($MSTR)成功案例的啟發。例如,據區塊鏈分析數據显示,僅在 2025 年 6 月,就有 26 家新公司將比特幣納入資產負債表,使全球持有 BTC 的公司總數達到約 250 家。

這些公司橫跨多個行業(科技、能源、金融、教育等)和不同國家地區。許多公司將比特幣有限的 2100 萬供應量視為對抗通脹的對沖工具,並強調其與傳統金融資產相關性低的特性。這種策略正悄然走向主流:截至 2025 年 5 月,已有 64 家在 SEC 註冊的公司共持有約 688,000 枚 BTC,約佔比特幣總供應量的 3–4%。分析師估計,全球已有超過 100–200 家公司將加密資產納入財務報表。

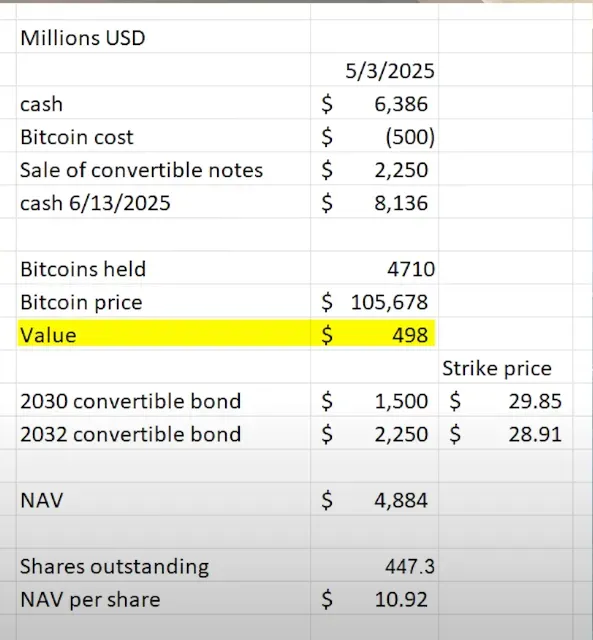

加密資產儲備的模型

當一家上市公司將部分資產負債表配置到加密貨幣時,一個核心問題隨之而來:他們是如何融資購買這些資產的? 與傳統金融機構不同,大多數採用加密金庫策略的公司,並不依賴於現金流充沛的主營業務來支撐。接下來的分析將以 $MSTR(MicroStrategy)為主要示例,因為大多數其他公司實際上也在複製其模式。

主營業務現金流(Operating Cash Flow)

雖然理論上最「健康」且最不具稀釋性的方式,是通過公司核心業務所產生的自由現金流來購買加密資產,但在現實中這種方式幾乎不可行。大多數公司本身就缺乏足夠穩定且大規模的現金流,根本無法在不藉助外部融資的情況下積累大量 BTC、ETH 或 SOL 儲備。

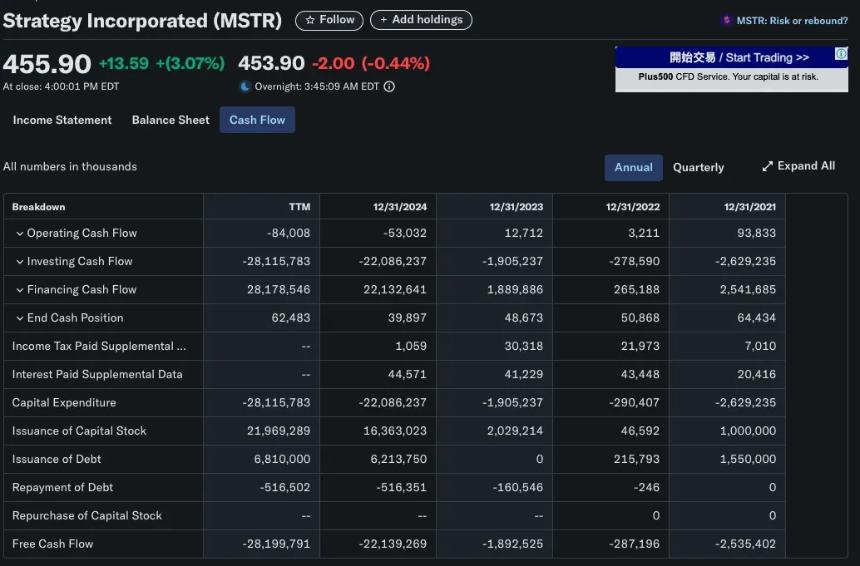

以MicroStrategy(MSTR)為典型例子:該公司成立於 1989 年,原本是一家專註於商業智能的軟件企業,其主營業務包括 HyperIntelligence、AI 分析儀錶盤等產品,但這些產品至今仍只能產生有限的收入。事實上,MSTR 的年度經營現金流為負數,與其投資比特幣的數百億美元規模相去甚遠。由此可見,MicroStrategy 的加密金庫戰略從一開始就不是基於內部盈利能力,而是依賴外部資本運作。

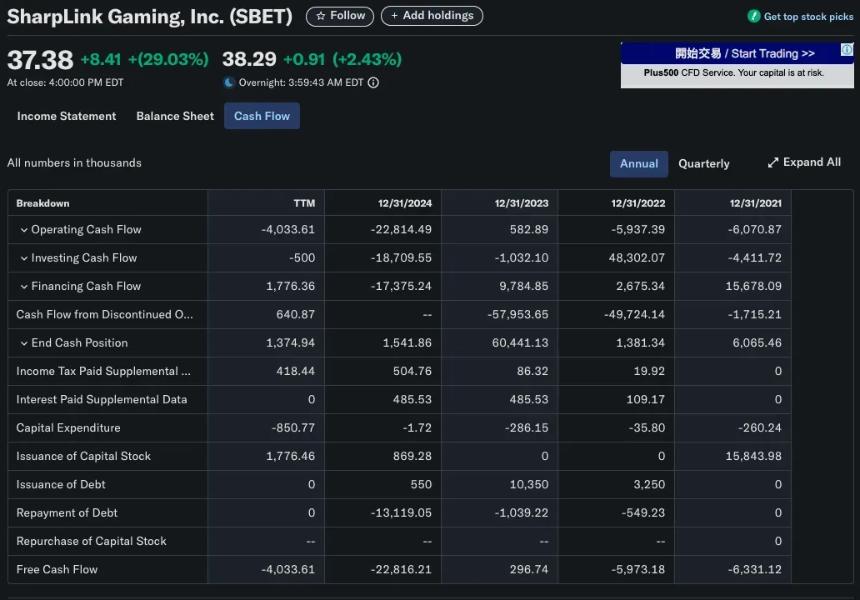

類似的情況也出現在SharpLink Gaming(SBET)。該公司在 2025 年轉型為以太坊金庫載體,購入了超過280,706 枚 ETH(約合 8.4 億美元)。顯然,它不可能依靠其 B2B 遊戲業務的收入來實現這項操作。SBET 的資本形成策略主要依靠PIPE 融資(私募投資公開股票)與直接股票發行,而非經營性收入。

資本市場融資

在採用加密金庫策略的上市公司中,最常見且具可擴展性的方式是通過公開市場融資(public offering),通過發行股票或債券來籌集資金,並將所得用於購買比特幣等加密資產。這一模式使公司能在不動用留存收益的情況下構建大規模加密金庫,並充分借鑒了傳統資本市場的金融工程方法。

發行股票:傳統的稀釋性融資案例

在大多數情況下,發行新股伴隨着成本。公司通過增發股票來融資時,通常會發生兩件事:

- 所有權被稀釋:原有股東在公司中的持股比例下降。

- 每股收益(EPS)下降:凈利潤不變的情況下,總股本增加導致 EPS 降低。

這些效應通常會導致股價下跌,主要有兩個原因:

估值邏輯:如果市盈率(P/E)保持不變,而 EPS 下滑,股價也會下跌。

市場心理:投資者常將融資解讀為公司缺乏資金或處於困境,尤其當籌得資金用於尚未驗證的增長計劃時,此外,新股大量湧入市場的供給壓力也會拉低市場價格。

一個例外:MicroStrategy 的反稀釋型股權模式

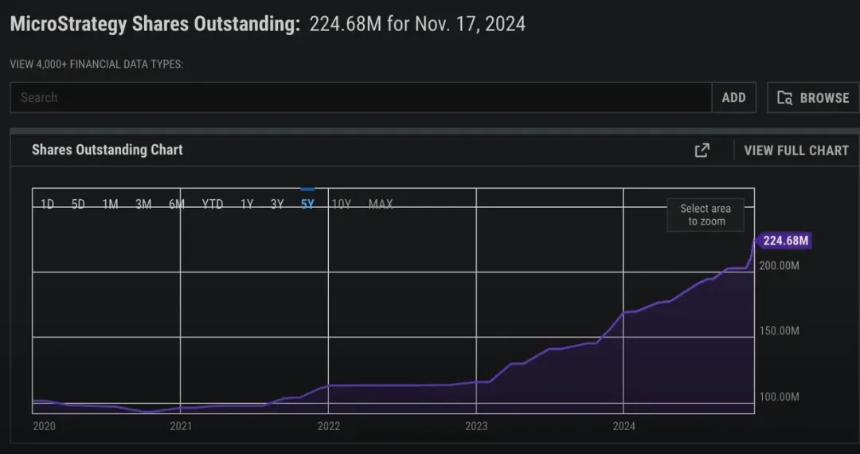

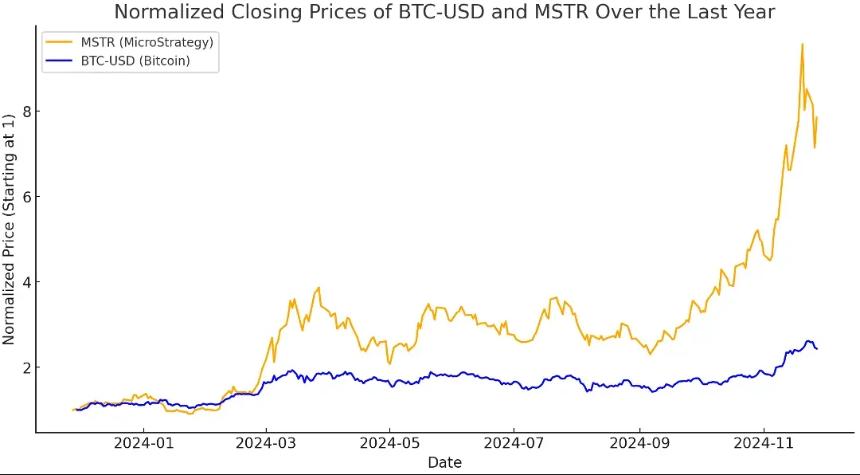

MicroStrategy(MSTR)則是背離傳統「股權稀釋 = 股東受損」敘事的一個典型反例。自 2020 年以來,MSTR 一直积極通過股權融資來購買比特幣,其總流通股從不到 1 億股增長到 2024 年底的超過 2.24 億股

儘管股本被稀釋,MSTR 的表現卻往往優於比特幣本身。為什麼?因為 MicroStrategy 長期處於「市值高於其所持比特幣凈值」的狀態,即我們所說的mNAV > 1。

理解溢價:什麼是 mNAV?

當mNAV > 1時,市場給予 MSTR 的估值高於其所持比特幣的公平市值。

換句話說,投資者通過 MSTR 獲取比特幣敞口時,每單位支付的價格要高於直接購買 BTC 的成本。這種溢價反映了市場對 Michael Saylor 資本策略的信心,也可能代表市場認為 MSTR 提供了槓桿化、主動管理的 BTC 曝險。

傳統金融邏輯的支持

儘管 mNAV 是一個加密原生的估值指標,但「交易價格高於底層資產價值」的概念在傳統金融中早已普遍存在。

公司之所以經常以高於賬麵價值或凈資產的價格交易,主要有以下幾個原因:

貼現現金流(DCF)估值法

投資者關注的是公司未來現金流的現值(Present Value),而不僅僅是其當前持有的資產。

這種估值方法常常導致公司交易價格遠高於其賬麵價值,尤其在以下情境中更明顯:

- 收入和利潤率預期增長

- 公司具備定價權或技術 / 商業護城河

示例:微軟(Microsoft)的估值並不基於其現金或硬件資產,而是基於其未來穩定的訂閱類軟件現金流。

盈利與收入倍數估值法(EBITDA)

在許多高增長行業,公司通常使用 P/E(市盈率) 或收入倍數進行估值:

- 高增長的軟件公司可能以 20–30 倍 EBITDA 的倍數進行交易;

- 早期公司即使沒有利潤,也可能以 50 倍營收 或更高的倍數交易。

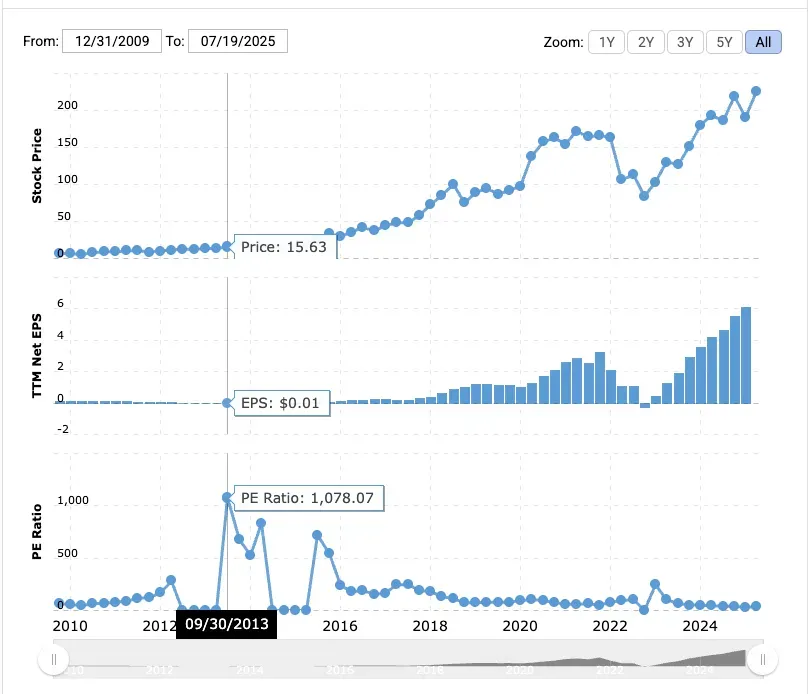

示例:亞馬遜在 2013 年的市盈率高達 1078 倍。

儘管利潤微薄,投資者仍押注其在電商和 AWS 領域的未來主導地位。

MicroStrategy 擁有比特幣本身所不具備的優勢:一個可以接入傳統融資渠道的公司外殼。作為一家美國上市公司,它可以發行股票、債券,甚至是優先股(preferred equity)來籌集現金,而且它確實做到了,而且效果驚人。

Michael Saylor 巧妙地利用這個體系:他通過發行零利率可轉債(zero-percent convertible bonds),以及近期推出的創新型優先股產品,籌集了數十億美元,並將這些資金全部投入比特幣。

投資者認識到,MicroStrategy 能夠利用「別人的錢」大規模購買比特幣,而這種機會並不容易被個人投資者所複製。MicroStrategy 的溢價「與短期 NAV 套利無關」,而是來自市場對其資本獲取能力與配置能力的高度信任。

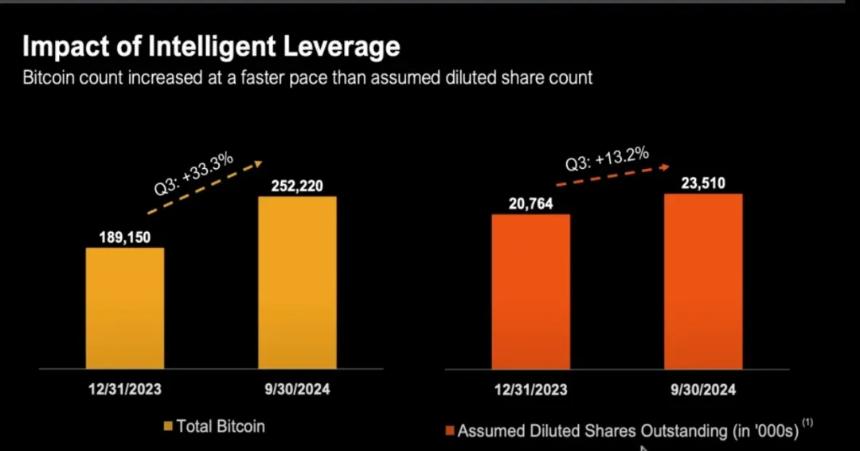

mNAV > 1 如何實現反稀釋

當 MicroStrategy 的交易價格高於其持有比特幣的凈資產值(即 mNAV > 1)時,公司可以:

- 以溢價價格發行新股

- 將募集資金用於購買更多比特幣(BTC)

- 增加總 BTC 持倉

- 推動 NAV 和企業價值(Enterprise Value)同步上升

即使在流通股增加的情況下,每股 BTC 持有量(BTC/share)也可能保持穩定甚至上升,從而使得發行新股成為反稀釋操作。

如果 mNAV < 1 會發生什麼?

當mNAV < 1時,意味着每一美元的 MSTR 股票代表的 BTC 市值超過 1 美元(至少從賬面上看是如此)。

從傳統金融的角度看,MSTR 正在以折價交易,即低於其凈資產值(NAV)。這會帶來資本配置上的挑戰。如果公司在這種情況下用股票融資再去買 BTC,從股東角度來看,它其實是在高價買入 BTC,從而:

- 稀釋 BTC/share(每股 BTC 持有量)

- 並減少現有股東價值

當 MicroStrategy 面臨 mNAV < 1 的情況時,它將無法繼續維持那種「發行新股 → 購入 BTC → 提升 BTC/share」的飛輪效應。

那此時還有什麼選擇?

回購股票,而不是繼續買入 BTC

當 mNAV < 1 時,回購 MSTR 股票是一種價值增益行為(value-accretive),原因包括:

- 你是在以低於其 BTC 內在價值的價格回購股票

- 隨着流通股數量減少,BTC/share 將會上升

Saylor 曾明確表示過:如果 mNAV 低於 1,最好的策略是回購股票而不是繼續買入 BTC。

手段一:發行優先股(Preferred Stock)

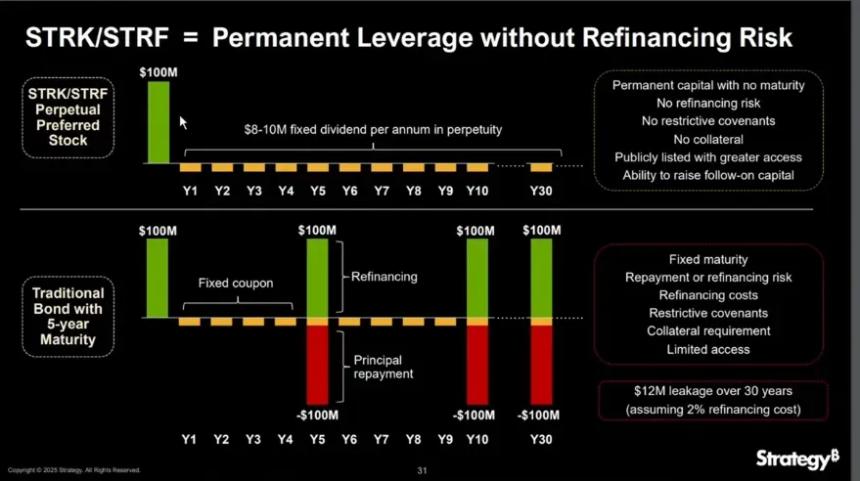

優先股是一種混合型證券,在公司資本結構中介於債務與普通股之間。它通常提供固定分紅,沒有投票權,並且在利潤分配和清算時優先於普通股。與債務不同,優先股不需要償還本金;與普通股不同,它能提供更可預測的收入。

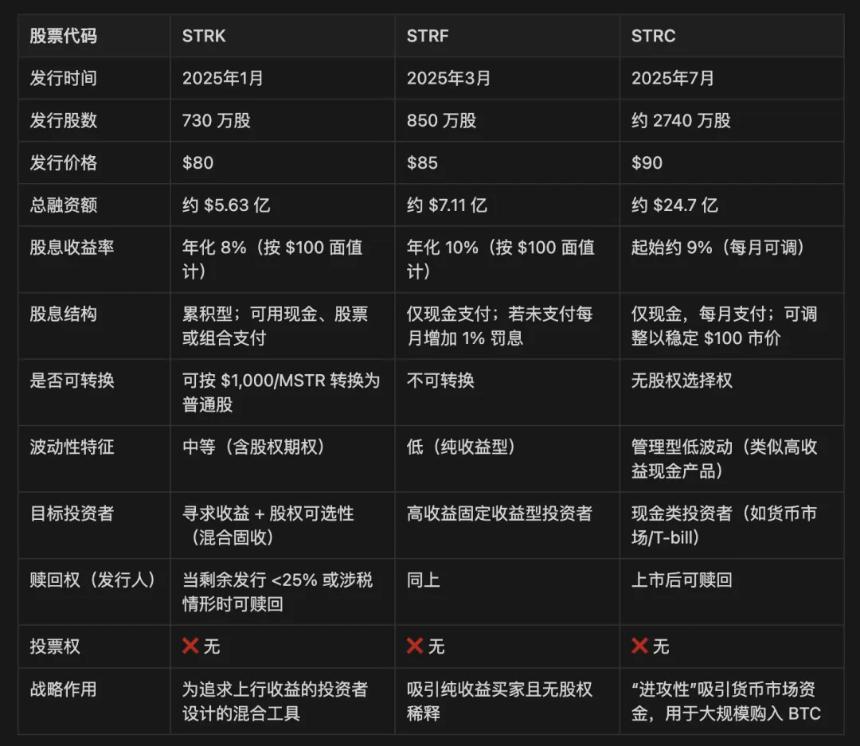

MicroStrategy 已發行了三類優先股:STRK、STRF 和 STRC。

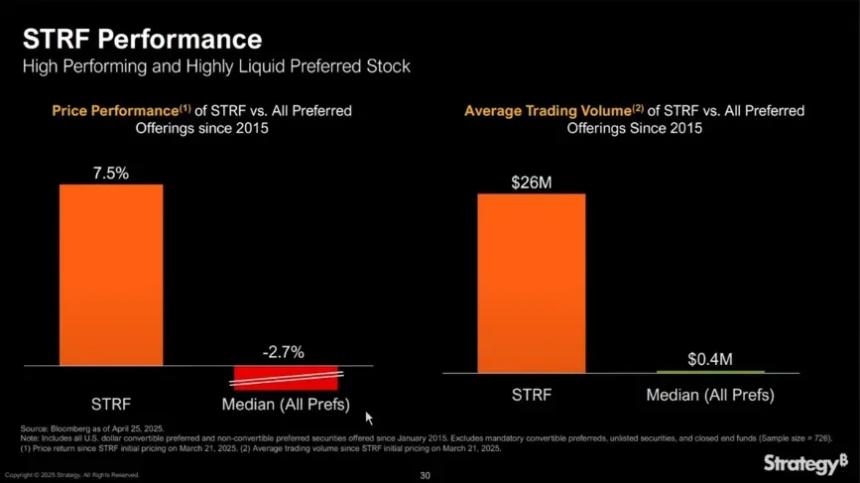

STRF是最直接的工具:這是一種不可轉換的永久優先股,按 $100 面值支付年化 10% 的固定現金股息。它沒有股權轉換選項,也不參与 MSTR 的股票上漲,僅提供收益。

STRF 的市場價格會圍繞以下邏輯波動:

- 若 MicroStrategy 需要融資,會增發 STRF,從而增加供給並使價格下調;

- 若市場對收益的需求激增(如利率較低時期),STRF 價格會上漲,從而降低有效收益率;

這形成了一個價格自調機制,價格區間通常較窄(例如 $80–$100),由收益率需求與供需驅動。

示例:若市場要求 15% 收益率,STRF 價格可能跌至 $66.67;若市場接受 5%,則可能漲至 $200。

由於 STRF 是不可轉換、基本不可贖回的工具(除非遇到稅務或資本觸發條件),它的行為類似於永久債券,MicroStrategy 可以反覆使用它「抄底」 BTC,無需再融資。

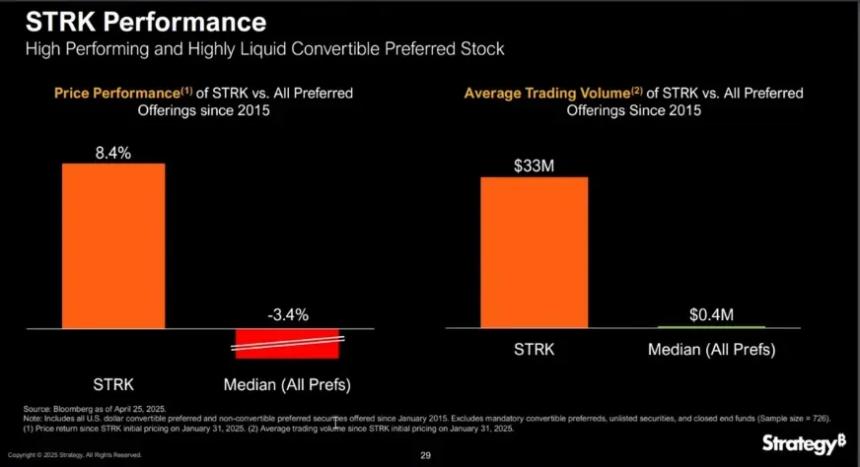

STRK 類似 STRF,年化股息為 8%,但增加了一個關鍵特徵:當 MSTR 股價超過 $1,000 時可按 10:1 比例轉換為普通股,相當於嵌入了一個深度虛值看漲期權(call option),為持有者提供長期上漲機會。

STRK 對於公司與投資者都有極強的吸引力,原因包括:

MSTR 股東的非對稱上行機會:

- 每股 STRK 售價約 $85,10 股可籌資 $850;

- 若未來轉換為 1 股 MSTR,等於公司以 $850 的代價在當前買入 BTC,但僅當 MSTR 股價漲超 $1,000 才會稀釋;

- 因此,在 MSTR < $1,000 期間是非稀釋性的,即使轉換后也反映了先前 BTC 累積所帶來的升值。

收益自穩結構:

- STRK 每季度派息 $2,年化 $8;

- 若價格跌至 $50,收益率會升至 16%,吸引買盤支撐價格;

- 這種結構使 STRK 表現得像一個「帶期權的債券」:下行時防禦,上行時參与。

投資者動機與轉換激勵:

- 當 MSTR 股價突破 $1,000,持有者有動力轉換為普通股;

- 隨着 MSTR 進一步上漲(如至 $5,000 或 $10,000),STRK 的股息變得微不足道(收益率僅約 0.8%),加速轉換;

- 最終形成自然退出通道,把臨時融資轉化為長期股東結構。

MicroStrategy 也保留贖回 STRK 的權利,條件包括剩餘未轉股股數低於 25% 或出現稅務等特殊觸發情形。

在清算順序中,STRF 和 STRK 優於普通股,但低於債務。

當公司處於mNAV < 1的情況時,這些工具尤為重要。因為若以折價發行普通股,會稀釋 BTC/share,從而減少價值。而像 STRF 和 STRK 這樣的優先股,可使公司在不稀釋普通股的前提下繼續籌資,無論是用於繼續買入比特幣,還是回購股票,都能維持 BTC/share 的穩定性,同時擴大資產。

他們如何支付利息(股息)?

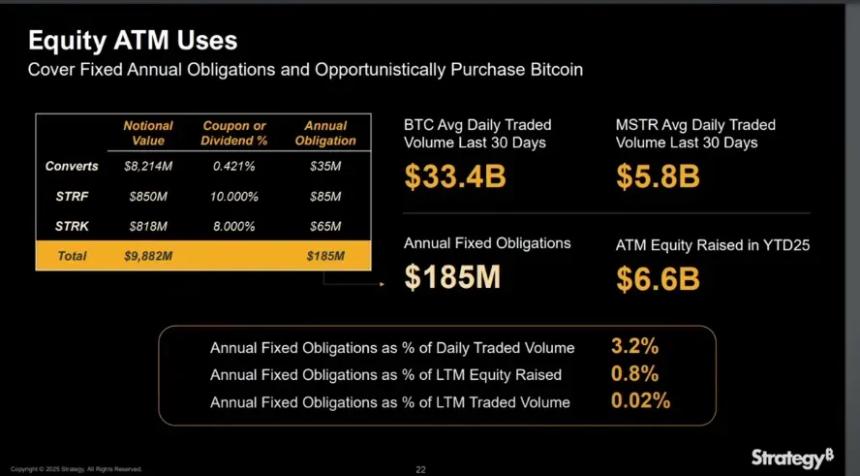

截至 2025 年 YTD,MicroStrategy 已通過ATM(At-The-Market)股票發行 籌集了$66 億資金,遠遠覆蓋了其每年所需支付的$1.85 億固定利息與股息成本。

當 mNAV > 1 時,通過股權發行支付優先股分紅並不稀釋 BTC per share,因為募集資金所帶來的 BTC 增量超過了單位稀釋。

此外,優先股不計入債務,使 MicroStrategy 能在不惡化凈負債率的情況下繼續擴表,這對維持市場對其資本結構的信心至關重要。

當 mNAV > 1 時

可轉換債券(Convertible Bond)

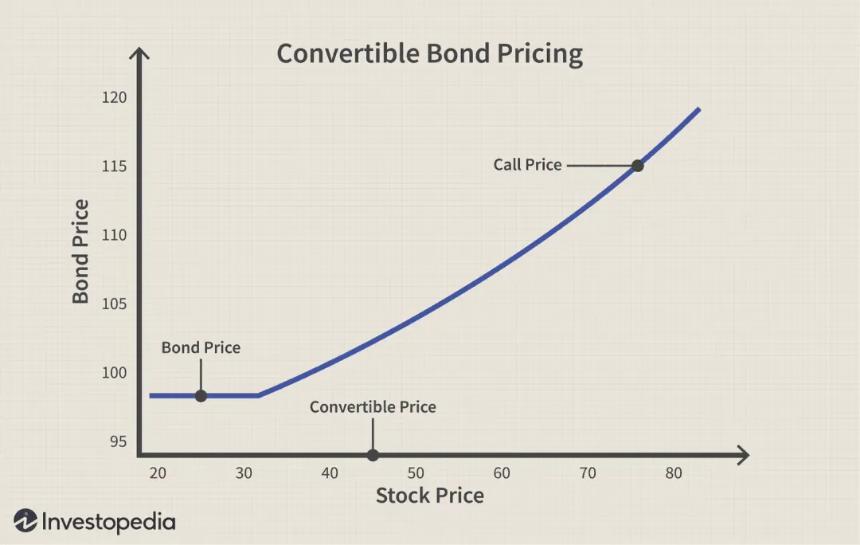

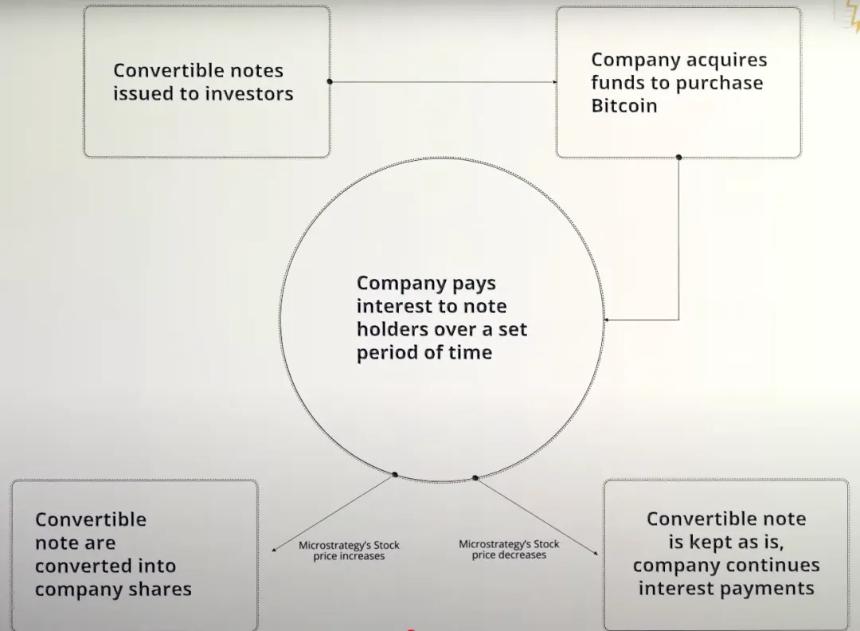

可轉換債券是一種公司債務工具,賦予債權人在未來以預定價格(稱為轉換價)將債券轉換為發行公司股票的權利(但非義務),因此它本質上是債券 + 看漲期權(call option)的結構。該工具常用於 mNAV > 1 的情境,因為它特別適合用來累積比特幣。

以 MicroStrategy 的 0% 可轉換債券為例:

- 在債券存續期間不支付利息;

- 到期時僅需償還本金(除非投資者選擇轉換為股票);

- 對 MSTR 來說,這是一個極高資本效率的融資方式:可募集數十億美元購買比特幣,且不帶來即時稀釋,也無利息負擔,唯一風險在於未來若股價表現不佳需償還本金。

案例一:股價超預期上漲

- MicroStrategy 向投資者發行可轉換債券;

- 公司即時獲得 $30 億資金,用於購買比特幣;

- 由於債券為 0% 利率,MicroStrategy在債券存續期內無需支付利息;

- 若 MSTR 股價上漲,超過轉換價門檻;

- 投資者選擇轉換債券為股票,或收回本金;

- MicroStrategy無需支付現金本金,而是通過發行新股來交付。

案例二:股價下跌未達轉換價

- MicroStrategy發行可轉換債券籌資購入比特幣;

- 債券為 0% 利率,公司在存續期內無需支付利息;

- MSTR 股價持續低於轉換價;

- 投資者不會行權轉換,因為轉換將造成虧損;

- 債券到期時,公司需用現金償還全部本金;

- 若現金儲備不足,MicroStrategy 可能需再次融資來償還債務。

值得特彆強調的是:可轉換債券本質上是「普通債券 + 看漲期權」的組合,尤其是在 MicroStrategy(MSTR)的案例中更為典型。公司持續發行0% 年息的可轉債,這意味着投資者在債券期間完全沒有利息收入。

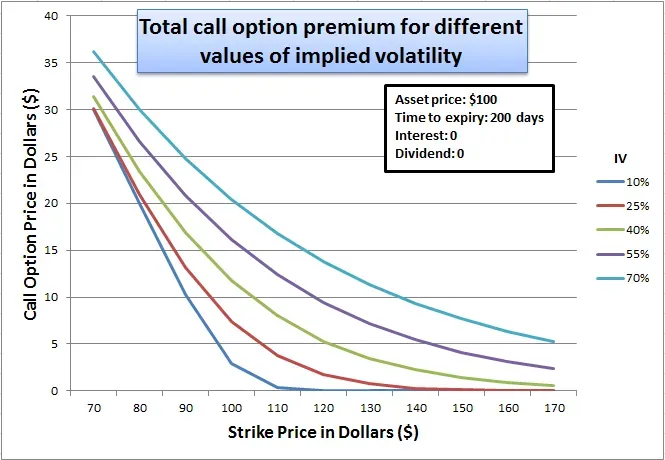

那為什麼精明的機構投資者願意接受這樣的「低吸引力」結構?答案在於內嵌的看漲期權價值:這個 embedded call option 在市場對 MSTR隱含波動率(implied volatility)較高的預期下尤其有價值,因為預期價格波動越大,捕捉上行機會的期權價值就越高。

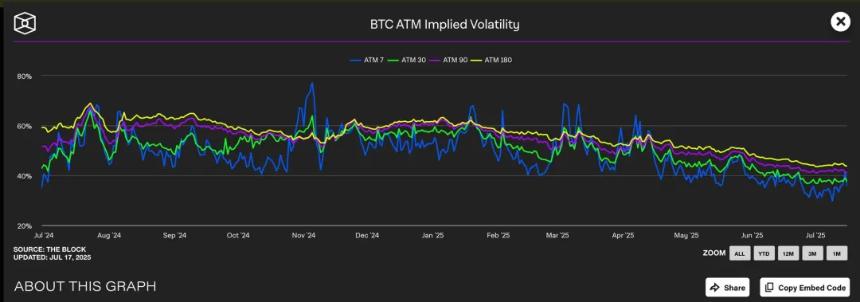

我們觀察到,比特幣的隱含波動率(IV)在不同期限下通常處於 40% 至 60% 之間。由於 MicroStrategy 的股價與比特幣高度相關,這種較高的 BTC IV間接抬高了 MSTR 股票期權的估值。

目前,平值看漲期權(執行價約為 $455)交易於 45% 的 IV 水平,而對應的看跌期權 IV 更高,显示出市場對未來波動的強烈預期。這樣的高波動環境顯著提升了 MSTR 可轉債中內嵌看漲期權的價值。

從本質上來說,MicroStrategy 實際上是在以高溢價「出售」這個看漲期權給投資人。因為標的資產價格波動越大,期權到期時「價內」的概率就越高,這使得看漲期權在高波動期間會變得更貴。

從投資者角度來看,這是可以接受的,因為他們實際上是在購買一個加槓桿的波動率押注(leveraged volatility bet):如果 MSTR 股價大漲,他們可以轉換為股票並獲得巨大收益;如果股價不漲,債券持有人仍然可以在到期時收回本金。

對 MSTR 來說,這堪稱雙贏:一方面它可以在不支付利息、不立即稀釋股本的情況下融資;另一方面,如果比特幣策略成功,它可以僅通過股價上漲來服務或再融資這筆債務。在這個框架下,MSTR 不只是發債融資,而是在「貨幣化波動率」,將未來上漲預期兌換為當下的廉價資金。

Gamma Trading

Gamma Trading 是 MicroStrategy 資本結構可持續性的核心機制,尤其是在其反覆發行可轉債的背景下。該公司已經發行了數十億美元規模的零息可轉債,而其主要吸引力並不在於傳統意義上的固定收益,而是來自於債券中內嵌的看漲期權(call option)價值。換句話說,投資人並非在意債券本身的利息收入,而是在意其中期權組件的交易性與波動性套利空間。

這些債券的買家並非傳統意義上的長期債權人,而是採取市場中性策略(market-neutral strategy)的對沖基金。這類機構廣泛從事所謂的 Gamma Trading(伽瑪交易),其投資邏輯不是「買入持有」,而是依賴於不斷的對沖調倉,在波動中捕捉利潤。

MSTR 中的 Gamma Trading 機制:

基礎交易結構:

- 對沖基金買入 MicroStrategy 的可轉債(本質為債券 + 看漲期權);

- 同時,做空相應數量的 MSTR 股票,以保持 Delta 中性(delta-neutral)。

為何成立?

- 如果 MSTR 股價上漲,債券中的看漲期權增值速度快於空頭股票造成的損失;

- 如果股價下跌,空頭頭寸獲利快於債券損失;

- 這種對稱性收益結構使得對沖基金可以從波動率中獲利,而不是方向性變化。

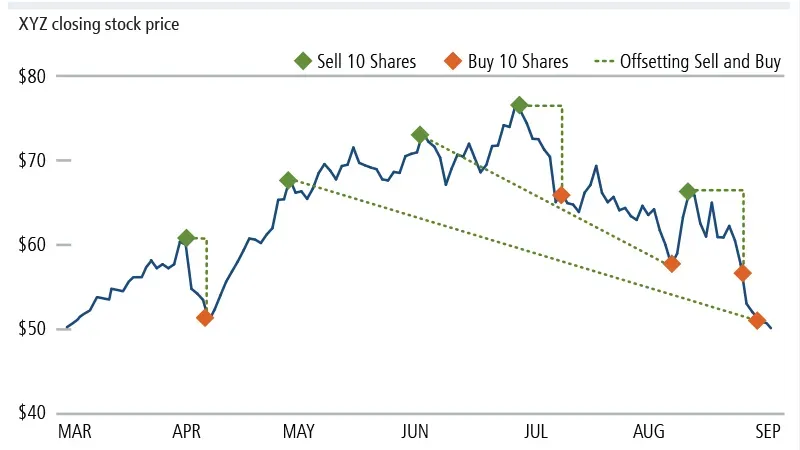

Gamma 與再平衡機制:

- 隨着股價波動,對沖基金需不斷動態調整空頭倉位以保持 Delta 中性;

- 初始對沖按債券的 Delta 值設定,例如一張可轉債的 Delta 是 0.5,則基金會做空等值 $50 的 MSTR 股票來對沖 $100 的債券;

- 但當股價繼續波動時,可轉債本身的 Delta 也會變化(即 Gamma 的體現),基金需持續動態再平衡:

- 股價上漲,Delta 增加(債券行為更像股票)→ 加空倉;

- 股價下跌,Delta 減少(債券行為更像債券)→ 回補空倉;

- 這種不斷 「逢高賣、逢低買」 的對沖交易,稱為 Gamma Trading。

際中,債券 Delta 隨股價非線性變化,你需要不斷調整空頭頭寸以保持中性。

- 綠色曲線:持有可轉債的回報;

- 紅色直線:空頭股票的回報;

- 二者相減即為凈收益 P&L;

- 在股票橫盤、位於轉換區間附近時,頻繁對沖操作反而可能導致虧損,這被稱為Gamma Trading 的「成本區」(圖中陰影部分)。

對 MSTR 溢價的影響:

- 這些 Gamma 對沖者並不是長期持有者

- 當 MSTR 股票達到可轉債轉換價,Delta → 1,Gamma 降至極低;

- 若波動性下滑或價差收窄導致 Gamma 交易虧損,這些基金將會退出市場,從而削弱可轉債的需求。

次級影響(Second-Order Effects):

- MicroStrategy 的可轉債通常為零票息、但久期較長 → 低 Theta(時間價值衰減);

- 當波動性過低,Gamma 交易不再盈利,Gamma PnL ≪ Theta 損耗(時間損耗);

- 可轉債銷售將變得困難,影響其融資能力。

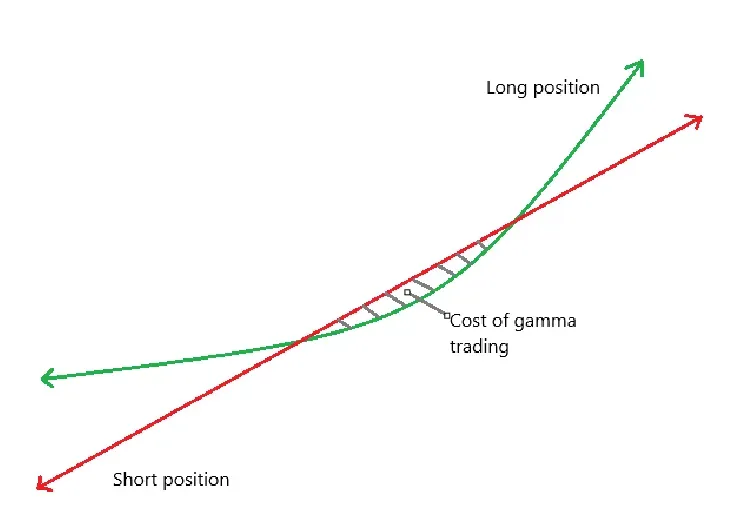

Short Float 的對比說明了這一策略的主導地位:

Short float 是指公司總流通股中被做空的比例。我們觀察到,MicroStrategy 因其大量可轉債發行,導致其 short float 高企,因為進行 Gamma Trading 的基金往往需要做空 MSTR 股票來進行 Delta 中性對沖。

相比之下,SBET沒有發行可轉債,而是依賴 PIPE 私募融資與 ATM 按市價增發機制,缺乏可轉債 + 期權的結構套利機會,因此 short float 明顯較低。SBET 的融資結構也更接近傳統融資,無法吸引大規模套利型機構參与。

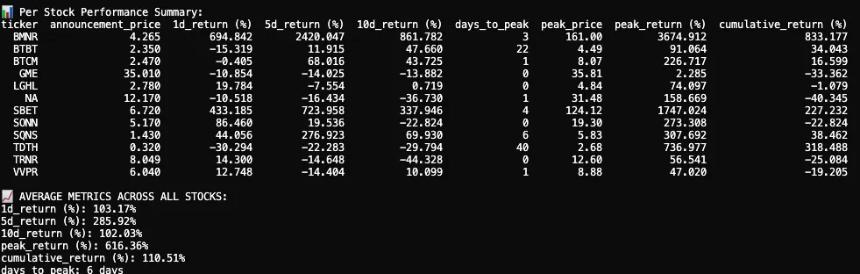

表現

我追蹤並分析了 12 家上市公司在 2025 年宣布加密貨幣資產配置后的股價反應。我們的數據集包含了公告日期前後的股價數據、K 線圖可視化以及關鍵表現指標。

2025 年首次加密金庫公告后的股價反應平均來看是爆炸性的、短期的、但仍帶來了正的累計回報。

在 12 家上市公司中,平均1 日回報率為 +103.17%,显示出投資者的強烈即時反應。5 日回報率進一步飆升至 +285.92%,在第 10 日時出現回落,最終穩定在 +102.03%。雖然部分公司表現平淡甚至為負,但其中數家公司出現了極端的股價暴漲。

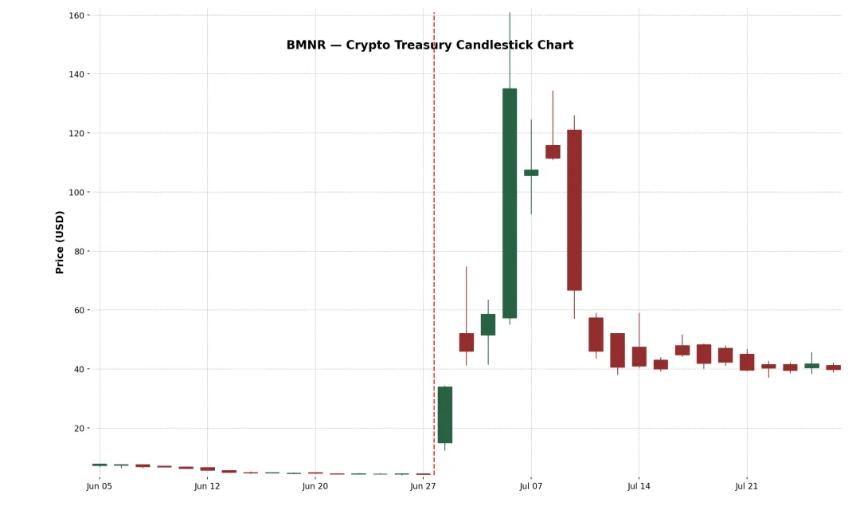

示例 1:BitMine Immersion Technologies Inc.(NYSE-American: BMNR)

這是一家總部位於拉斯維加斯的區塊鏈基礎設施公司,運營工業級比特幣礦場、銷售浸沒式冷卻硬件,並在德州和特立尼達等低電價地區為第三方設備提供託管服務。2025 年 6 月 30 日,該公司通過私募配售方式發行了 5,560 萬股、每股定價 4.5 美元,共籌資約 2.5 億美元,用於擴張其以太坊金庫。

公告發布后,BMNR 股價從 4.27 美元暴漲至 161 美元高點,3 日內漲幅高達 +3,674.9%。這場史詩級暴漲很可能是由於股票流通盤較小(thin float)、散戶熱情高漲和 FOMO 動能所推動。儘管隨後出現劇烈調整,兩周累計漲幅仍達 +882.4%。這一事件強調了市場對「MicroStrategy 式」高信念加密金庫策略的正面反饋。

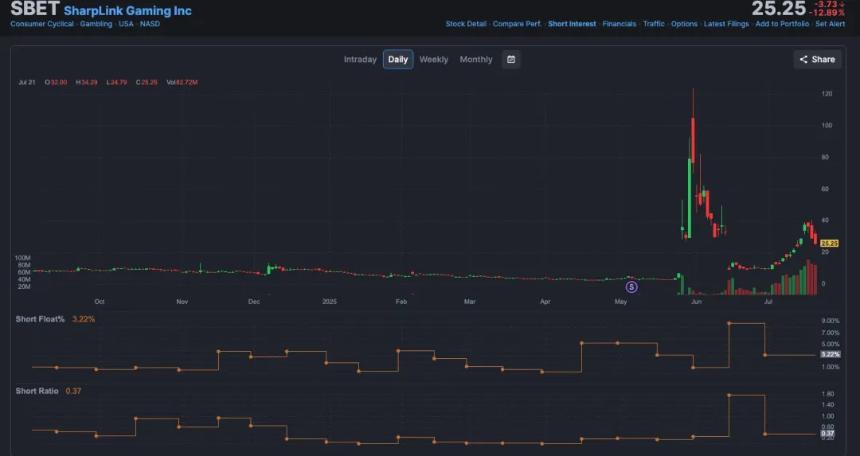

示例 2:SharkLink Gaming Ltd.(Nasdaq: SBET)

SharpLink 成立於 2019 年,是一家在線技術公司,專註於將體育迷轉化為下注者,其平台可根據時效性為用戶推送體育博彩和互動遊戲優惠。該公司於 2025 年開始在資產負債表上積累 ETH,通過 PIPE(私募融資)和 ATM(按市價增發)方式融資。

股票最初反應極為強烈:SBET 首日上漲 +433.2%,在第 4 個交易日達到 +1,747% 高點。此次飆升由加密資產配置規模以及交易背後大佬支持共同驅動。零售投資者、加密基金與投機交易者蜂擁而入,將股價推至 120 美元以上。

然而,漲勢短暫。6 月 17 日,SharpLink 向 SEC 提交了一份 S-3 註冊聲明,使 PIPE 投資者有可能轉售其股份,引發廣泛困惑。許多人誤以為大股東正在出貨。雖然 Consensys 聯合創始人、SBET 董事長Joseph Lubin後來澄清「尚未有任何股份出售」,但為時已晚:SBET 股價暴跌近 70%,幾乎抹去了公告后的大部分漲幅。

儘管出現劇烈回調,SBET 的累計漲幅仍為 +227.2%,表明市場依然給予其 ETH 金庫戰略顯著的長期價值。從高點回撤,但在隨後的幾周內該股開始重新獲得資金支持,說明市場對「以太坊作為儲備資產」模式的信心正在回升。

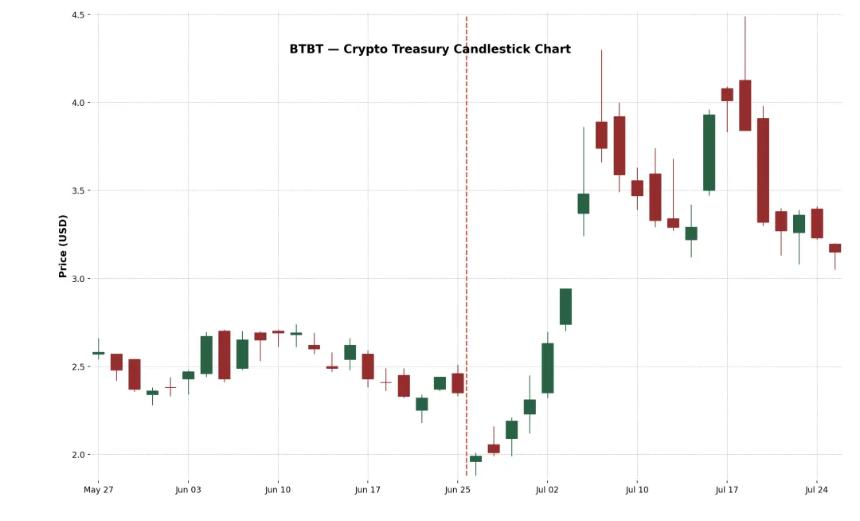

示例 3:Bit Digital Inc.(Nasdaq: BTBT)

BTBT 是一家總部位於紐約的数字資產平台,成立於 2015 年,最初運營比特幣礦場,分佈於美國、加拿大和冰島。

2025 年 6 月,該公司完成了一次承銷增發,籌資約 1.72 億美元,並通過出售 280 枚 BTC 的額外收入,將資本重新配置到 ETH 上,共計購買了約 100,603 枚 ETH,正式完成向以太坊質押與金庫模型的轉型,由加密資深人士 Sam Tabar 擔任 CEO。

初始市場反應較弱(首日下跌 –15%),但股價在接下來的兩周內逐步上升,最終漲幅達到 +91%。這種溫和反應可能反映出市場對 BTBT 原本即從事加密挖礦業務的背景較為熟悉。然而,+34% 的累計回報仍說明了即使是老牌加密公司,進一步擴展加密資產配置仍能獲得市場的积極認可。

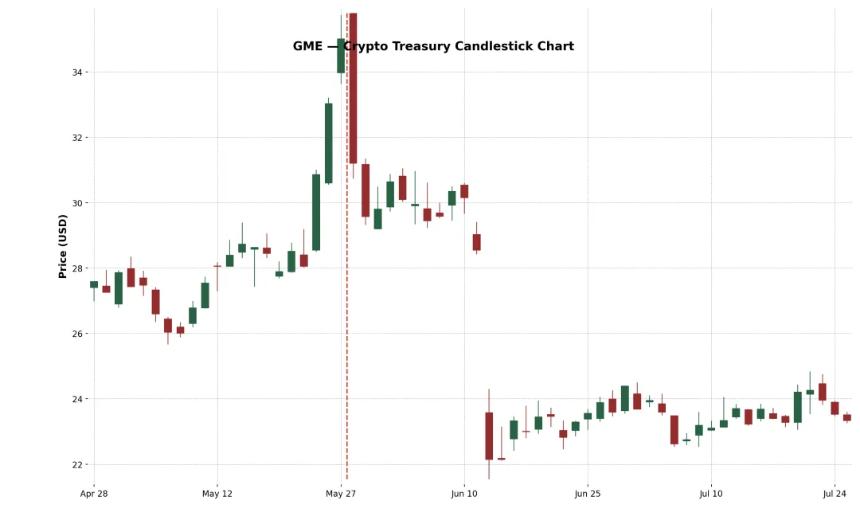

示例 4:GameStop Corp.(Nasdaq: GME)

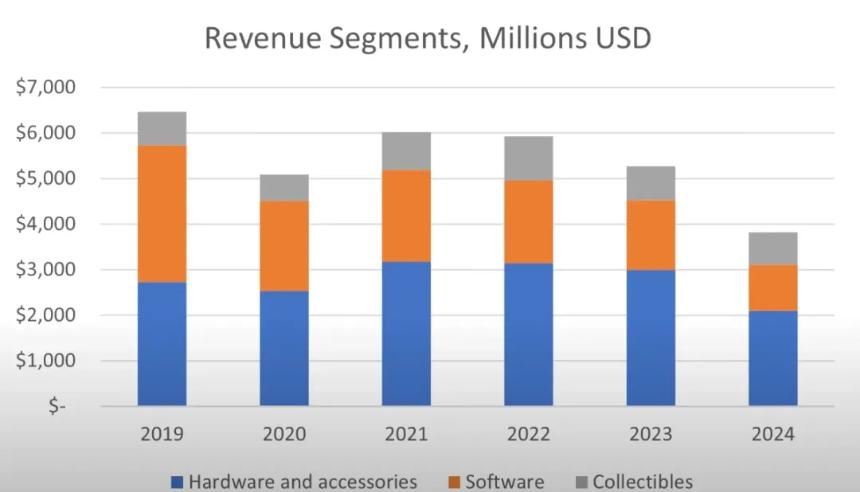

然而,GameStop(GME)在 2025 年 5 月宣布其首次購買比特幣,並計劃進一步轉型為與加密貨幣相關的消費級遊戲基礎設施公司。儘管零售投資者高度關注,加上這家文化級 meme 股進軍加密資產的象徵意義巨大,GME 在公告后的第 5 天和第 10 天回報均為負。這種表現差異揭示了一個核心洞見:僅靠加密利好消息,並不足以持續推高股價。

GameStop 的比特幣布局遭到市場質疑,原因在於其零售業務持續萎縮,而這次轉型是在公司多次戰略轉向(如門店、NFT、元宇宙等)之後進行的。

它未能維持上漲趨勢,反映出市場對其基本面和戰略不確定性的質疑。公司的核心營收依然在下滑,管理層除了「買比特幣」之外並未提出實質改革方案。傳遞出的信息也很混亂,從門店、NFT、元宇宙再到如今的加密貨幣,戰略搖擺不定,嚴重削弱了市場信心。

加密貨幣資產配置趨勢

除了比特幣,越來越多的公司開始將以太坊(ETH)作為其加密貨幣儲備的主力資產。原因是多方面的。首先,以太坊被廣泛認為是現實世界資產(RWA)代幣化平台的底層基礎設施,包括 Ondo、Backed Finance 和 Centrifuge 等協議均在以太坊結算層上構建面向機構級的金融產品。這使 ETH 成為押注「傳統金融上鏈」趨勢公司的戰略性儲備資產。

其次,與比特幣不同,以太坊是可質押生息的、DeFi 可組合的資產,持有者可通過參与網絡安全獲得約 3–4% 的年化收益。這使 ETH 具備了可編程、可生息的資金特性,對於尋求優化閑置現金回報的 CFO 來說具有很強吸引力。

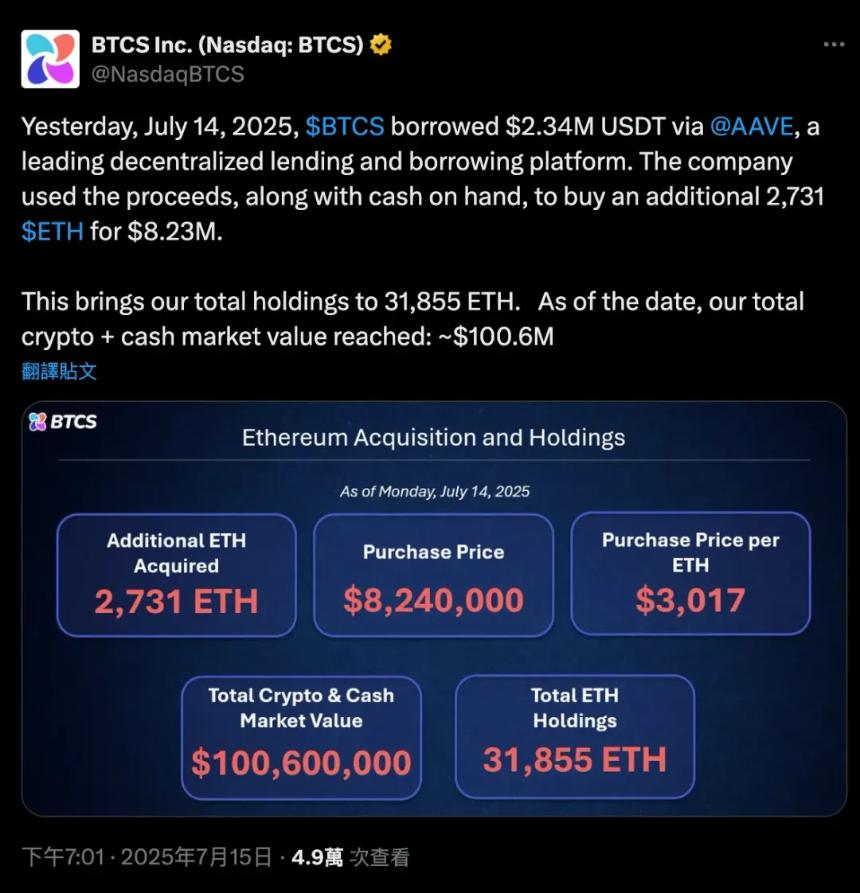

2025 年 7 月 14 日,BTCS 通過 Aave(一家去中心化借貸協議)借入了 234 萬 USDT,再加上部分自有現金,合計購入了 2,731 枚 ETH,價值約 824 萬美元,進一步擴大其以太坊持倉。這筆槓桿交易使得 BTCS 的ETH 總持倉達到 31,855 枚,公司整體的加密 + 現金市值提升至1.006 億美元。

這個案例清楚展示了以太坊在 DeFi 中既是抵押品又是資本的獨特雙重角色。比特幣更多地是「冷錢包」式的被動資產,或需通過包裝(wrap)才能參与 DeFi;而 ETH 是原生可組合資產,企業可以在不出售資產的情況下,將其用於借貸、質押或參与收益協議。

以太坊現貨 ETF 的推出進一步增強了機構對 ETH 的信心和流動性,凈申購流入表明主流金融市場正逐步接受 ETH。因此,SharpLink(SBET)、Bit Digital(BTBT)甚至一些非上市公司也在調整資產負債表,增加 ETH 持倉,這不僅是投機性押注,更是在表達一種關於「以太坊是去中心化資本市場底層設施」的長期信仰。

這種趨勢標志著加密企業資產配置戰略的重大轉變:從「比特幣=数字黃金」到「以太坊=数字金融基礎設施」。

以下是幾個這種多樣化配置的案例:

XRP 作為儲備資產: VivoPower International(納斯達克代碼:VVPR)於 2025 年 5 月募集 1.21 億美元,由一位沙特王子領投,成為首個採用 XRP 儲備戰略的上市公司。不久后,新加坡的 Trident Digital Holdings(TDTH)宣布計劃發行最多 5 億美元股票以建立 XRP 儲備;中國的 Webus International(WETO)也提交申請,將 3 億美元投入 XRP 持倉,並計劃將 Ripple 的跨境支付網絡整合進其業務體系。這些舉動受 Ripple 在美國獲得法律合規地位的影響,市場反應不一,雖然 XRP 在 2025 年中上漲,但相關個股表現分化,但這些行動表明,加密資產配置正在超越 BTC 和 ETH 的傳統雙主線。

萊特幣(LTC)儲備: MEI Pharma(MEIP) 是一家小型生物醫藥公司,在2025 年 7 月意外宣布轉型,通過萊特幣創始人 Charlie Lee 和 Litecoin 基金會參投的方式,融資 1 億美元,創建第一個 機構級的 LTC 儲備方案。這項計劃同時伴隨着管理層更替(Lee 加入董事會),市場認為這是嘗試用加密資本為困境中的生物醫藥行業注入新動能。該股在「生物醫藥 + 萊特幣」消息發布后股價暴漲,但因投資者對其最終商業模式存疑,股價波動劇烈。

HYPE Token 儲備: 更加「異類」的案例來自 Sonnet BioTherapeutics(SONN),該公司於 2025 年 7 月宣布一項規模 8.88 億美元的反向併購,成立 Hyperliquid Strategies Inc.,計劃將 5.83 億美元的 HYPE 代幣納入公司資產負債表。該交易由 Paradigm 和 Pantera 等主流加密風投支持,旨在打造全球最大的 HYPE 代幣持有上市實體。SONN 在公告后股價暴漲(因 HYPE 是熱門代幣),但分析人士指出其結構複雜、代幣本身尚處早期階段。類似地,Lion Group(LGHL) 也獲得 6 億美元授信額度,用於儲備 HYPE、Solana 和 Sui 等代幣,打造多資產的加密金庫。

Saylor 何時會賣幣?

Michael Saylor 曾公開宣稱 MicroStrategy 將會「永遠 HODL」其比特幣資產,也就是說,公司根本無意出售其 BTC 儲備。事實上,MicroStrategy 甚至修改了公司政策,正式將比特幣確立為其主要的國庫儲備資產,意味着這是一個極其長期的持有計劃。然而,在現實的公司財務世界里,「永遠不賣」並不是絕對。某些情境下,MicroStrategy 可能會被迫出售部分比特幣。理解這些潛在情境非常關鍵,因為它們構成了整個「MicroStrategy 作為比特幣代理資產」投資邏輯中的風險因子。

以下是一些可能挑戰 MicroStrategy 決心,並「迫使」其出售 BTC 的情境:

在緊縮信貸市場下出現重大債務到期:MicroStrategy 當前有多筆債務未償,包括到期時間為 2028 和 2030 年的可轉債(此前已經用發行股票的方式贖回了 2025 和 2027 年的債券),也可能包括其他貸款。通常,公司會通過再融資來償還舊債——發行新債或新股。2025 年初,MicroStrategy 成功地用股票贖回了 2027 年的可轉債,避免了現金支出。但設想一種情況:2028 年,比特幣深陷熊市,MicroStrategy 股價大跌,利率又高(新融資成本太貴),此時如果有 5–10 億美元的債務到期,公司可能會面臨現金流危機。

在這種情況下,傳統資本市場可能會「關閉」大門,尤其當隱含波動率(IV)過低,導致沒有投資者願意買入嵌入期權價值的可轉債,MicroStrategy 最擅長的融資工具將失效。

面對這樣的信貸緊縮,公司很可能只能賣掉部分 BTC 來還債,就像「被迫平倉」一樣。雖說 MicroStrategy 擁有規模巨大的 BTC(截至 2025 年價值超 700 億美元),但一旦動用,市場信心勢必動搖。這種賣出很可能是最後的選擇,僅在所有其他融資途徑都失敗時才會進行。

高昂的利息負擔或優先股分紅壓力:MicroStrategy 的融資結構雖然靈活,但也並非沒有代價。2025 年,公司面臨的固定支出包括:

- STRK 年利率 8%(可用現金或股票支付)

- STRF 年利率 10%(必須現金支付,違約有罰金)

- STRC 月度利率 9–10%(現金支付,董事會可調整)

- 可轉債利息(如 2030 年票息為 0.625%)

總計每年固定負債超過 1.8 億美元,並且可能隨着後續融資繼續上升。

- 如果 MSTR 股價低迷,直接發股融資將造成嚴重稀釋。

- 如果進入加密寒冬,MicroStrategy 可能會因維持 STRF、STRC 的現金分紅而持續燒錢。如果 BTC 長期低迷,公司槓桿結構變得危險。董事會可能會決定出售一部分比特幣來「買時間」,為未來一到兩年的利息或分紅提供現金流。這雖然違背初衷,但總比違約或觸發 STRF 累積違約機制要強。

- 如果利率持續上升怎麼辦?那麼所有未來融資都會變貴:

- 新發行優先股必須提供更高收益(例如 >10%)才能吸引投資者;

- 可轉債必須搭配更高的隱含波動率才能被市場接受(熊市中往往難以達成);

- 如果 MSTR 股價低迷,直接發股融資將造成嚴重稀釋。

- 換句話說,資本成本上漲,但收入並無增長,BTC 又處於低位。

總結:MicroStrategy 只有在極端壓力或戰略轉向下才可能賣幣。這些情景多與財務壓力有關:債務難以展期、資本成本過高或市場對公司估值折價。正常情況下,Saylor 的策略是持續買入或持有,而非出售。事實上,公司早已展現出這種堅定:在 2022–2023 年加密市場暴跌時,MicroStrategy 並未像 Tesla 一樣出售 BTC。而是在二級市場悄悄回購了部分可轉債,實現了「打折還債」,在任何時候都優先選擇其他手段,也不願出售比特幣,因為一旦賣幣,整個「比特幣國庫」的故事就會崩塌,市場信仰也將隨之動搖。

總結

MicroStrategy(MSTR)開創了一種全新的公司金融模式,將一家上市運營公司直接轉化為加槓桿的比特幣持倉工具。通過激進運用資本市場工具,特別是零息可轉債,MSTR 實現了將其股票波動性金融化,從而在不依賴主營業務現金流的前提下,積累了超過 60 萬枚比特幣。

其核心機制簡潔而強大:當公司股價相對於 BTC 凈資產(mNAV)存在溢價時(即 mNAV > 1),通過發行股票或可轉債(如「21/21」或「42/42」計劃)融資,然後將所得資金全部換成 BTC。由於 MicroStrategy 的股價長期高於其 BTC 市值,該循環模式得以持續,並實現了邊融資邊增加「每股持幣量」。

在這個模型中心,可轉債起到了關鍵作用:它結合了債券的下行保護(債底)與股票的上行潛力(嵌入的看漲期權)。在高波動環境下(如 2025 年),投資者甚至願意接受 0% 利息,只因期權價值足夠高。實質上,MSTR 不只是發債融資,而是在「出售波動率」,而且是以溢價賣出。市場願意為這種未來增長潛力提前付錢,使得公司能夠在不支付利息、不立即稀釋股東的前提下,源源不斷地融資買幣。

但這種模式也存在局限:一旦隱含波動率收縮(無論是由於市場成熟,還是 BTC 缺乏動能),嵌入式期權價值會下降,未來再發行可轉債的吸引力將大幅降低,公司將不得不依賴傳統融資方式,或者在債務到期時用現金償還。同時,支撐 MSTR 融資生態的「Gamma 交易者」與波動套利者是機會主義者,一旦波動率降低或市場情緒轉變,對其證券的需求可能迅速枯竭。這種不是「Delta 風險」(大家都知道 MSTR 是 BTC proxy),而是「低 Gamma 風險」,即小幅的波動預期變化就能導致整個融資機制失效。

儘管如此,投資 MicroStrategy 已成為機構基金與散戶的新趨勢,他們將其視作比特幣上漲的交易替代品。這種投機心理在鏈上也有體現:用戶不斷購買與「加密國庫公司」相關的 meme 代幣,或交易 MSTR、SBET 之類的股票來押注敘事。無論是傳統市場還是 DeFi,背後的邏輯都是一致的:加密國庫公司代表了一種高波動、高槓桿的 BTC 替代敞口,如果時機把握得好,回報甚至超過原始資產本身。

簡而言之,MicroStrategy 不只是採用了比特幣作為儲備,而是圍繞比特幣構建出一套全新的金融結構。它是第一個成功的「加密國庫公司」,並可能定義未來企業如何進行國庫資產配置、波動率變現與股東價值創造的新範式,在這個比特幣主導的金融世界中立下標杆。