所有語言

分享

10K 研究|穩定幣發展簡史

本文試圖完整梳理穩定幣的技術路徑、市場格局、制度演變與盈利邏輯,構建一套理解穩定幣趨勢的全景框架。本篇也是系列研究的第一篇,後續我們還會推出圍繞 RWA、幣股等話題的研究。

穩定幣演化路徑

穩定幣的誕生,是加密資產體系在試圖解決“幣值波動性”這一基礎難題時自然產生的結果。無論是比特幣、以太坊,抑或其他去中心化資產,其開放性與稀缺性構成了数字資產體系的根基,但其價格波動劇烈、缺乏穩定的計價錨,使其難以在日常交易與支付中發揮貨幣功能。穩定幣的提出,正是為了在“抗審查的結算手段”與“可預期的幣值”之間架設橋樑。

穩定幣的雛形,Tether與鏈上美元的最初嘗試

2014 年,Tether 的推出標志著穩定幣的第一次結構性嘗試。其原理簡單直白:用戶將美元匯入 Tether 公司賬戶,後者在區塊鏈上發行等值 USDT 穩定幣,並承諾 1:1 兌付。這種“法幣抵押+鏈下託管+鏈上發行”的模式,實質上是把美元存款的發行權外包給私人機構,形成了類似狹義銀行(Narrow Bank)的業務模型。

Tether 的成功關鍵在於其市場先發優勢、鏈上流動性網絡效應,以及填補了加密交易對美元結算需求的空白。與此同時,USDT 的鏈下託管資產結構也引發爭議,其所持資產並非完全為現金或國債,而是包括商業票據、貴金屬、甚至比特幣。這種資產混合結構雖提升了收益能力,但也在信任層面留下了監管灰色地帶。

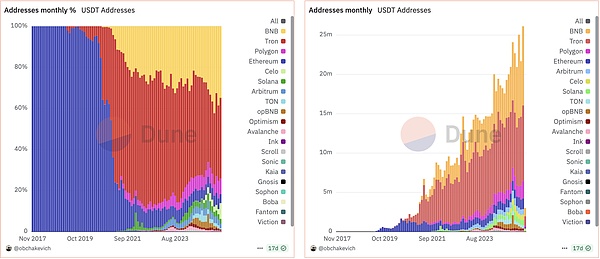

USDT上線各個鏈時期

各個區塊鏈用戶使用USDT佔比

隨着監管要求提高與市場對透明度的追求加強,Circle 推出的 USDC 穩定幣在 2018 年獲得主流機構青睞。與 Tether 不同,Circle 與 Coinbase 聯合發起、在美國受監管金融體系下運作,其儲備資產完全由現金和短期美債構成,並定期經由第三方審計報告披露。USDC 代表了穩定幣合規化的路徑,也成為日後美政府推動“支付型穩定幣”合規法案的行業參照樣本。

加密抵押穩定幣:DAI 的出現與 DeFi 生態的奠基

如果說 Tether 和 USDC 是鏈上美元的“中心化代幣化版本”,那麼 DAI 的推出,則開啟了去中心化金融(DeFi)範式下的穩定幣模型。MakerDAO 在 2017 年推出的 DAI,不再依賴法幣存托和銀行賬戶,而是通過鏈上質押以太坊資產為抵押,由智能合約自動鑄造與銷毀。

DAI 的發行依賴於超額抵押機制。用戶需要抵押價值高於 150% 的 ETH,才能獲得等值 DAI,並在償還貸款后取回抵押品。這一機制初期運行良好,既解決了鏈上用戶對去中心化美元的需求,也在 DeFi 應用的興起中成為“利率市場”與“槓桿結構”的基礎幣種。

然而,這種以 ETH 為核心抵押資產的模型面臨着波動性與清算效率的風險。在 2020 年“3·12 暴跌”事件中,DAI 面臨清算系統堵塞與債務黑洞等問題,引發社區對模型安全性的廣泛反思。此後,MakerDAO 增加了 USDC、WBTC、甚至現實世界資產(RWA)等多元抵押品,大幅削弱了其去中心化程度,但增強了其穩定性。DAI 逐漸從原教旨式的“加密抵押穩定幣”,轉型為“多抵押的合成美元系統”。

算法穩定幣的興起與幻滅:UST 事件的系統性警示

在 Tether、USDC 等法幣抵押穩定幣提供合規與穩定性,在 DAI 等加密抵押型穩定幣探索去中心化路徑的同時,另一類聲稱“無需抵押”的算法穩定幣模型也迅速吸引了市場注意。這類模型試圖通過協議調控供需,維持幣價錨定,從而實現純數學邏輯驅動下的穩定機制。

Terra 系統中的 UST 是最具代表性的案例。UST 不依賴法幣或加密資產抵押,而是通過與其姐妹幣 LUNA 之間的雙幣調節機制進行錨定——當 UST 高於 1 美元,用戶可用 1 美元 LUNA 鑄造 1 UST;當 UST 低於 1 美元,則可用 1 UST 兌換價值 1 美元的 LUNA,從而實現套利對沖。但該模型在底層並無真實資產支撐,其穩定性完全依賴 LUNA 的市場信心。

隨着 Terra 生態激勵機制的膨脹,UST 發行總量在 2021 年末突破 100 億美元,成為僅次於 USDT 和 USDC 的第三大穩定幣。然而,2022 年 5 月的一輪大規模贖回潮引發 UST 脫錨,協議自動增發 LUNA 的機制未能抑制信心崩潰,LUNA 隨後進入“死亡螺旋”,UST 徹底歸零。這場崩盤直接造成數百億美元資產蒸發,也使算法穩定幣模型在全球監管面前集體“退場”。

新形態的興起:USDe 的金融工程與鏈上利差機制

UST 的失敗並未終結穩定幣模型的探索,反而激發了新一代穩定機制的出現。2023 年底,由 Ethena 推出的 USDe 穩定幣提出一種不同思路:以“Delta-Neutral”(市場中性)結構對沖穩定幣價格波動,同時依賴鏈上利差收入提供支撐。

USDe 的發行基於以太坊為主的抵押資產組合,結合做空永續合約的策略對衝波動風險。用戶可存入 ETH、stETH 或 USDC,平台將其兌換為 delta-neutral 結構資產,再發行 USDe。該結構通過現貨多頭與合約空頭的組合,理論上可實現資產凈值的穩定。此外,Ethena 推出的 sUSDe 則允許用戶將 USDe 質押參与收益分享,其年化收益來自於 perp funding rate 與 stETH staking rate 的組合,可達 20-30%。

USDe 模型的關鍵在於其基於鏈上真實套利收入的“生息穩定機制”。而非傳統穩定幣依賴外部資產或兌付信心,該模式將鏈上利差作為儲備支持來源,將穩定幣與鏈上流動性及市場預期高度綁定。與此同時,Ethena 為 USDe 提供了額外的保險機制與兌換窗口,力圖提升其系統性韌性與透明度。

該模型的有效性仍需周期驗證,尤其在低 funding 或鏈上流動性波動期間。但不可否認的是,USDe 為穩定幣帶來了新的方向:以鏈上機制生成可持續收入、以市場中性策略提供資產支撐、以原生協議嵌入 DeFi 應用場景,代表着穩定幣從靜態“代幣映射”向動態“收益資產”的過渡嘗試。

現市場穩定幣格局:四大分類邏輯與制度重構

隨着《美國穩定幣國家創新法案》(GENIUS Act)的推出,全球穩定幣市場正邁入制度性重構的新階段。該法案對發行門檻、儲備結構、支付功能以及科技公司參与路徑等核心問題作出明確規範,其影響深遠,不亞於一次“分水嶺事件”。在這一新制度架構下,穩定幣市場呈現出更加清晰的陣營分化,初步可歸納為四種主要勢力:合規主權派、效率務實派、政治資本派,以及傳統銀行/科技巨頭的制度內反擊派。

合規主權派:USDC 聯盟

代表:Circle(USDC)、Paxos(PYUSD)、Gemini(GUSD)

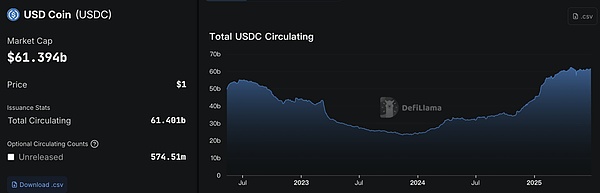

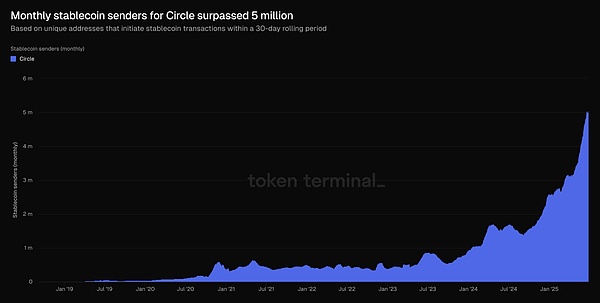

隨着法規清晰化,率先適配監管框架的穩定幣發行方獲得了先發優勢。以Circle為例,其 USDC 在2025年6月月市值接近 610 億美元,儲備結構完全由現金與短期美國國債構成,已符合《STABLE法案》對儲備資產“≤93天”的要求。

USDC 為代表,該類穩定幣嚴格遵循 GENIUS 法案規定,儲備結構以 100% 現金及短期國債為主,且定期披露審計報告,合規性極強,受到機構客戶、託管平台及主流金融基礎設施歡迎。

USDC總市值,源:Defillama

這些發行方普遍擁有:

-

州特許銀行或信託牌照

-

月度儲備審計報告

-

明確的1:1可贖回機制

但在收入模型上,Circle 面臨 Coinbase 分銷渠道高度依賴的問題。據披露,Circle 2024 年全年收入達 16.8 億美元,但利潤僅為 1.67 億美元,主要是因 Coinbase 拿走了大部分渠道費用與營銷獎勵。(將在“頭部穩定幣公司的盈利模式”部分詳細解讀)

在收益結構方面,穩定幣發行方通過管理儲備資產(如美國國債)可實現數十億年化利息收入。例如,Circle2024年化營收達16.8億美元,其中約99%以上來自儲備投資收益。

Circle 已於 2025 年成功上市,其 IPO 背後戰略意圖清晰,脫離對 Coinbase 的單一依賴,強化自主發行與合規服務能力,以獲取更多金融機構與銀行級用戶支持。但問題也不容忽視——強監管同時帶來“渠道依賴”,USDC (這部分刪改的原因是因為不太對吧,鏈上還有很多usdc的交易量,怎麼會90%的交易量由cb驅動呢?)大部分交易量由Coinbase驅動,Coinbase藉此議價力壓制Circle利潤,保有USDC部分託管權。這種“合規穩定幣 × 分銷寡頭”的結構,也引發了集中化、平台鎖定等新風險。

效率務實派:USDT 聯盟

代表:Tether(USDT)、Ethena(USDe)、DAI(MakerDAO)

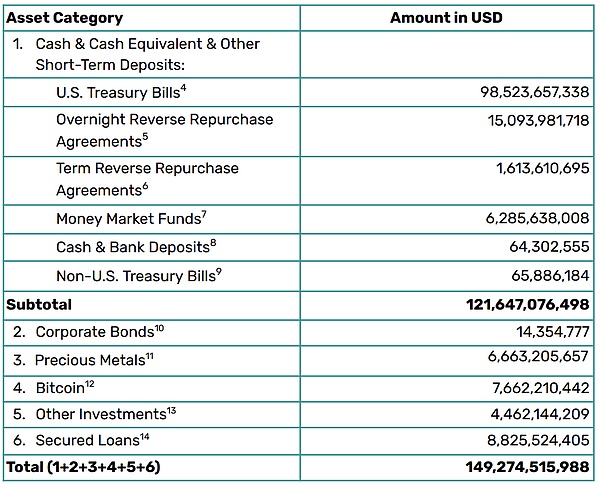

Tether構建了典型的“鏈外監管寬鬆 + 鏈上高效可達”的運行體系,Tether 發行的 USDT 市值常年位列全球穩定幣首位,截至2025年6月,USDT流通市值接近1500億美元,其優勢在於極致效率與市場網絡效應。其儲備策略相對靈活,部分資金配置於非國債類高收益資產(如比特幣、黃金、私募債),形成“高息套利”型穩定幣。

Tether的優勢在於:

全球分發成本極低,TRON、Solana等鏈高度依賴其流動性,儲備資產結構更具收益性(如部分比特幣、貴金屬、非國債類債券),面向拉美、東南亞等金融基礎設施薄弱市場建立強需求壁壘。

與 Circle 不同,Tether 利用其頭部地位反向收割渠道費用。各大交易所主動接入 USDT,以滿足用戶需求,反而幫助 Tether 大幅節省發行成本,這也使其人均盈利水平一度超越傳統金融巨頭。

面對 GENIUS 法案的“高壓監管”,Tether 採用“雙軌戰略”:保持 USDT 在海外市場的靈活性,同時醞釀推出完全合規的新型穩定幣進入美國市場。但即便與Cantor Fitzgerald 合作、擁有政治背書,其“全球型穩定幣”模式在美國仍處於灰色地帶。

而另一類代表USDe(Ethena)與DAI(MakerDAO)則走向鏈上合成模型。DAI已通過“RWA + DSR + veToken治理”轉型為準合規混合型模型;而USDe則採用“抵押ETH + 套利對沖”模式,構建出“偽1:1”兌付的收益穩定幣機制。

其共同特徵是:鏈上原生、利率敏感、可組合性強,但也存在“政策不確定性”——如STABLE法案中的“Endogenously collateralized stablecoins”條款可能一刀切限制其作為“支付型穩定幣”的角色。

Tether 2025年Q1儲備資產構成,源:BDO審計報告

政治資本派:USD1 與主權交易體制的搭建

代表:USD1(World Liberty Financial)

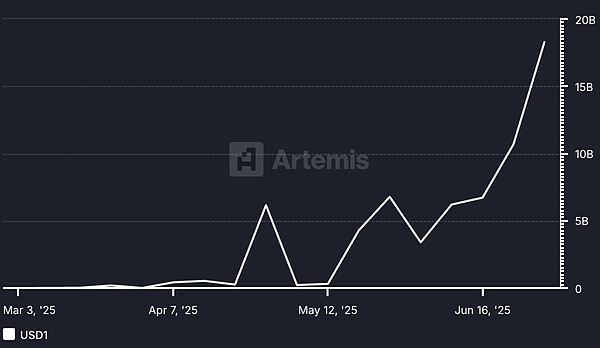

代表為由 World Liberty Financial 推動、與特朗普家族關係密切的 USD1 穩定幣項目。其顯著特徵是依賴政治資源與主權資本撬動市場應用場景,例如與阿聯酋主權基金 MGX 的 20 億美元投資合作,利用幣安交易所構建交易深度與流動性。

此外,該類項目更側重於“場景構建”而非“技術破局”。以 TRON 鏈為發行網絡、孫宇晨為策略顧問的安排,正是對“技術基礎 + 政治掩護”的一次戰略組合。

USD1 的路徑雖然繞過了部分傳統金融通路,但其對政局穩定性與中東資源關係的高度依賴,也為其未來增長埋下不確定性。

USD1的交易量變化,源:Artemis

穩定幣的市場結構:規模、參与者與競爭格局

隨着穩定幣從加密交易撮合工具演化為全球数字支付的基礎設施,其市場結構正呈現更為分層和分化的格局。從發行模式、資產儲備、流通機制到地域合規性,各類穩定幣構成了由多種規則體系、利益主體和使用場景交織的複合網絡。

市場總量與份額分佈

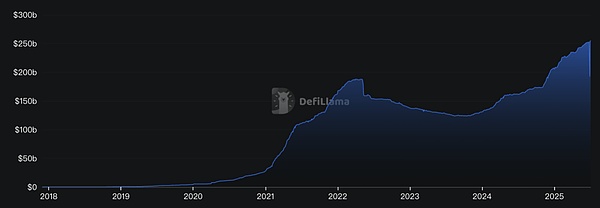

全球穩定幣市值增長趨勢(2019–2025):穩定幣總市值從2019年底不足100億美元攀升至2025年第二季度的逾2500億美元規模 。這意味着自2020年底以來增長了5倍以上,反映出穩定幣需求的爆髮式擴張和在加密市場中的地位迅速提升。

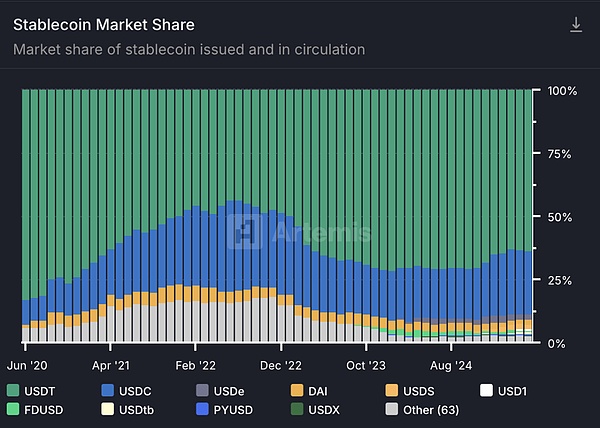

目前全球穩定幣總市值已佔加密市場總值約7–8% 。在眾多穩定幣中,USDT 與 USDC 佔據主導地位,兩者合計市場份額超過88%(USDT:63.5%,USDC:24.9%)。

其中,USDT仍為規模最大的穩定幣,供應量在2024年已突破1180億美元,占當時穩定幣市值近75% ;截至2025年中,USDT流通量進一步增至約1500億美元,約佔全球穩定幣總量的63% 。

USDC則為第二大穩定幣,市值約在400–500億美元區間,佔比20%左右 。此外,DAI、FDUSD、TUSD、USDe、PYUSD等其他穩定幣共同構成剩餘的市場份額,各自在特定用戶群和場景中形成了一定影響力。

穩定幣市佔率結構(按市值)

截至最新季度,USDT 約佔69.0%,USDC 約佔20.7%,DAI 約佔3.1%,FDUSD 約佔1.7%,新興收益型穩定幣 USDe 約佔1.5%,其他穩定幣合計占約4.0% 。可以看出,USDT 與 USDC 在穩定幣版圖中處於絕對主導地位。USDT 憑藉長期深耕的交易網絡效應、廣泛的用戶信任和充沛的流動性佔據頭部地位,其用戶群體看重其網絡廣度、市場深度和相對穩定的運營記錄 。而 USDC 則依託高度合規和透明的儲備管理贏得機構和企業用戶青睞——例如其儲備每周由持牌會計師事務所審計披露,多由現金及短期美債構成 。這種透明合規優勢使 USDC 在銀行、支付公司等正規金融渠道中獲得更高的信任度和採用率。

值得注意的是,在高利率環境下,法定抵押型穩定幣發行方自身也獲得了可觀收益。例如 Tether 公司披露其儲備中持有約970億美元的美國國債和回購協議(2024年第二季度數據),每月光利息收入就接近4億美元 。這显示出隨着規模壯大,穩定幣業務本身正成為重要的盈利中心,也進一步強化了頭部穩定幣在資金和信譽方面的優勢。

展望未來,隨着全球監管逐步明確以及用戶需求持續增長,穩定幣市場整體仍有擴張空間。2025年6月美國參議院通過穩定幣法案的消息一度將全球穩定幣總市值推高至歷史新高的2517億美元 ,显示政策利好可能進一步增強市場對穩定幣的信心。主流穩定幣的市場格局雖然相對穩固,但新類型穩定幣的興起(如內生生息的 USDe 等)也在不斷拓展穩定幣市場的邊界,為這一領域注入新的競爭動力。

區域分佈

穩定幣的全球使用版圖正在出現顯著的地域差異。一方面,穩定幣實現了美元價值的“外溢”,在新興市場充當抗通脹和美元替代工具;另一方面,各地區監管環境不同,也影響了當地偏好的穩定幣種類和鏈上活躍程度。

美國及發達市場:在美國本土,因監管要求更嚴格,機構和企業更偏好合規透明的穩定幣。例如由Circle發行的 USDC 以及支付巨頭 PayPal 推出的 PYUSD 獲得許多金融機構和科技公司的採用。在Visa、Mastercard等支付網絡上,USDC 正被用於跨境清算和商戶結算,實現数字美元的即時支付 。例如2025年6月Shopify宣布與 Coinbase、Stripe 合作集成 USDC 穩定幣支付,使全球超過1400億美元規模的電商網絡能夠接受数字美元付款 。在這些場景中,穩定幣作為合規可穿透的支付閉環一環,其透明度和監管備案顯得尤為重要。因此,美國市場由 USDC、PYUSD 等錨定,並通過以太坊主網及受信任的銀行渠道發行的穩定幣主導。而對投機和交易需求相對有限。此外,歐洲、新加坡、日本等地也紛紛制定穩定幣監管框架(如歐盟MiCA、新加坡MAS法規等 ),培育合規本地穩定幣(如歐元EURS、新加坡元XSGD等)。這些發達地區的共同點是更強調發行人的牌照資質和儲備審查,穩定幣使用更多體現在B2B跨境支付、貿易結算和財富管理等領域,而非個人避險。

新興市場與發展中國家:拉美、非洲、中東、南亞等地區對穩定幣的需求尤為強烈,被視為美元替代和金融普惠的工具。在高通脹、本幣貶值的國家,居民和企業大量購入穩定幣來對沖幣值下跌、進行跨境匯款或日常結算。根據 Chainalysis 數據,拉丁美洲是全球穩定幣現實應用領先的地區:71%的受訪機構將跨境支付作為主要穩定幣用途,遠高於全球平均49% 。許多拉美企業通過將穩定幣與本地支付網絡結合,實現了傳統銀行系統難以企及的高效跨境匯款體驗 。例如,巴西在2023年7月至2024年6月共接收了約903億美元的加密資金流入,位居拉美前列。其中從本地交易所流向海外的加密流動中,穩定幣佔比高達70% 。隨着本幣雷亞爾匯率走弱,巴西交易所上的穩定幣交易額同比猛增207.7% ,遠超同期比特幣或以太坊的增長。這反映出當地企業和個人為獲取美元敞口、規避匯率風險,大量轉向穩定幣作為資金跨境載體。

在非洲,穩定幣同樣扮演日常金融替代角色。尼日利亞在2023-2024年間的加密接收額高達590億美元,其中約85%的資金轉移金額低於100萬美元 ——显示主要由中小額零售交易構成,基層採用度極高。許多尼日利亞人繞開銀行管制,通過點對點市場用 USDT 等穩定幣替代奈拉來儲值和交易 。穩定幣相較傳統匯款渠道的成本優勢尤其顯著:通過穩定幣跨境匯款,費用可低至轉賬額的0.1%,而傳統匯款手續費往往高達7–8%以上 。這一差距意味着使用穩定幣可節省98%的匯款成本,並且資金幾乎實時到賬(幾分鐘內完成),而傳統電匯可能需要2–5天 。以埃塞俄比亞為例,該國在2024年經曆本幣比爾30%貶值后,民眾湧向穩定幣避險,推動當地零售級穩定幣轉賬同比激增180% 。據統計,穩定幣目前已佔撒哈拉以南非洲地區加密總交易量的約43% 。可以說,在金融基礎設施薄弱的非洲國家,穩定幣提供了前所未有的低成本、快速度的價值傳輸手段,被視為改善匯款和支付體系的“革命性”工具。

亞洲及其它地區:亞太地區的穩定幣使用呈現更加多元化的局面,既有發達經濟體的機構應用,也有發展中市場的零售需求。例如印度在全球加密採用指數中排名第一 ,其加密交易量中約68.8%來自於單筆價值100萬美元以上的大額轉賬 ——表明主要由機構和大戶驅動,穩定幣被廣泛用於貿易結算和資金調度等場景。而在東南亞,新加坡推出的 XSGD 新元穩定幣自2020年發行以來已處理超過100億新元等值的鏈上交易 。2024年第二季度,新加坡的穩定幣支付規模達到單季約10億美元,显示出本地金融科技公司和跨境電商對合規穩定幣支付的興趣上升(其中約25%為小額零售場景,75%為企業支付) 。印尼則成為亞洲的新興領頭羊:2023–2024年間印尼共收到約1571億美元的加密資產價值流入,排名全球第三,年增長率接近200% 。印尼的大部分交易量集中在去中心化交易平台和代幣交易上,但穩定幣依然扮演重要角色,幫助當地用戶在跨境支付和美元保值方面節省了每年約3億美元的費用 。

總體而言,穩定幣在發展中國家的滲透率遠高於發達國家。這既源於新興市場匯率波動和通脹壓力下的強烈美元需求,也是由於穩定幣降低了金融門檻、補足了傳統銀行體系的空白。世界經濟論壇的研究指出,當本幣貶值時穩定幣採用會迅速增長 ——這一規律在拉美、非洲、東南亞多地得到印證。反之,在美國、歐盟等地,穩定幣更多作為科技企業和金融機構提升支付效率的工具,而非居民剛需。因此我們看到“美元穩定幣”正在全球擴散,但採用方式因地而異:一端是Stripe、Visa等將穩定幣嵌入支付鏈路,另一端是尼日利亞的街頭商販用USDT報價商品。這種地域分佈的不均衡,預示未來各國監管和市場教育的推進將深刻影響穩定幣格局的區域化演變。

使用場景與生態嵌入度

穩定幣的應用早已超越了交易撮合的範疇,深入融入支付、借貸、理財、匯款等各類金融場景,成為區塊鏈生態中不可或缺的基礎設施組成部分。越來越多跨國支付公司將穩定幣納入其渠道,Visa 已允許通過 Circle 平台用 USDC 清算部分跨境信用卡交易;MoneyGram 等匯款公司亦提供穩定幣兌現金服務,讓發展中國家的用戶可以收發 USDC 並即刻兌換當地法幣。在电子商務領域,Shopify 等平台集成穩定幣支付后,中小商戶能夠輕鬆接收來自海外的数字美元,無需擔心傳統收單中的高額手續費和結算延遲 。

全球支付和匯款

穩定幣在匯款場景的突出優點集中體現在更低成本和更快速度兩個方面:

手續費成本:

傳統跨境匯款通過銀行電匯或匯款公司(如西聯匯款),平均費用約在5%~8%之間,某些小額通道甚至高達兩位數百分比。例如2023年拉美地區平均匯款費率為5.8%,非洲更高達8%以上。

相比之下,穩定幣匯款僅需支付Gas fee,很多情況下只是幾美分固定費率 。以非洲為例,用穩定幣匯款200美元平均費率比傳統方式低約60%。

到賬速度:

傳統SWIFT跨境轉賬往往需要2-5個工作日,中間經過多家代理行清算且只能工作日處理,遇周末節假日則延誤更久。穩定幣通過區塊鏈點對點傳輸,通常幾分鐘內確認。在高性能鏈上一筆穩定幣轉賬只需數秒即入賬。

此外,穩定幣網絡7×24不間斷運行,不受時差和營業時間限制。這對依賴即時資金周轉的小微家庭尤為關鍵。更快的結算也降低了匯率波動風險,傳統匯款中匯率在資金在途幾天中大幅波動可能侵蝕匯款價值,而穩定幣即時兌換鎖定了價值 。

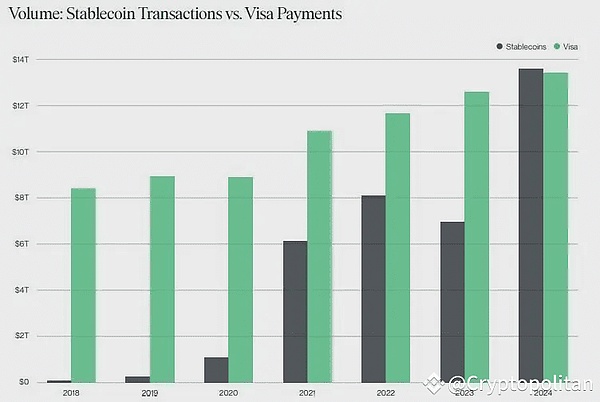

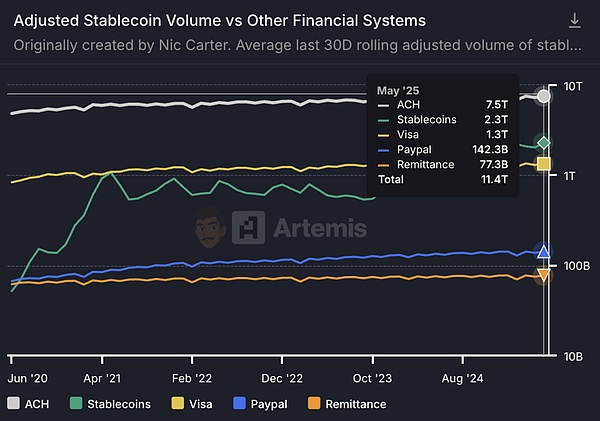

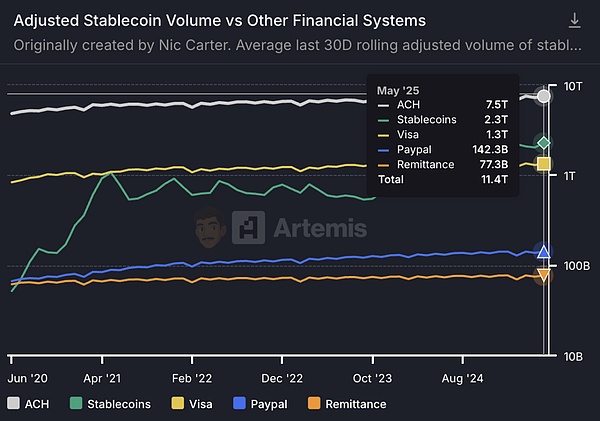

總結來看穩定幣正成為新興市場跨境匯款的變革力量。過去一年裡,全球活躍穩定幣錢包數量同比增長53%至3,000萬以上;穩定幣月度鏈上轉賬量也從2024年初的1.9萬億美元躍升到2025年初的4.1萬億美元,全年累計處理了約35萬億美元的價值轉移,這一規模已可媲美甚至超過傳統國際支付網絡的交易量。

在拉美、非洲、東南亞等地,穩定幣匯款的諸多成功案例表明,其低成本和高效率正在滿足普通用戶和小微企業的迫切需求。當然,穩定幣的大規模應用仍有賴於各國監管的支持和配合,特別是反洗錢和用戶保護方面的制度完善。

源:artemisanalytics,穩定幣的結算金額超過Visa成為世界第二大結算架構

鏈上借貸和合成金融

在 DeFi 世界里,穩定幣是最重要的基礎貨幣,被廣泛用於抵押借貸、槓桿交易和收益農場等活動。用戶可以將穩定幣存入Lending protocol,獲取利息收益或用作抵押借出其它資產。許多槓桿交易者通過借入穩定幣來放大倉位,因為穩定幣價格穩定,不會像借BTC、ETH那樣增加額外波動風險。穩定幣也常被用作套利和做市資金:套利者借入穩定幣去不同交易所拋售或買入資產,賺取價差;做市商則同時持有代幣和穩定幣,在 AMM 池子中提供流動性以收取手續費。可以說沒有穩定幣,就沒有當今繁榮的 DeFi 生態。

OTC交易和場外市場

新興市場清算媒介功能

新興市場因外匯管制和法幣出入金限制,OTC網絡大量採用穩定幣清算。USDT在尼日利亞、阿根廷、委內瑞拉等國家發揮"影子美元"作用,用於商品計價、兌換和儲蓄。當地居民通過Telegram等渠道使用USDT完成支付,形成平行金融體系。

尼日利亞在實施外匯管制后,黑市上美元難求,市民便轉向Telegram群組使用USDT完成進出口款項的支付。在阿根廷、委內瑞拉等高通脹國家,居民把發了薪資的比索立即兌換成USDT保值,並通過點對點渠道消費或換回紙幣。可以說,穩定幣正在充當這些地區的平行金融體系:USDT/USDC 是美元替代,交易所和錢包是銀行賬戶,區塊鏈是清算網絡。儘管這部分交易很大程度上遊離於傳統監管之外,卻滿足了真實的市場需求,客觀上推動了穩定幣全球流通量的增長。

商業支付與供應鏈金融

跨國企業開始採用穩定幣進行B2B結算,縮短結算周期、降低匯兌成本。跨境電商用USDC直接支付海外供應商,礦企用USDT支付設備款項實現分鐘級到賬。供應鏈金融領域,穩定幣為應收賬款證券化提供技術工具,加速現金迴流。部分政府機構已接受穩定幣稅款支付。

競爭格局與生態布局

穩定幣競爭已從幣值穩定轉向生態之爭。USDT主導幣圈交易和OTC領域,USDC在合規支付和企業服務中領先。各發行方积極拓展應用場景:Circle提供USDC企業集成API,Tether投資跨境支付渠道,去中心化社區探索DAI與信用體繫結合。

綜上,穩定幣正從加密圈走向主流金融,成為連接不同經濟體系的橋樑。未來競爭將聚焦於誰能在安全合規前提下提供更高效的穩定幣服務。市場結構朝多層次分工協同方向發展,穩定幣有望成為数字經濟時代的重要金融基礎設施。

頭部穩定幣公司的盈利模式

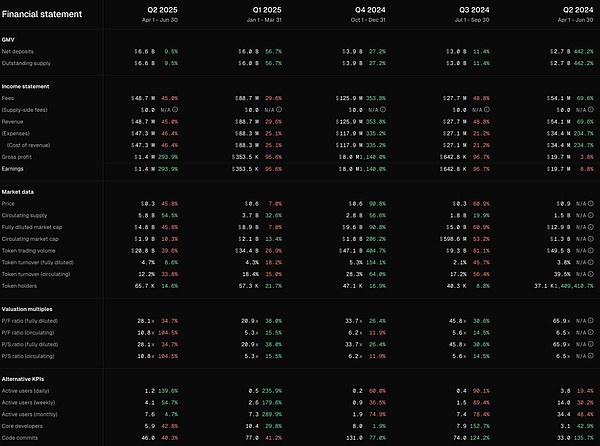

Circle

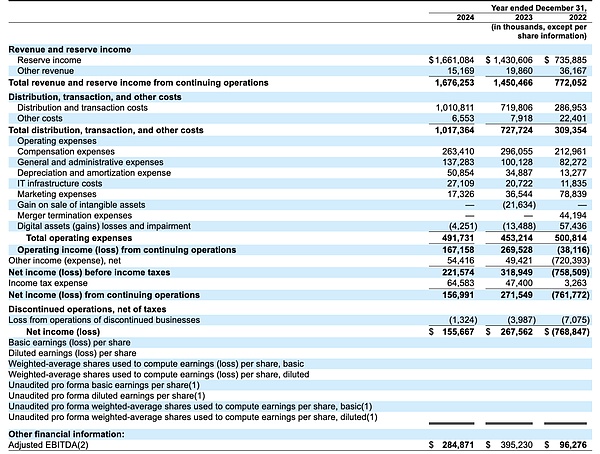

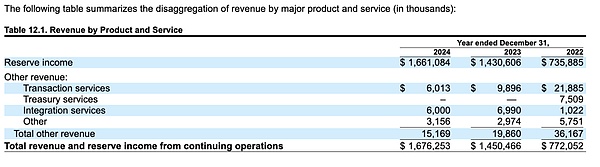

Circle Internet Financial憑藉USDC儲備利息形成核心收入來源:Circle逾九成收入來自USDC儲備利息,且該利息主要來自投資美國國債和逆回購協議,少部分來自銀行存款利息;

與Coinbase的合作使大部分利息收益以“用戶獎勵”形式分配給持幣用戶,此安排被視作營銷費用處理;

通過將部分“分銷支出”重分類為市場費用,Circle大幅提升賬面毛利率;

此外,Circle的企業支付網絡、開發者API等其它收入目前佔比很小(不足5%),但未來具備成長潛力。

利息收入構成及趨勢變化

儲備利息是Circle絕對主體收入。Circle的收入模式極為簡單:即將發行USDC獲得的美元儲備投資於安全、短期的有息資產,由此賺取利息收益 。根據Circle披露,其2024年收入中的99%以上來自USDC儲備產生的利息,這一比例在2023年為98.6%、2022年為95.3%,呈現隨利率上升而更趨集中的態勢 。

具體而言,Circle在2022年僅有7.35億美元的儲備利息收入,2023年飆升至14.3億美元,2024年進一步增長至16.6億美元 。這主要歸功於美聯儲加息環境下短期利率飆升,即使USDC流通規模在2023年有所下滑,仍推動利息收入大增 。

儲備資產構成

美國國債以逆回購為主,銀行存款為輔。根據Circle S-1文件,公司遵循嚴格的儲備管理標準,80~90%的USDC儲備配置於短期美國國債和隔夜逆回購等現金等價物,剩餘10~20%保留為銀行活期存款用於流動性。

自2023年1月起,Circle將儲備集中於BlackRock管理的Circle Reserve Fund(一支僅向Circle開放的政府貨幣市場基金),該基金投資於三個月以內到期的美國國債、隔夜美國國債回購協議以及少量現金 。例如,2024年Circle平均持有約375億美元在該基金中,約64億美元存於全球系統重要性銀行(GSIB)的存款賬戶 。銀行存款部分也產生利息(2024年平均利率約3.96% ),但由於佔比較小,其貢獻遠不及國債和回購協議利息。換言之,Circle利息收入主要來自美國國債利息和逆回購收益,而銀行存款利息僅占很小比例。

趨勢變化:利率上行驅動利息收入激增

美聯儲快速加息使Circle儲備投資的收益率由2022年初的不足0.5%攀升至2023年的5%左右 。2022年Circle平均Reserve收益率僅2~3%,到2023年已超過5% 。儘管2023年中USDC在硅谷銀行事件后流通量下降,利率上升仍使Circle利息收入倍增。2024年全年利率維持高位(美國3月期國債利率約5.1%),Circle儲備利息繼續增長 。可以說,在分析期內Circle的收入高度受益於宏觀利率環境:利率上行“利好”Circle盈利,而一旦進入降息周期,其收入將遭遇下行壓力。據招股書敏感性分析,若利率下調200個基點,Circle年利潤可能減少4.14億美元之巨 (相當於2024年凈利的近1.6倍)。

與Coinbase的合作機制及USDC利息分成

Coinbase既是USDC的重要分發渠道,也是Circle的關鍵合作夥伴。2018年雙方共同成立Centre財團,最初約定按各自發行或託管的USDC佔比分享利息收入 。這一模式下,“誰發行(或託管)越多USDC,誰就分得越多利息”,有效激勵了Coinbase积極推廣USDC的採用 。2023年8月,Centre財團解散,Circle全權接管USDC治理,同時給予Coinbase少數股權,並簽署新的三年期合作協議(Collaboration Agreement)。

新協議調整了收益分配機制:Circle首先提取一小部分發行人保留費(issuer retention)以覆蓋合規與運營成本,然後剩餘利息收入按兩層拆分給Coinbase :

平台份額(Party-product slice):按當日Coinbase平台上託管的USDC佔總流通量的比例,撥給Coinbase相應比例的利息收益;Circle自身平台上的USDC亦按佔比獲取同等比例收益 。

生態份額(Ecosystem slice):在上述分配后,如仍有剩餘收益,則Circle與Coinbase各分50%,但Coinbase需履行推廣USDC的義務(確保用戶易於購買USDC,將其集成於關鍵產品,並參与政策支持等) 。

這一新的分成安排意味着:Coinbase無論其平台內外的USDC,都能獲取相當可觀的利息分成。如果Coinbase平台託管的USDC佔比越高,Coinbase分成越多;反之,若更多USDC流通於Circle或第三方平台,則Coinbase分成佔比降低。近年Coinbase平台USDC佔比顯著上升,從2022年底約5%增至2024年底約20% ,截至2025年3月更升至25%。Coinbase已成為USDC最重要的發行與託管渠道之一,這既為Circle帶來規模增長,也意味着收益的大頭需與Coinbase分享。

USDC利息分成為用戶發放“獎勵”。Coinbase將從Circle取得的USDC利息分成,主要用於向其平台持有USDC的用戶支付USDC餘額獎勵(類似利息收益的返還)。這實質上是Coinbase以自有收益補貼用戶持幣收益,以提高USDC對用戶的吸引力。例如,Coinbase於2023年下半年將普通用戶持有USDC的年化獎勵提高到接近5%,大幅刺激了USDC在其平台的存留和增長 。在會計處理上,Coinbase將此類USDC用戶獎勵視為市場營銷支出,歸入銷售與營銷費用科目 。2024年Coinbase的USDC用戶獎勵支出高達2.24億美元,較2023年的3,494萬美元暴增了542% 。Coinbase解釋稱,提高USDC獎勵率旨在增強客戶獲取、留存和平台參与度,屬於市場推廣投入 。因此,這部分利息雖然來源於USDC儲備,但最終以“用戶獎勵”的形式被視作Coinbase的營銷成本。

2024年分成規模Coinbase獲益巨大。隨着USDC利息收入暴增,Coinbase分成金額水漲船高。據招股書披露,2024年Circle共確認10.17億美元的“分銷、交易及其他成本”支出,其中約9.08億美元支付給了Coinbase 。

換言之,當年Circle約54%的總收入都轉付給了Coinbase作為合作分成 。這一数字在2022年和2023年分別約為2.48億和6.91億美元 ,對應當年收入的40%和50% 。可見Coinbase憑藉其強大的用戶基數和分發能力,正攫取USDC生態中越來越大的收益份額。有分析指出,扣除向用戶發放的獎勵后,Coinbase從USDC業務中獲得的凈收益甚至超過Circle自身 。這凸顯了Coinbase在USDC生態中的強勢地位:既是Circle營收增長的“造雨人”,同時也是攫取收益的“收費站” 。

分銷成本分類降低報告毛利率

Circle將與USDC發行流通相關的渠道分成支出歸類為"分銷及交易成本",直接計入營業成本並從收入中抵扣。2024年支付給Coinbase的9.08億美元分成以及給Binance的 7,410萬美元戰略費用均按此方式處理,導致公司報告毛利率僅為39%。

這些分銷支出在經濟實質上屬於用戶獲取成本,具有營銷費用性質。若重新分類為營銷費用而非銷貨成本,Circle的毛利率將接近100%,因為獲取利息收入本身幾乎無直接成本。然而,無論會計分類如何,Circle仍需將超過60%的收入分給合作夥伴,分銷成本佔比已從2022年的40%上升至2024年的60%以上。

邊緣收入:企業支付網絡與API服務

當前佔比有限的其他收入。除儲備利息外,Circle還有少量來自交易和基礎設施服務的收入,即“其他收入”。這包括通過API向企業客戶提供支付結算、数字錢包、區塊鏈接入等服務的手續費收入,以及協助新區塊鏈集成USDC時收取的技術服務費等 。然而,就目前而言,這部分收入體量很小。

招股書披露,2024年和2023年Circle其他產品收入僅佔總營收的1%,2022年也僅佔5% 。以金額計 2024 年其他收入約3,617萬美元,相較16.76億美元的總收入可謂九牛一毛 ,Circle尚未有效擺脫對利息收入的單一依賴 。

發展潛力展望

市場對於Circle能否拓展利息之外的收入寄予厚望。投資者預期Circle在跨鏈橋CCTP、商戶支付、企業API等領域取得實質進展,從而“改善收入質量” 。根據Tanay Jaipuria對S-1的分析,公募市場已在定價中隱含Circle未來將實現兩位數的USDC流通增長,並在收費型產品上取得顯著牽引力 。管理層也表示將持續投入開發新產品,並逐步實現收入多元化 。然而截至2025年初,這些邊緣收入仍處於培育期,對整體業績貢獻有限。Circle短期內的業績波動仍主要取決於USDC利息收益,唯有在穩定幣生態深耕、提供差異化增值服務,才能逐步提高非利息收入佔比,增強業務韌性。

USDC用戶的增量曲線,源:Token tetminal

Tether

美債利息收入

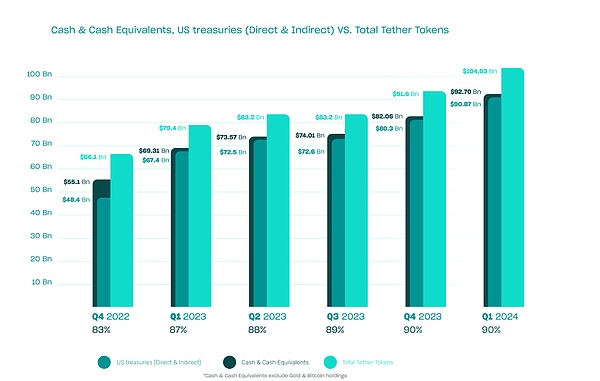

目前 Tether 的主要營收來自其儲備持有的大量美國國債所產生的利息。隨着美聯儲加息推升美國國債收益率,Tether 持有的短期美債組合近年來成為其“低風險、高收益”的核心收入來源 。

當前 Tether 直接持有的美國國庫券達985.24億美元,而持有的貨幣市場基金份額達 62.86億美元,而通過基金持有48.85億美元;而在隔夜逆回購協議達150.94億美元,而作為抵押的美國國債達150.87億美元。

Tether通過不同方式持有的美國國債敞口達到:

-

直接持有的美國國庫券達985.24億美元

-

間接持有(通過貨幣市場基金):48.85億美元

-

作為抵押品控制:150.87億美元

-

總計約1184.96億美元與美國國債相關,佔總儲備1492.75億美元的約79.4%。

而在 2024 年第一季度 Tether 公布凈利潤達創紀錄的45.2億美元,其中約10億美元來自美債利息收入 。這一数字較此前季度大幅增長,反映出美債利率上升疊加 Tether 儲備規模擴大的作用。在高利率環境下,Tether 單季利息收益已超過十億美元量級。

兌換和交易手續費收入

Tether 通過穩定幣的發行和贖回也獲得一定手續費收入。根據其規定,直接在 Tether 平台申購或贖回 USDT 單筆最低金額為10萬美元,贖回手續費0.1%(至少收取$1,000),申購手續費也為0.1% 。這些費用既滿足了機構大額兌換需求,也為 Tether 提供了穩定現金流。在市場劇烈波動時期,大額贖回量反而轉化為公司收入:例如2022年加密市場動蕩期間,Tether 在短短几周內兌付了超過200億美元的贖回而保持兌付穩定 (僅第二季度的贖回量就為公司帶來數千萬美元手續費)。

此外,在多鏈環境中用戶頻繁使用 USDT 轉賬和交易,也體現了其作為加密市場基礎設施的價值。據統計,截至2025年4月,Tether 年內累計收入已約14.6億美元 ,顯著高於其他區塊鏈平台(同期以太坊收入約1.57億美元,USDC 發行方 Circle 利潤約6.2億美元 )。總體而言,相較巨額利息收入,申贖/交易手續費雖是次要但穩定的營收補充,反映了 USDT 在交易結算中的廣泛應用。

資產配置與盈利模式的演變

Tether 的盈利模式與其儲備資產構成密切相關,而後者在不同階段經歷了顯著調整:

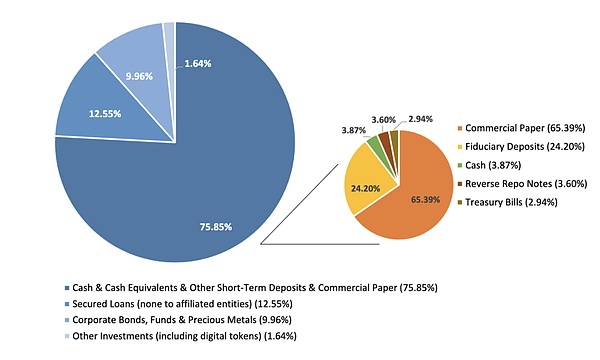

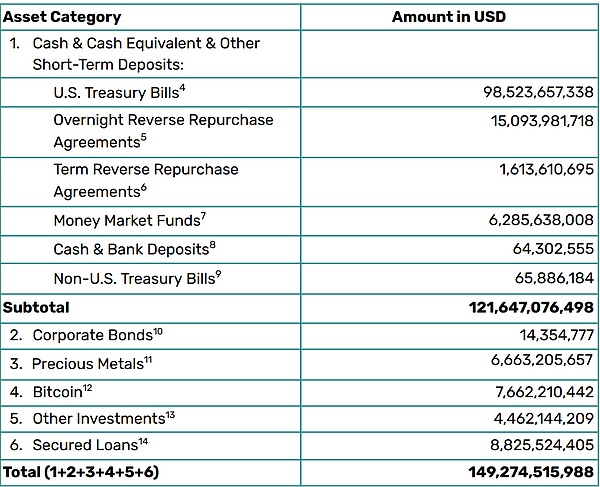

早期階段(2019–2021年)

在全球低利率環境下,Tether 為提高收益,儲備中配置了大量信用類資產和高收益投資,美元現金及國債佔比很低、風險資產佔比較高。以2021年3月首次披露的儲備明細為例(此時由僅有5名員工的加勒比地區審計公司 Moore Global 提供審計):僅2.94%的儲備是美國國債,49%由流動性相對較差的商業票據構成,其餘為受抵押貸款(12.55%)、公司債和貴金屬(9.96%)以及其他投資(1.64%,包括少量数字貨幣)。

彼時美債利率近零,公司通過持有商業票據、企業貸等短期信用資產博取額外收益,但也承擔了更高的信用和流動性風險。這一階段 Tether 的營收結構可描述為“高風險、低利率”模式:利息收入有限,主要靠風險投資回報和穩定幣業務手續費盈利,同時也面臨市場質疑(如早期缺乏獨立審計、商業票據質量不透明等問題 )。

Tether該階段儲備架構:

-

商業票據占現金及現金等價物的65.39%

-

美國國債佔2.94%

-

擔保貸款佔總儲備的12.55%

-

公司債券和貴金屬佔9.96%

-

其他投資(包括数字貨幣)佔1.64%

轉型過渡階段(2022年)

面對監管壓力以及行業對儲備安全性的關注(TerraUSD 崩盤等事件引發對穩定幣儲備質量的審視 ),Tether 在2022年大幅調整了資產配置。公司逐步減少商業票據持倉,並於2022年10月宣布商業票據已清零,轉而以美國國債和銀行存款等現金等價物為主。

BDO 的鑒證報告显示,2022年9月末 Tether 持有約397億美元美國國債,佔總儲備的58%以上;同時82%的資產為現金、現金等價物和短期存款等“高度流動”資產 。這一調整極大降低了儲備的信用和流動性風險。

當年第四季度,儘管加密市場劇烈下行,Tether 仍實現了超過7億美元凈利潤 。盈利來源開始轉向利息收益,隨着美債佔比過半且利率攀升,公司當季收益明顯提升。此期盈利模式可概括為“降低風險敞口,穩健過冬”。一方面提高美債比重確保了贖迴流動性和資產安全,成功經受了2022年下半年約200億美元的大額贖回考驗 。另一方面,美聯儲加息帶來的利息收入逐步取代先前高風險投資收益,成為利潤增長的新引擎。

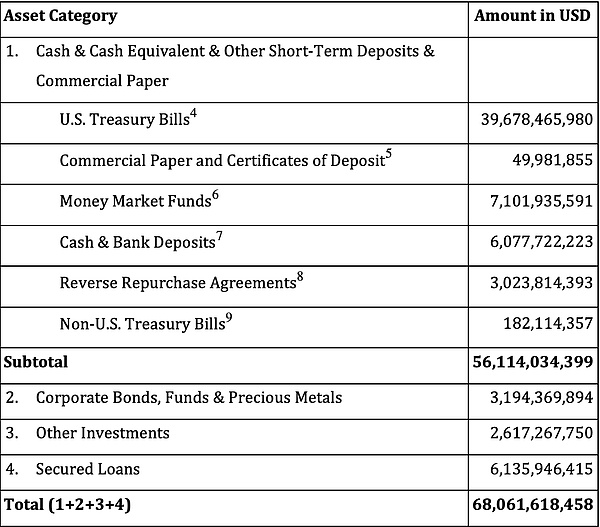

當前階段(2023年至今)

2023年起,Tether 資產結構進一步向保守、高流動性傾斜,並受益於利率高企,盈利能力大幅提升。截至2023年底,Tether 儲備中美債及現金等價物比例已超過82%;2024年一季度更達到90%以上 ,創歷史新高。也就是說,絕大部分儲備資產為美國短期國債、貨幣市場基金和銀行存款等低風險資產,高波動投資(如比特幣、黃金)佔比降至一成左右 。

這樣的資產結構在利率上行周期帶來了豐厚且穩定的回報,Tether 2023年各季度均盈利可觀,全年凈利約62億美元 ;2024年初甚至出現單季利潤激增,2024年第一季度凈利達45.2億美元,這既得益於當季巨額美債利息收入,也受益於比特幣等資產價格上漲提供的額外收益。

美債在儲備中的佔比從2021年的不足3%躍升至2024年的約82%,而隨之利潤也逐年上升。Tether 的收益模式模式從“高風險低收益”轉變為“低風險高收益”的過程 。這一轉變不僅提高了利潤總額,也極大改善了利潤的可持續性和穩定性。

圖:2022–2024年 Tether 儲備資產構成。

上圖為各季度儲備中不同資產類別佔比,由深到淺分別為:現金儲備、美國國債(直接或間接持有)、Tenther代幣總量,显示出自2022年起美債比例大幅上升 。

這種優化的資產配置使 Tether 利潤總額攀升的同時,顯著提高了盈利的穩定性和可持續性。到2025年第一季度末,Tether 儲備資產已增至約1493億美元,流通 USDT 達1436億美元 ;其中接近1200億美元投向了美國國債(包括約985億美元的直接持有和約230億美元通過回購協議及基金的間接持有)。

源:Tether2025年第一季度財報

2025年一季度 USDT 流通量環比又增長了70億美元,用戶錢包地址數增加了約4600萬。當季 Tether 實現經營利潤超過10億美元,主要源自美債投資收益;風險資產方面,黃金持倉的收益基本抵消了比特幣等加密資產價格波動的影響,未對凈利產生明顯拖累或提振 。

對比2024年一季度與2025年一季度可以發現:前者因加密市場大漲而出現了巨額的賬面收益,後者則回歸由利息收入主導的“常態”盈利。這說明 Tether 當前的利潤主要依靠可預期的利息收益,風險資產帶來的額外波動則屬次要且間歇性。

UST+USDe的盈利模式

在算法穩定幣的發展路徑上,UST 是一個標誌性案例,也是行業早期對“無抵押貨幣政策模型”進行大規模實驗的代表。其核心架構依賴於對 Anchor Protocol 年化 20% 收益的長期承諾,這一承諾並非基於真實利差或鏈上盈利能力,而是由 Terra 基金會、LUNA 增發機制與外部融資補貼共同支撐的補貼式系統。

UST 本身並不創造實際收益,而是通過不斷注入新的資本來滿足用戶對於利息的期待,從而構建出一個看似穩健、實則高度依賴增量資金的金融結構。在 Anchor 協議中,大量用戶只是存入 UST 等待高收益,而協議則沒有明確的放貸對象或資產收益路徑,形成了“補貼即收入”的幻覺。當用戶信心動搖、大量贖回時,LUNA 被迫鑄造貶值代幣來應對兌換壓力,從而進入無法逆轉的“死亡螺旋”,導致整個系統在短時間內崩潰。Anchor 所謂的 20% 年化收益在事實上是對未來生態發展的預支,而非任何一種真實、可持續的商業盈利。一旦用戶開始拋售 UST,鑄造 LUNA 贖回美元,LUNA 價格就會崩潰,而這正是補貼體系的資金來源,構成致命自毀鏈

Anchor 的 20% 年化收益最初來自 Terra 社區儲備池(由 LUNA 融資籌集)以及機構投資者(如 Jump Capital)後續注資。

這種模式下,用戶獲得高收益,協議卻持續燒錢。不是用戶為收益買單,而是由 LUNA 持有者和 Terra 基金會承擔虧損。

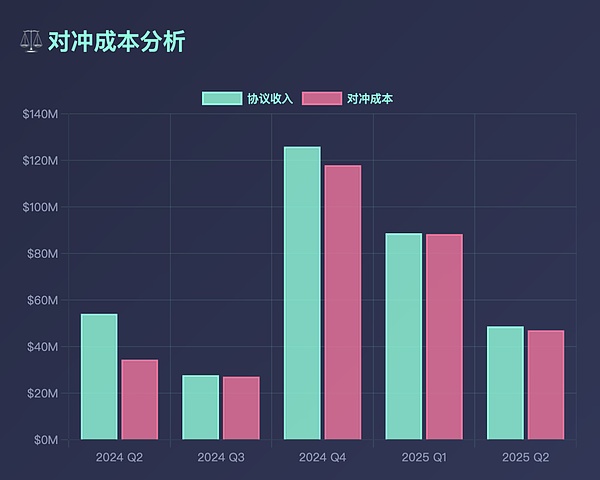

USDe 通過 delta-neutral 的對沖結構,嘗試構建一種不依賴美元儲備的合成穩定幣體系。在 Ethena 協議中,用戶質押 ETH 或 stETH 鑄造 USDe 的同時,協議會在中心化交易所或部分鏈上永續平台上開立等值空頭倉位,試圖通過現貨與衍生品的盈虧對沖實現價格穩定。

在這一結構中,USDe 的穩定性不是來自資產擔保,而是來自資金對沖,當 ETH 等資產價格波動時,抵押資產的浮盈/浮虧與合約盈虧相抵,實現近似「風險中性」狀態,這讓 USDe 成為一種不依賴儲備金的「合成美元」,其穩定性來自對沖邏輯而非儲備保證。

而用戶若希望獲得額外收益,則可將手中 USDe 轉化為 sUSDe,並參与協議利差分配。收益的來源主要為永續合約市場中空單頭寸所獲得的 funding rate,也即在多頭資金更為活躍時,對做空者的反向補貼成為了持有者的利息來源。另一方面的收益來自抵押者支付的利息或手續費,協議設計層面將系統性盈餘重新分配給 sUSDe 持有者。

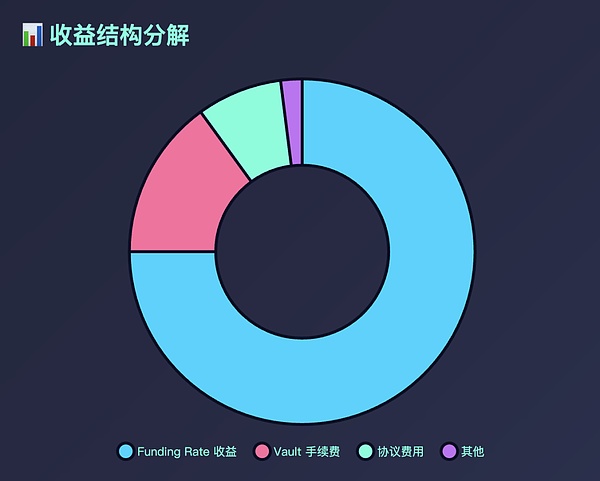

收益模式核心邏輯:AUM(用戶在協議智能合約中存入的資產的美元價值) × 套利年化利率

Funding rate 差額:協議在永續市場開空單,對沖 ETH 波動的同時,當市場多頭需求旺盛(常態),多頭支付給空頭的 funding rate 即成為協議收入。

抵押者手續費 / 利差:USDe 持有人將其轉化為 sUSDe,可獲得協議層利差收益。

Vault 產品手續費:機構通過定製策略接入對沖路徑,允許機構直接用期貨市場對沖,增加了資金利用效率並強化了協議層的手續費收入邏輯,是其盈利模式中相對穩健的一部分。

根據 Token Terminal 數據,從 2024 Q2 到 2025 Q2,USDe 的 AUM 經歷了從 27 億美元到 66 億美元的波動,增長率144.6%。而季度收益收入波動較大,從 4700 萬美元一度增長至 1.26 億美元,再回撤縮至 4800 萬美元左右。

即便如此,其套利年化利率始終維持在 3%~15% 區間內呈現周期性結構,意味着 Ethena 並非依賴某一固定交易所或節點套利,而是構建了一套較為穩定的套利策略體系,但收益率對結構性牛市存在市場依賴。

這種模型雖較 UST 有本質進步,依然存在對衍生品市場深度、資金費用率正向持續性、做市商流動性等的高度依賴。當衍生品 funding rate 反轉,或市場波動過大而對沖失敗,USDe 亦有崩盤可能。因此,“穩定收益”實則更多依賴於加密市場整體處於結構性牛市時的利差紅利,尚難稱完全可持續。

USDe的對沖成本一直高居不下

從盈利模式上看,UST 所謂收益更多依靠增發、補貼和敘事堆疊,是一種缺乏真實交易閉環的風險型模型;而 USDe 則以更強的金融工程設計嘗試重建算法穩定幣的“信譽”,但其根本收益依然受限於牛市資金溢價與對沖市場結構。兩者的對比不僅代表了算法穩定幣的興衰,也勾勒出在穩定幣架構創新中,真正的挑戰來自穩定機制與收益機制的統一。

穩定幣革新了傳統銀行及其下游

幾年曾經討論的普惠金融就是讓更多下沉的用戶享受到銀行理財/借貸/保險等金融服務。為什麼中國當時會這麼看重普惠金融,一度把普惠金融寫入十三五規劃?——是因為國家需要讓原本被主流金融體系忽視的群體(如農村居民、個體戶、小微企業)也能享受基本的金融服務,如貸款、存款、保險等;金融是資源配置工具,如果只服務於頭部人群,會加劇貧富差距。普惠金融可以將金融紅利擴散到中下層,增強經濟韌性。核心是因為傳統金融的CAC(獲客成本)其實很高,這就導致了傳統銀行/保險/券商等金融機構不願意去觸達下沉用戶。但是穩定幣完全不一樣,穩定幣的CAC=0,因為所有的後端工作都是通過區塊鏈完成,由於網絡效應,Circle也不需要去偏遠的縣城開設網店去攬客開戶。新用戶獲得USDC均是通過OTC或者C2C獲得。

其次穩定幣相對於傳統銀行更加permissionless,可組合性/隱私性更高。任何USDC的用戶都可以在鏈上進行無許可的理財/借貸/支付。

這就導致穩定幣正在重塑傳統銀行,以及傳統銀行的下游產業。現在正在發生的是穩定幣正在重塑央行(Tether/Circle),CEX正在重塑傳統交易所和商業銀行(Binance/OKX/Coinbase),資管公司正在重塑私行(Amber/Matrixport),穩定幣三方支付公司正在重塑傳統跨境支付公司(Bridge)。未來將還會有更多傳統銀行的下游產業將會被重塑,我們現在看到的除了上述外,可能券商,保險等也將會被重塑。

結尾

穩定幣正從“美元数字映射”進化為具備原生收益、全球通用的数字資產,在制度重構與技術創新雙重推動下,逐步取代傳統金融部分職能,成為跨境支付、資產管理與金融普惠的關鍵基礎設施。其對央行、商業銀行、支付機構乃至券商保險等傳統角色的重塑,才剛剛開始。