所有語言

分享

代幣化美股市場現狀和前景分析

近來,代幣化美股領域又有諸多進展:

-

中心化交易所 Kraken 宣布推出代幣化股票交易平台 xStocks

-

中心化交易所 Coinbase 宣布尋求監管針對其代幣化股票交易的許可

-

公鏈 Solana 提交基於區塊鏈的代幣化美股產品框架

美國背景的公鏈和交易所都在加速推進代幣化美股進程,疊加近來 Circle 上市之後的狂熱, 不得不讓人對代幣化美股的前景心生憧憬。

事實上,代幣化美股的價值主張非常明確:

1.擴大了交易市場的規模:為美股交易提供了一個 7×24 小時、無國界、無許可的交易場所,這是目前納斯達克、紐交所都做不到的(儘管納斯達克已經在申請 24 小時交易,但預計實現需要到 26 年下半年)

2.優越的可組合性:通過與其他現有的 Defi 基礎設施結合,美股資產可以做為抵押物、保證金、構建指數和基金產品,衍生出很多目前想象不到的玩法

供需雙方的需求也很明確:

-

供給方(美股上市公司):通過無國界的區塊鏈平台觸達了來自全球的潛在投資者,獲得了更多的潛在買盤

-

需求方(投資者):許多過往因為種種原因無法直接交易美股的投資者,通過區塊鏈可以直接配置和投機美股資產

引自《美股上鏈和 STO:一場隱而未發的敘事》

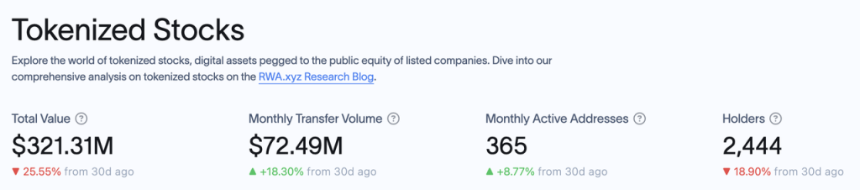

在本輪寬容的加密監管周期之中,取得進展是大概率事件。而根據 RWA.xyz 的數據,目前代幣化股票的市值僅為 3.21 億美金,持有代幣化股票的地址 2444 人。

巨大的市場空間和目前有限的資產規模形成了明顯的對比。

本文,我們將介紹分析代幣化美股市場的當前玩家以及正在推進代幣化美股的其他玩家的產品方案,並列舉該概念下潛在的投資標的。

本文為筆者截至發表時的階段性思考,未來可能發生改變,且觀點具有極強的主觀性,亦可能存在事實、數據、推理邏輯的錯誤,本文所有的觀點均非投資建議,歡迎同業與讀者的批評和進一步探討。

根據 rwa.xyz 的數據,目前代幣化股票市場按照發行規模有如下項目:

我們將逐一介紹 Exodus、Backed Finance 和 Dinari 的業務模式(Montis Group 針對歐洲股票,SwarmX 業務與 Backed Finance 類似但規模更小),以及目前正在進行代幣化美股業務推薦的幾個其他重要玩家的進展。

Exodus

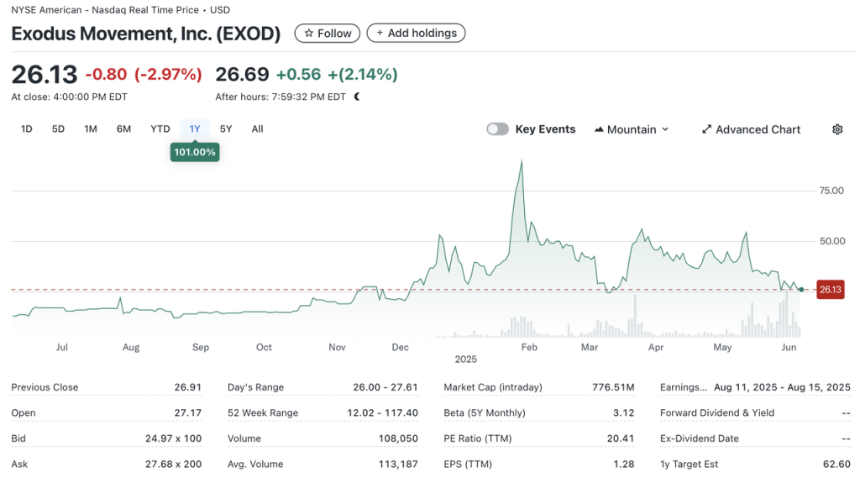

Exodus(NYSE.EXOD)是一家主營非託管加密錢包開發的美國公司,其股票在紐約證券交易所上市(NYSE.EXOD)。Exodus 除了自身品牌的錢包之外,還曾經與 NFT 市場 MagicEden 共同合作推出錢包。

早在 2021 年,Exodus 就允許用戶通過 Securitize 將其普通股遷移到 Algorand 鏈上,但是遷移到鏈上的 Token 不能在鏈上進行交易或者轉移,也不包含治理權或者其他經濟權益(如分紅),Exodus token 更類似於現實股份的「数字分身」,在鏈上的象徵性意義大於實際意義。

目前 EXOD 市值 7.7 億美金,其中約 2.4 億美金在鏈上。

Exodus 是第一個被 SEC 所批准將其普通股進行代幣化的股票(或者準確的講,Exodus 是首個被 SEC 批准上線 NYSE 的可代幣化股票),當然這一過程也並非一帆風順,Exodus 股票上市時間從 24 年 5 月開始一拖再拖,直到 12 月份才正式上線 NYSE。

不過 Exodus 的股票代幣化僅針對自家股票,並且代幣化的股票也不可以交易,對於我們 web3 投資者來說意義不大。

Dinari

Dinari 是一家註冊在美國的公司,他們成立於 2021 年,成立以來一直專註於在美國合規框架下進行股票代幣化,並在 2023 年完成了 1000 萬美元種子輪融資,在 2024 年完成 1270 萬美元 A 輪融資,投資人包括 Hack VC 和 Blockchange Ventures、Coinbase CTO Balaji Srinivasan、F Prime Capital、VanEck Ventures、Blizzard (Avalanche Fund) 等。其中 F Prime 是資管巨頭富達旗下的基金,富達和 VanEck 的投資也显示了傳統資管機構對代幣化美股市場的認可。

Dinari 僅支持非美國用戶使用,其交易美股的流程如下:

-

用戶完成 KYC

-

用戶選擇想要購買的美股,支付 Dinari 發行的 USD+(Dinari 發行的短期國債支持的穩定幣,可以由 USDC 兌換得來)

-

Dinari 將訂單提交給合作的券商(Alpaca Securities 或者 Interactive Brokers),券商完成訂單后,股份保存在託管銀行,Dinari 為用戶鑄造對應的 dShares

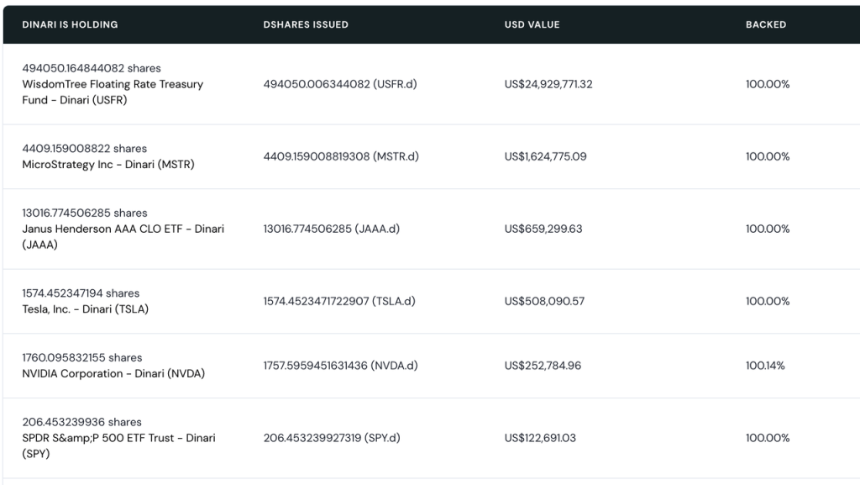

目前 Dinari 在 Arbitrum、Base 和以太坊主網開展業務,所有的 dShares 都有現實世界中的股權 1 比 1 對應,用戶可以通過 Dinari 官網查看其 dShares 對應的股權,Dinari 也可以為持有其 dShares 的用戶進行股息分配或者股票分割。

不過,dShares 並不能在鏈上交易,想要賣出 dShares 仍然只能通過 Dinari 官網交易,實際交易流程為購買流程的反向。dShares 的交易也必須遵循美國交易時間,在交易時間之外無法進行買賣。在產品形態上,除了直接的股票交易,他們還輸出股票交易的 API,可以與其他交易前端一起合作。

事實上,Dinari 的業務流程,即「KYC->支付換匯 ->合規券商清結算」的過程,與目前非美國用戶參与美股交易的主流方式一致,區別主要是用戶支付的資產類別是港幣、歐元等,而 Dinari 接受的資產類別是加密資產,其餘則完全是按照 SEC 的監管框架執行。

作為一家主營美股代幣化的公司,敢於將公司註冊在美國(其他絕大部分項目對應實體的註冊地都在歐洲)显示出了 Dinari 對於其合規能力的自信。他們的美股代幣化產品在 2023 年就正式上線,彼時當值的、向來以對加密監管嚴苛著稱的前任 SEC 主席 Gary Gensler 都無法對其業務模式挑出毛病;而在新任 SEC 主席 Paul Atkins 上任之後,SEC 曾經專門與 Dinari 開會,要求 Dinari 演示其系統並回答相關問題(來源),都显示出其產品在合規方面的無懈可擊,以及團隊合規方面強大的資源。

不過由於 Dinari 代幣化的美股並不支持鏈上交易,所以加密貨幣對於 Dinari 而言僅僅是入口和支付方式,Dinari 的產品從功能上與富途、Robinhood 等產品區別不大。對於其目標用戶而言,Dinari 的產品體驗相比起競爭對手並無優勢。對於一個香港用戶而言,在 Dinari 交易美股的體驗並不比在富途交易美股有任何的體驗提升,也無法使用融資融券等交易功能,甚至可能還需要支付更貴的手續費。

或許正源於此,Dinari 的代幣化股票市場規模一直不大,目前市值超過 100 萬美金的代幣化股票只有 MSTR 一個,超過 10 萬美金的代幣化股票也只有 5 個,目前其絕大部分 TVL 都是參与的其浮動利率的國債產品。

Dinari 當前代幣化股票市值 來源

總體來說,Dinari 的代幣化股票業務模式得到了監管的認證,但嚴格遵守監管也導致其代幣化股票無法在鏈上交易 / 質押,喪失了可組合性,使得用戶持有其 dShare 的體驗不如傳統券商,產品對於 web3 主流用戶而言吸引力不大。

當前市場玩家中,與 Dinari 類似的還包括 Meme 幣 Stonks 的社區項目 mystonks.org,根據項目方自己披露的儲備報告,他們目前美股賬戶的市值超過 5000 萬美金,用戶的交易也要比 Dinari 更加活躍。

不過 mystonks.org 的合規架構尚有瑕疵,如其證券託管賬戶的資質並未明確說明、儲備報告用戶無法核驗等。

Backed Finance

Backed Finance 是一家瑞士公司,同樣成立於 2021 年,產品在 2023 年初上線,在 2024 年完成了 Gnosis 領投的 950 萬美元融資,參投方包括 Cyber Fund、 Blockchain Founders Fund, Blue Bay Capital 等。

與 Dinari 一樣,Backed 也不為美國用戶提供服務,其業務流程為:

-

發行方(專業投資者)在 Backed Finance 完成 KYC 認證和審核

-

發行方選擇想要購買的美股,支付穩定幣

-

Backed Finance 將訂單提交給合作券商完成股票購買,然後 Backed Finance 鑄造將對應股票的 bSTOCK token 給發行方。

-

bSTOCK 和其封裝版本 wbSTOCK 都可以在鏈上自由交易(封裝主要是為了方便處理股票的派息等),C 端普通投資者可以直接在鏈上購買 bSTOCK 或者 wbSTOCK。

可以看出,與 Dinari 的 C 端用戶直接購買美股不同,Backed Finance 目前是由專業投資者購買美股,然後轉讓給 C 端用戶,這樣可以顯著的提高總體的運營效率,可以實現 24*7 的交易時間。另外一個重要的區別是,Backed 發行的 bSTOCK token 是無限制的 ERC-20 token,用戶可以在鏈上組建 LP 供其他用戶購買。

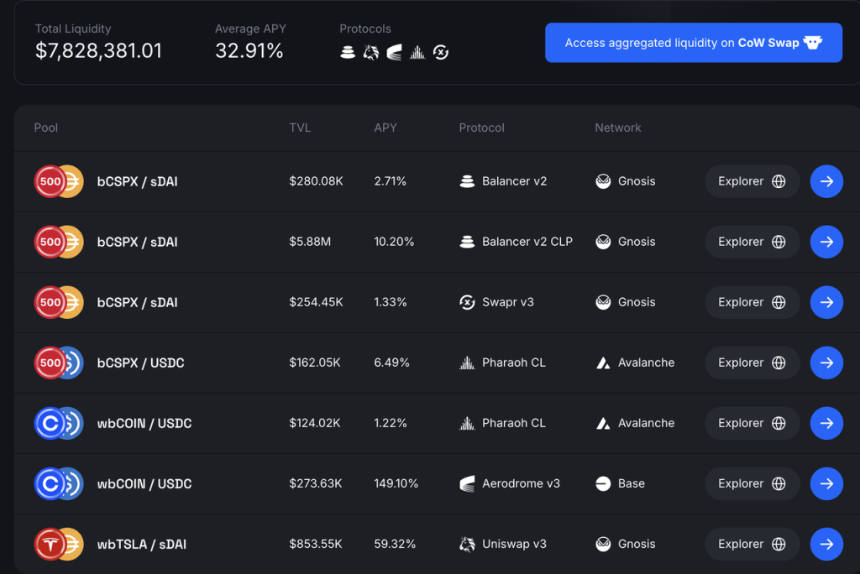

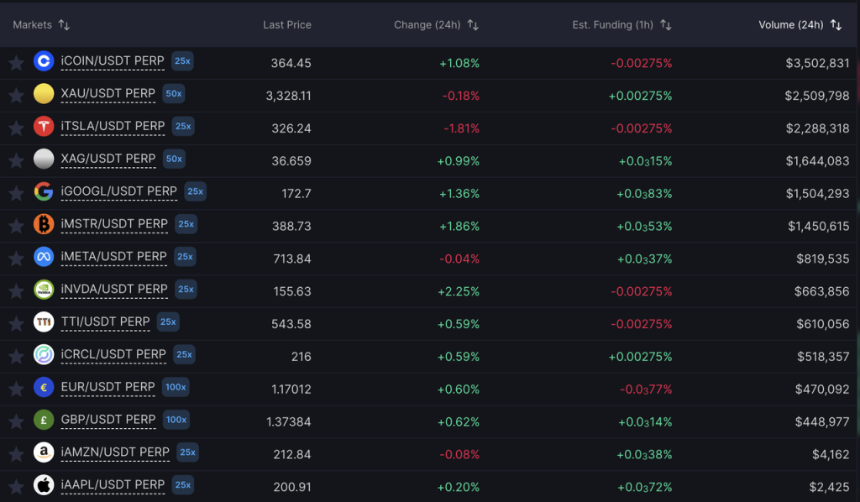

Backed 代幣化股票的流動性 來源

Backed Finance 的鏈上流動性主要來自 SPX 指數、Coinbase 和 Telsa,用戶將 bSTOCK token 與穩定幣配對進入 AMM 池。目前流動池總 TVL 接近八百萬美金,平均 APY 為 32.91%。流動性分佈在 Gnosis 的 Balancer 和 Swapr、Base 的 Aerodrome 和 Avalanche 鏈的 Pharaoh,其中 bCOIN-USDC 池的 APY 達到 149%。

需要指出的是,Backed Finance 完全不限制其 bSTOCK 代幣的鏈上交易功能,使得用戶有了第二個持有其 bSTOCK 的路徑,即:

鏈上用戶(無需 KYC)直接使用 USDC 或 sDAI 等穩定幣購買 bSTOCK

這樣就事實上突破了 KYC 的限制,並且交易體驗與交易普通的鏈上代幣沒有區別,更容易在 web3 用戶中推廣。而一個沒有限制的 ERC-20 代幣,也為代幣化股票持有人而言打開了可組合性的大門,比如與穩定幣配對組成流動性平均 33% 的 APY。這可能也是 Backed Finance 的 TVL 接近 Dinari 的 10 倍的原因。

在合規方面,Backed Finance 背後對應的實體註冊在瑞士,上述「代幣化股票對應 ERC-20 代幣可以自由轉移」業務模式得到了歐洲監管部門的認可(來源)。Backed Finance 也公示了由 The Network Firm 進行審計的儲備金證明。

不過美國 SEC 還並沒有對 Backed Finance 的業務做出評價,Backed 所交易的證券都是美股,得到註冊地瑞士的許可固然是好,不過更重要的是,美國的監管部門對這種業務模式如何評價。

其他項目中,SwarmX 的業務模式與 Backed Finance 一致,不過其業務規模和合規細節方面都相比 Backed Finance 有較大差距。

儘管 Backed Finance 的代幣化股票市值是 Dinari 的十倍,但是 2000 萬餘萬美金的資產規模,和 800 萬的 TVL 也仍然不高,鏈上的交易也並不活躍,原因在於:

-

代幣化股票在鏈上的用例並不足夠多,目前只能做 LP,可組合性的優勢還沒有完全發揮開來,當然這可能與關聯的借貸、穩定幣等協議對該種模式合法性的擔憂有關

-

更重要的是,流動性不足。Backed 本身並不是交易所,並沒有「天然」的流動性支持其代幣化股票交易,目前模式下,其代幣化股票的流動性依賴於發行方,包括髮行方願意持有多少的代幣化股票,以及願意添加多少的流動性進入 LP。從目前來看,Backed 的發行方並沒有意願加大在這方面的投入。

-

倘若 SEC 能進一步明確監管框架,確定 Backed 模式的可行性,以上兩點都有可能好轉。

xStocks

今年 5 月份,美國交易所 Kraken 宣布要聯合 Backed Finance 以及 Solana 合作推出 xstocks。

在 6 月 30 日,xStocks 產品已經正式上線,其合作方除了 Backed、Kraken 和 Solana 之外,包括中心化交易所 Kraken 和 Bybit,Solana 上的去中心化交易所 Raydium、Jupiter,借貸協議 Kamino,Bybit 孵化的 Dex Byreal,預言機 Chainlink,支付協議 Alchemy Pay 以及券商 Alpaca。

來源:xStocks 官網

xStocks 產品的法律架構與 Backed Finance 完全一致,其目前已經支持 200 多種股票產品,Kraken 的交易時間為 5*24。從合作關係來看,Kraken、Bybit、Jupiter、Raydium 和 Byreal 都是支持 xStocks 的交易所;Kamino 可以支持 xStocks 作為抵押品,同時 Kamino Swap 也可以進行 xStocks 交易;Solana 是 xStocks 運行的公鏈;Chainlink 負責儲備報告;Alpaca 是合作券商;

目前由於產品剛剛上線,各項數據統計都不完善,交易量也不大。但是 xStocks 相比 Backed Finance 自身的產品而言,有了更多的關鍵合作夥伴:

在 Cex 方面有 Kraken 和 Bybit,更有可能撬動原有的做市商和用戶來為 xStocks 提供更好的流動性;

而在鏈上,則有各個 Dex 以及 Kamino,Kamino 首次為代幣化美股提供除了做 LP 之外的其他用例,後續還可能有其他協議支持 xStocks,進一步擴展其可組合性。

從這個角度,儘管 xStocks 剛剛上線,但筆者認為 xStocks 將會很快超過現有玩家,成為最大的代幣化美股發行方。

Robinhood

一直在积極布局加密業務的 Robinhood 也於 2025 年 4 月向 SEC 提交了一份報告,報告中希望 SEC 建立一個包含代幣化股票的 RWA 監管框架;在 5 月份,彭博有消息傳出 Robinhood 將會創建一個區塊鏈平台以允許歐洲投資者投資美股,備選公鏈是 Arbitrum 或者 Solana;

同樣 6 月 30 日,Robinhood 正式宣布推出針對歐洲投資者的代幣化美股交易產品,產品支持股息發放,支持 5*24 的訪問時間。

Robinhood 的代幣化股票產品最初基於 Arbitrum 發行。未來其代幣化股票底層將運轉在 Robinhood 自己的 L2 上,其 L2 也是基於 Arbitrum 的。

不過根據 Robinhood 官方文檔,其目前的代幣化股票產品並不是真正的代幣化股票,而是跟蹤對應美股價格的合約,相關資產由美國持牌機構以 Robinhood Europe 賬戶安全持有。Robinhood Europe 發布合同並將其記錄在區塊鏈上。其代幣化股票目前也只能在 Robinhood 交易,不允許轉移。

正在布局的其他玩家

除了我們上文提到的已經有具體業務上線的產品之外,還有諸多其他玩家正在布局代幣化美股業務,包括:

Solana

Solana 對代幣化股票極為重視,除了上文提到的 xStocks 之外,Solana 還成立了 Solana 政策研究所(Solana Policy Institute,簡稱 SPI),「旨在教育政策制定者為何像 Solana 這樣的分散網絡是数字經濟的未來基礎設施」。目前正在推進的兩個項目,一個是,他們成立了名為 Project Open 的項目,「旨在實現合規的基於區塊鏈的證券發行和交易,利用區塊鏈技術創造更高效、透明和可訪問的資本市場,同時保持強有力的投資者保護。Project Open 的成員除了 SPI 之外,還有 Solana 鏈上的 Dex Orca、RWA 服務商 Superstate 以及律所 Lowenstein Sandler LLP。

Project Open 在今年 4 月開始多次向 SEC 的加密工作組提交公開的書面意見,SEC 加密工作組也在 6 月 12 日與其開會討論,Project Open 成員在會後分別提交了對其業務進一步的解釋說明。

Project Open 提倡的代幣化美股發行和交易流程如下:

來源:SEC 官網文件

其流程概括如下:

-

發行人需要預先申請 SEC 的認可,獲得認可之後他們可以發行代幣化美股

-

想要購買代幣化美股的用戶需要預先完成 KYC,完成之後可以使用加密貨幣購買上述發行人發行的代幣化美股

-

在 SEC 註冊的過戶代理(Transfer Agent)在鏈上記錄份額的流轉

Project Open 也特別提出,希望 SEC 允許通過智能合約協議進行的點對點的代幣化美股交易,即代幣化美股持有人可以在 AMM 之中進行交易,這樣就打開了鏈上可組合性的大門。不過,根據文件提出的框架,所有持有代幣化美股份額的用戶都必須完成 KYC。為了實現上述的流程,Project Open 申請對諸多操作的為期 18 個月的豁免救濟或者解釋指南(Exemptive Relief or Confirmatory Guidance,詳情見參考資料)。

總體來看,Project Open 的方案是在 Backed Finance 現有方案的基礎上,補充了對 KYC 的要求。從筆者的觀點來看,這種方案在當屆對 DeFi 較為寬容的 SEC 任內通過幾乎是板上釘釘,唯一的疑問是通過的時間。

Coinbase

早在 2020 年,Coinbase 申請 nasdaq 上市時,其申請文件中就包含在鏈上發行代幣化的 COIN 的想法,不過因為不滿足當時 SEC 的要求而作罷。而近期,Coinbase 正在尋求 SEC 對其開展代幣化股票業務的無行動函或者豁免救濟( no-action letter or exemptive relief)。不過目前並沒有詳細的文件資料,我們只能從新聞稿中得到一條確認的信息:

Coinbase 的代幣化股票交易計劃向美國用戶開放。

這是與當前的其他代幣化股票市場玩家的主要區別,也使得 Coinbase 可以直接與 Robinhood 等互聯網券商、嘉信等傳統券商直接競爭。當然這點對於 web3 投資者的影響遠不如對 Nasdaq:COIN 的影響。

Ondo

在國債類 RWA 市場已經取得成果的 Ondo(關於 Ondo 可參見 Mint Ventures 此前文章),也早有計劃進行代幣化美股業務。根據他們的文檔,他們的代幣化美股產品具備如下特性:

-

面向非美國用戶開放

-

交易時間為 24*7

-

代幣實時鑄造和銷毀

-

允許使用代幣化美股資產作為抵押物

從上述的特性描述來看,Ondo 的產品與 Solana 提出的新框架比較類似,Ondo 也在 Solana 的 Accelerate 大會上提出要在 Solana 網絡上發布代幣化美股產品。

Ondo 的代幣化美股產品 Ondo Global Markets 計劃在今年晚些時候上線。

以上就是目前代幣化美股市場現狀,以及其他幾個正在布局的玩家情況。

從需求的根本動機來說,用戶購買代幣化股票的主要目的是從股票價格波動中獲利,關注的是交易場所的流動性、兌付能力以及能否免 KYC 的交易,是否一定要有合規機構來進行代幣化並不是用戶關心的點,所以 web3 市場上一直有用衍生品的方式來給用戶提供美股交易的產品。

通過衍生品提供美股交易

目前提供美股衍生品服務的主要有 Gains Network(在 Arbitrum 和 Polygon)和 Helix(在 Injective)。他們的用戶都不實際交易美股,因而也不需要將美股代幣化。

其核心產品邏輯相當於將永續合約邏輯應用到美股上,通常是:

-

交易用戶無需 KYC,使用穩定幣作為抵押物,允許槓桿交易

-

交易時間與美股交易時間相同

-

標的價格直接讀取可信數據源,如使用 Chainlink

-

使用資金費率來平衡場內價格與公允價格之間的價差

不過不論是現在的 Gains 和 Helix 還是此前的 Synthetix 和 Mirror,採用合成資產形式交易美股的平台都沒有帶來實際太高的交易量,目前 Helix 的美股產品日均交易量均不超過 1000 萬美金,而 Gains 的日交易量則不足 200 萬美金,其原因可能在於:

這種形式存在明顯的監管風險,因為儘管他們不實際提供美股的交易,但是事實上成為了用戶進行美股交易的交易所,而監管部門對任何交易所的監管是有明確的要求的,而 KYC 都是監管中最基礎的一環。此類平台聲量小時或許監管無暇顧及,但是倘若聲量變大則很容易被監管盯上。

上述產品都沒有足夠的流動性能夠支撐用戶真正交易需求。上述產品形式的流動性都需要依靠自己場內解決,無法依靠任何第三方,而上述產品都無法給用戶帶來真正可用的交易深度

Helix 的美股&外匯產品的交易量 以及 交易量最高的 COIN 的訂單簿

在中心化交易所端,Bybit 近期推出的基於 MT5 的美股交易平台,其產品也是採用類似永續合約產品的邏輯,不進行美股的實際交易,而以穩定幣為抵押品交易指數。

除此以外,尚未上線的 Shift 項目引入了參考資產代幣(Asset-Referenced Tokens,ART)的概念,據稱可以實現免 KYC 的美股交易,其產品流程如下:

-

Shift 購買美股,並將美股抵押在合規券商如盈透證券,使用 Chainlink 做儲備證明

-

Shift 使用儲備的美股發行參考資產代幣 ART,每個 ART 背後都有對應的美股資產,但是 ART 並不是代幣化的美股

-

C 端用戶無需 KYC,即可購買 ART 代幣

Shift 的方案保持了 ART 與底層美股的 100% 對應,但是 ART 並不是代幣化的美股,並不具備股票的所有權、分紅權以及投票權,因而可以不適用於對證券的各類監管規則,從而可以實現免 KYC 的特性(來源)。

當然從監管邏輯上,並不允許 ART 錨定證券類資產,目前尚不清楚 shift 團隊準備採用如何方式來具體實現」使 ART 錨定美股「,也不確定具體上線的產品方案是否能真的按照上述流程進行,但這種方案通過監管條款中的某些縫隙,也實現免 KYC 的美股交易,值得持續關注。

市場需要怎樣的代幣化美股產品?

不論是哪種美股代幣化方式,其核心流程都是如下兩點:

-

代幣化:過程通常由合規機構負責,並且定期出示儲備證明,本質上是滿足 KYC 的用戶購買美股之後再上鏈。這個步驟各個方案之間差別不大。

-

交易:C 端用戶對代幣化的股票進行交易。各個方案之間的差別主要就在於此:有些不允許交易(Exodus),有些只允許通過傳統券商渠道進行交易(Dinari 和 mystonks.org),有些支持鏈上的交易(Backed Finance、Solana、Ondo、Kraken)。更加特殊的是 Backed Finance,其目前通過瑞士的合規框架支持無 KYC 的用戶直接通過 AMM 購買其代幣化美股產品。

對於 C 端用戶而言,代幣化流程中主要關注合規和資產安全,目前來看大部分當前的市場玩家都能很好保證這兩點。主要的關注點就在交易流程。如 Dinari 只能通過傳統券商渠道進行交易,而自身又不對代幣化股票提供流動性挖礦、借貸等服務,那麼股票代幣化的意義就很大程度上被消解,即便合規再完美,流程再完善,也很難吸引用戶。

而如 xStocks、Backed Finance 和 Solana 的方案,是長期來看更有意義的代幣化美股方案,代幣化之後的美股不通過傳統券商渠道交易,而通過鏈上進行交易,這樣才能更有效地利用 DeFi 帶來的 7*24 可用性及可組合性的優勢。

但是,短期鏈上的流動性將很難與傳統渠道的流動性相媲美。而低流動性的交易所相當於不可用,如果提供代幣化美股的場所無法吸引更多的流動性進入,那麼代幣化美股的影響力同樣難以擴大。這也是筆者看好 xStocks 能夠很快成為代幣化美股

從這個角度,倘若監管框架逐步清晰,代幣化美股產品真正在 web3 普及開來,最終獲得更多交易市場份額的,可能還是那些目前擁有更好流動性、更多交易員用戶的交易所。

事實上,從上輪周期為數不多的例子中我們也能看出來:Synthetix、Mirror 和 Gains 都在 2020 年推出了包含美股交易的產品,但是影響力最大的美股交易產品是 FTX。FTX 的方案其實與目前 Backed Finance 的方案較為相似,但 FTX 的股票交易量和 AUM 都遠高於後來者 Backed Finance。

潛在投資標的

儘管美股代幣化的市場空間很大,但是當下可供投資者選擇的投資標的卻不多。

在現有的玩家中,Dinari 和 Backed Finance 都並未發行代幣,Dinari 還曾明確表明過不發行代幣,只有 mystonks.org 對應的 Meme 代幣 stonks 可算做一個潛在的投資標的;

而积極布局的玩家中,Coinbase、Solana 和 Ondo 的代幣市值已經較高,並且主營業務也並非代幣化美股,代幣化美股的推進對其代幣有一定影響,但是影響程度難以預測。

xStocks 的合作方中包括 Solana 的頭部 Dex Raydium 和 Jupiter 以及借貸協議 Kamino,只不過,這種合作給上述協議帶來較大提升的可能性不大。

在 SPI 的 Project Open 項目成員中:Phantom、Superstate 都尚未發行代幣,只有 Orca 發行了代幣。

在衍生品項目中,Helix 尚未發幣,只有 GNS 一個可選標的。

由於上述項目業務類別不同,參与代幣化美股的形式也不相同,我們無法進行估值比對,僅將相關代幣的基礎信息列示如下: