所有語言

分享

穩定幣系列報告(一):穩定幣大於 Web3?

作者:XinGPT

穩定幣對於 Web3 行業的人來說,似乎是一個再也熟悉不過的名詞,從炒幣第一天起,入金買穩定幣就是標準動作。

那麼為什麼穩定幣第一股 Circle 能在上市兩周,創下三倍漲幅的驚人成績?

最重要的催化劑源於美國參議院 6 月 17 日表決通過了 GENIUS 穩定幣法案,我們下面來剖析該法案主要的內容是什麼,以及為什麼能夠得到參議院通過並且大概率將得以正式實施?

穩定幣法案最主要的監管要點如下:

-

雙軌監管體系:GENIUS 法案通過建立聯邦和州「雙軌」監管框架,為穩定幣市場設定了清晰的運營規則。穩定幣發行人需根據規模選擇聯邦或州級監管路徑。大規模發行者(發行量在 100 億美金以上)需納入聯邦監管,確保合規性與透明度。

-

1:1 儲備要求:法案要求所有穩定幣保持 1:1 的儲備比例,且僅限於高流動性、安全的資產,法案明確允許的儲備資產包括:美元現金、受保險的銀行活期存款,93 天以內到期的美國國債,回購 / 逆回購協議,僅投資上述安全資產的政府貨幣市場基金,以及符合法律的上述資產的代幣化形式。發行方不得使用加密貨幣等高風險資產作為儲備。

-

信息披露與審計機制:為提高市場透明度,穩定幣發行人需每月披露儲備情況,並接受獨立審計。此舉旨在增強公眾對穩定幣系統的信任,並防範擠兌風險。

-

牌照與合規要求:發行人必須向監管機構申請牌照,並接受銀行監管要求。過渡期為 18 個月,現有市場穩定幣需在此期間完成合規調整。

-

反洗錢與制裁合規:穩定幣發行人需遵守《銀行保密法》(BSA)和反洗錢(AML)規定,建立客戶身份識別(KYC)和監控系統,以防範非法資金流動。

-

消費者保護:法案規定,在穩定幣發行方破產時,持幣人享有優先受償權,確保其儲備資產不被挪用 。

其中第二條透露出一個信息,也極有可能是穩定幣法案在特朗普任內得到重視的最大原因:化債。

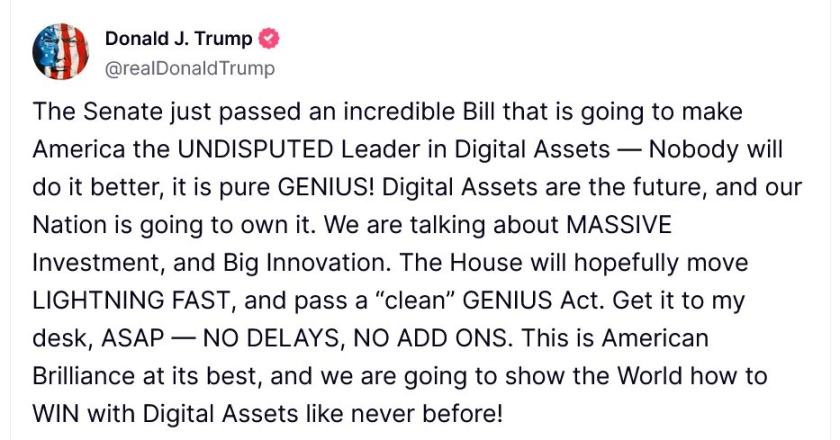

參議員比爾・哈格蒂口中 「強化美元霸權」 的藍圖,正在被資本快速兌現:標準渣打銀行測算,若法案通過,2028 年全球穩定幣市值可能暴增至 2 萬億美元,這相當於憑空多出一個專門啃食短期美債的巨無霸買家。更震撼的是,眼下 Tether 和 Circle 兩大發行商已持有 1660 億美元美債,華爾街分析師預測,未來幾年穩定幣發行人將超越對沖基金,成為僅次於美聯儲和外國央行的美債第三大玩家。財政部長 Scott Bessent 算過一筆賬:到本十年末穩定幣市場規模若達數萬億美元,私人部門對美債的需求可能讓政府借貸成本下降數個基點 —— 這相當於用加密世界的熱錢,給美國財政部的融資成本打了折。更微妙的是,這種需求本質上是在全球範圍內為美債 「吸金」,美元作為儲備貨幣的地位,正通過穩定幣的管道被二次鞏固,難怪特朗普對此法案發出如下評價,「儘快送到我桌上,越快越好」。

儘管最終的法案通過還需要眾議院審議並表決通過後才能提交總統,但以市場預期判斷,穩定幣法案最終通過實施已經是板上釘釘。

穩定幣法案通過對投資有何影響?

我們先來看 Circle,以當前 Circle 的市值約 500 億美金估算,2024 年的利潤是 1.6 億美金,2025 年根據 Q1 財報樂觀估計全年利潤是 4.9 億美金,對應市盈率超過 100 倍,而這樣的假設是在 USDC 的發行量要接近。

3 倍於 2024 年底,達到規模 1200 億美金,需要在 2025 年 6 月 600 億的基礎上翻倍,而 Tether USDT 的發行規模也僅為 1500 億美金,這種財務估計顯然對 Circle 來說是個幾乎不可能完成的任務。

但是市場不傻,為何給 Circle 如此高的溢價?

Bitmex 創始人和 Ethena 穩定幣投資人 Arthur Hayes 如此評價:

美國財政部工作人員認為穩定幣管理下的資產(AUC)可能增長到 2 萬億美元。他們還認為美元穩定幣可能成為矛尖,既能推進 / 維持美元霸權,又能充當對國債價格不敏感的買家。這是一個絕對重要的宏觀利好(macro tailwind)。

市夢率的夢想在於,穩定幣幾乎被渲染成特朗普維護美元霸權,增強美債吸引力,進一步推動美聯儲降息的金融槓桿。這樣的賽道龍頭股,賣你 500 億美金貴嗎?別說市盈率,就是 1000 億美金,也不敢說貴。

穩定幣大賽道還有哪些投資機會?

如果把穩定幣看成汽車,造車產業鏈可以分為造車(整車廠),賣車(渠道分銷),車的配件,車的維修,車保養服務等;穩定幣類比的話,產業鏈包括造穩定幣(穩定幣發行商),賣穩定幣(穩定幣渠道),穩定幣的相關應用場景(服務),穩定幣的技術配套(配件)等。

穩定幣的發行已經是天龍人的賽道,Tether 佔據了所有地下美元(黑灰產)的市場,而且在积極運作洗白上岸,Circle 目前在合規市場一騎絕塵,但未來要面臨競爭不小,支付巨頭(PayPal,Stripe)們自有渠道,分發成本勢必要低於一半(關於 Circle 的成本分析詳細參看我之前寫的);特朗普背景團隊的 USD1 跟宇宙所勾肩搭背,估計要分 Tether 和 Circle 一杯羹。

其他的發行人我更願意視為渠道的延伸,比如類似跨國物流和電商企業,其自己發行穩定幣的性價比有可能不如採用主流穩定幣去賺分成的收益更高。

對於初創公司來說,我更看好穩定幣在細分場景的服務商,類比傳統支付的 Square,在細分場景做穩定幣的收單等等。我只要告訴商家,我比傳統卡的收單費率低 90%,那麼比你去說服商家,教育他們接受一個叫 USDC 的穩定幣支付,要容易接受的多。

而細分場景的選擇,我認為小額跨境是一個痛點,遠程的小額匯款走 SWIFT 需要 10-30 美金,到賬時間是 1-3 個工作日,對比穩定幣秒級別的到賬時間和幾乎忽略不計的轉賬成本,用戶體驗感提升了不止 10 倍。能夠打通這種細分場景需求的渠道商,或許可以成為穩定幣時代的 Paypal。

技術配套服務商,比如託管、Regtech 等,我認為是投入產出比比較低的創業方向,合規成本大,運營重,利潤率低,但是非常穩定,反周期,適合想賺穩定現金流的防守型創業者,或者大廠內部孵化比如 Ceffu、CB Custody 等。

除了 Circle,穩定幣概念在二級市場還有哪些機會?

Circle 市值增加,最直接的利好是 Coinbase,不平等條約作廢之前,Coin 可以按照 50% 的渠道費坐收漁翁之利;

其餘的新上市穩定幣也有被效仿 Coinbase 爆炒的可能,此外一些券商、支付和卡組織要看接入穩定幣網絡的進展而定:

幣圈來說,穩定幣規模的增長,意味着鏈上 DeFi 資產端的供應規模顯著提升,有利於 Aave,Morpho 等 DeFi 龍頭借貸協議,當然也意味着 Ondo,Maple Finance 等收益層,特別是將美國國債鏈上化的企業具有最直接的優勢。