所有語言

分享

Bankless:DeFi 最後一塊拼圖

作者: Arnav Pagidyala 來源:Bankless 翻譯:善歐巴,金色財經

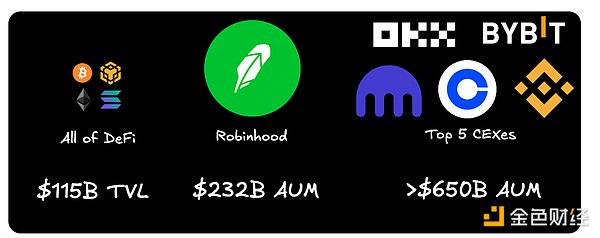

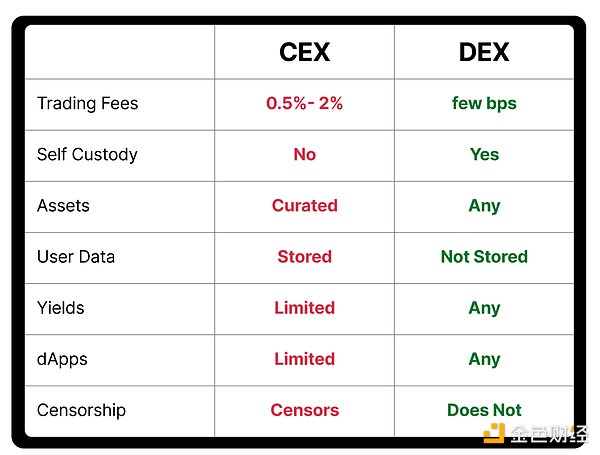

儘管鏈上鎖倉總值已達數十億美元,錢包、互操作性和區塊鏈性能也取得了重大進展,但 DeFi 仍遠未觸達其潛在的廣大用戶群。相比之下,中心化交易所(CEX)正在迅速增長用戶和資產 —— 並不是因為它們更優秀,而是因為它們更方便。

Infinex、Defi App 和 Definitive 等應用,已經初步展示了更流暢的鏈上體驗可能是什麼樣子:更低的費用、更小的價差、可接觸更多資產和收益等。

但只要法幣入金渠道仍然緩慢、昂貴且容易出錯,DeFi 就仍然只是加密原生用戶的小眾工具。

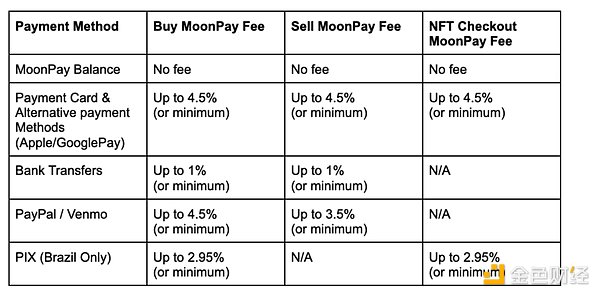

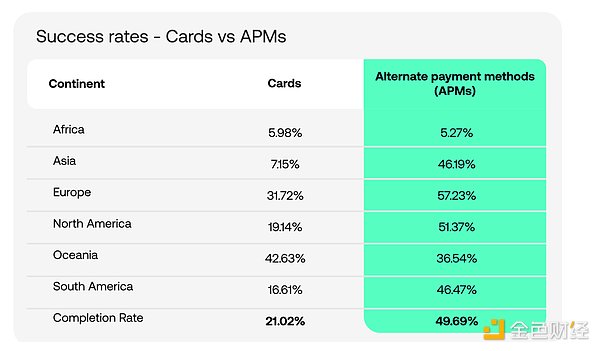

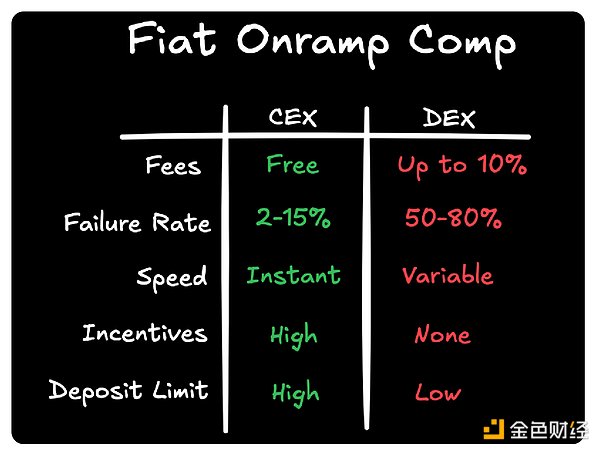

普通用戶可以在 Robinhood 上購買 meme 股票,或者在 Coinbase 上交易代幣,資金即時可用,幾乎沒有障礙。而如果你試圖通過 MoonPay 或 Transak 在鏈上進行同樣的操作,你將面臨 3-6% 的手續費、超過 50% 的失敗率,甚至要等待數天才能完成。

更糟的是,如果用信用卡付款,失敗率竟然高達 80% 左右。

但我們也曾看到過入金阻力消失時的巨大潛力:

-

Moonshot 通過無需 KYC 的 Apple Pay 入金渠道,已成功引導超過 150 萬 用戶上鏈

-

Opera Minipay 藉助與本地支付方式集成的無 KYC 入金系統,已成功導入 800 萬 用戶

-

其他類似的例子也存在,但當然,無 KYC 機制通常僅適用於 小於 $500 的交易

總結一句話:入金通道是 DeFi 當前最大的瓶頸。

這篇文章將探討:為什麼 Web2 的入金渠道行之有效、為什麼加密世界的入金仍然處於原始階段、新一代集成式 DeFi 應用如何打通這一最後的閉環。

Web2 法幣入金機制

如果你曾試圖在 Robinhood、Coinbase 或任何新型線上銀行上開戶入金,幾乎一定會體驗到絲滑順暢的 ACH(自動清算中心轉賬)或借記卡入金流程。

入金用戶體驗(UX)可以拆解為三個核心要素:手續費、入金失敗率、速度。大多數 CEX 的入金幾乎是免費的,失敗率極低,資金能即時到賬並可交易,整體提供了幾近完美的使用體驗。再加上金融科技公司和 CEX 正在积極開展入金激勵活動,鼓勵用戶盡可能多地充值,CEX 實際上已經在入金入口佔據了垄斷地位,把其他競爭者“價格驅逐”出局。

為什麼傳統入金渠道能做得這麼好?

簡而言之,CEX 願意把法幣入金當作虧本引流工具,以此優化用戶轉化。

CEX 主動補貼了信用卡手續費、風險成本、合規審查(KYC)、流動性準備金、匯率兌換等所有相關成本,因此當用戶充值 $100 時,平台依舊會讓你賬戶中显示 $100。與此同時,CEX 通過承擔更高風險和积極補貼入金過程,降低了失敗率,並讓資金能夠即時用於交易。

更深入來看:

當用戶使用主流支付方式入金時,資金其實存在“可撤回”的時間窗口。例如,通過 ACH 轉賬入金,在 60 天內都可以被撤銷。但你在 Coinbase 上用 ACH 轉入后,平台卻馬上允許你買 BONK,對吧?

這背後正是 CEX 的“魔法”所在。CEX 不允許你在 ACH 清算之前把資金轉出平台。舉個例子,如果你買了 BONK 后價格暴跌 50%,然後你發起了一筆借記卡拒付怎麼辦?

CEX 為了提前讓你交易,會採用一系列風險對沖策略來控制敞口,比如:

-

使用內部風控池對沖用戶頭寸

-

用戶頭寸互相撮合抵消

-

運用統計模型預測 ACH 失敗率並動態對沖

通過這些手段,交易所能在資金尚未清算的情況下也讓你交易,同時確保一旦發生欺詐行為也能凍結或追回資產。

當然,這一策略也不是萬無一失。對於冷門交易對或高風險期權(如 0DTE 期權),對沖和風險管理會更加困難。但對 CEX 而言,這是值得的 —— 因為它們可以通過交叉銷售高利潤產品(如永續合約、期權、槓桿等)在後續獲利數倍於虧損。

而當入金髮生在鏈上時,情況就完全不同了。

非託管錢包的性質意味着用戶可以立即把資金轉走,一旦發生資金撤回(如 ACH 退單或信用卡拒付),平台毫無追回手段。

這就是為什麼像 Transak、MoonPay 這類服務提供商收費高、到賬慢、失敗率高的根本原因。他們必須極度保守地控制風險——以防禦損失為優先考量,因為他們無法凍結資產、無法對衝風險,也無法像 CEX 一樣通過其他產品實現虧本引流的策略。

理解中心化交易所(CEX)的經濟模型

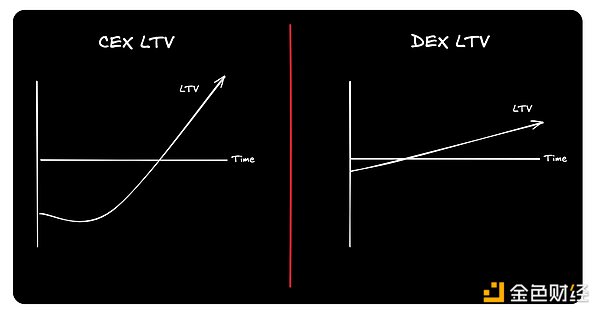

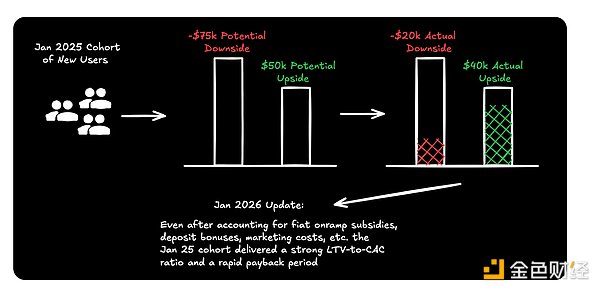

一个中心化交易所會通過多種用戶獲取渠道引入新一批用戶。這些用戶大多數是“優質用戶”,會持續使用平台的各類產品,為 CEX 帶來盈利。但也會有一部分“壞用戶”,他們可能會通過欺詐手段對法幣入金髮起拒付,或者只是為了領取入金激勵而註冊,在完成首次操作后便不再活躍,導致平台虧損。

每一批新用戶都由上述各種類型的用戶構成。CEX 的任務,就是要最大限度地激活和服務那些有價值的用戶,同時控制無效或惡意用戶帶來的風險與損失。

隨着每一批新用戶的加入,CEX 的數據優勢也在持續累積。他們不斷優化模型,以最小化風險、最大化收益。想想 Coinbase 自 2013 年以來積累的數據量——從反洗錢(AML)到欺詐檢測,再到深入的用戶行為洞察——這為他們帶來了顯著的領先優勢。

總結來說,CEX 的運營策略是在“放寬風險參數以推動營收增長”與“收緊風控以避免負期望值用戶群”之間尋找平衡。而頭部 CEX 的盈利能力極其強大,使他們更願意承擔風險,傾向於激進地追求營收增長。

終局構想

DeFi 的競爭優勢在於其結構性低成本,使其有潛力在某些方面趕超中心化交易所。要知道,CEX 每年在員工、合規、法律等方面的開支是千萬甚至上億美元級別;而像 Hyperliquid、Pump 和 Axiom 這樣的小團隊 DeFi 協議,僅靠不到 20 人的團隊就能實現數億美元利潤。

下一階段的關鍵突破點,將是這些已經盈利的 DeFi 協議將部分收入投入到**用戶獲取(top-of-funnel)**中,以此來與 CEX 在市場營銷、品牌可信度等方面實現對等。而這背後的核心,仍然是產品的易用性。

來看一個簡單示例:一個巴西用戶想通過借記卡在 xDEX 上入金:

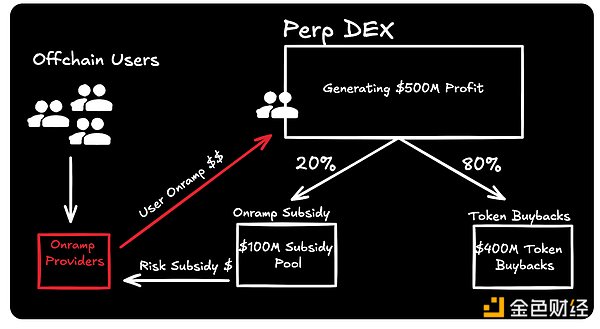

用戶使用借記卡發起入金 → onramp 服務商將 USDC 發送到用戶的 DEX 錢包 → 智能合約驗證該筆入金 → 智能合約將入金 TVL 的一定比例獎勵給服務商(例如每入金 $100,獎勵 $5)對於用戶來說,這極大地降低了入金失敗率,使資金即時可交易,並將費用降至零。實質上,這就是在入金體驗上達到與 CEX 同等水準。

如果某個協議為每 $100 的 TVL 入金支付 5% 的補貼,而它可以在這些 TVL 上年化賺取超過 5% 的收益,那麼這種補貼就是值得的。我們的內部模型显示,合成資產或永續合約類 DEX 在 onramp 資金上產生的年化收益往往超過 20%。

歸根結底,onramp 補貼是將 DeFi 擴展到加密原生之外的關鍵。而引入“生產性”的 TVL,遠比簡單的代幣回購更具價值:它帶來持續的收入增長,最終也推動代幣的長期價值上升。這,才是推動鏈上價格發現的真正路徑。