所有語言

分享

探索代幣化證券領域及領先項目

作者:0xEdwardyw;來源:tokeninsight

代幣化證券:数字金融的融合與重塑

本文將深入探討代幣化證券的定義、運作機制,並介紹該領域的領先項目,同時分析其面臨的關鍵風險與監管挑戰。

一、什麼是代幣化證券及其運作原理?

代幣化證券(Tokenized Securities)本質上是在區塊鏈上代表傳統金融資產(如股票、債券)所有權的数字代幣。簡而言之,代幣化是將現實世界資產轉換為可在區塊鏈上交易的数字代幣。例如,投資者不再持有紙質股票憑證或券商數據庫中的記錄,而是持有代表公司股份的加密代幣。這些代幣由實際資產支持,並賦予相同的財產權,它們只是資產的一種新型数字封裝。

概括來說,代幣化證券通過將真實資產與基於區塊鏈的代幣進行綁定來運作。其典型的支持、發行和交易流程如下:

-

底層資產與託管:

-

由受信任的實體(例如金融公司)保管將被代幣化的真實世界資產。若為股票,則意味着購買並託管實際的公司股份。

-

代幣通常由底層資產進行 1:1 的完全抵押,即每個代幣對應一份(或部分)被託管的股份。

-

持牌託管機構(通常是銀行或受監管公司)在信託中持有實際的股票或其他資產,確保代幣具有真實的價值支撐。

-

區塊鏈上的代幣發行:

-

發行方在區塊鏈平台上創建数字代幣來代表這些資產。這通常涉及智能合約——區塊鏈上的自執行代碼,用於管理代幣的屬性(如總供應量和可贖回性)。

-

代幣的發行須遵守適用的法律法規(例如,某些平台遵循瑞士的《分佈式賬本技術法案》)。

-

最終形成的加密代幣(通常遵循以太坊 ERC-20 等標準)在法律或合約上與託管的真實資產相對應。

-

代幣交易:

-

一旦發行,這些證券型代幣可像加密貨幣一樣進行交易,既可在專業化交易所進行,有時也可在去中心化金融(DeFi)平台上交易。

-

持有人可在支持的交易所或通過點對點方式 24/7 全天候買賣代幣化股票,無需傳統股票經紀人。

-

代幣價格旨在緊密追蹤底層資產的價格。

總體而言,該系統依賴於對發行方/託管方的信任。 區塊鏈記錄代幣所有權,並使轉賬透明且迅速。同時,託管方保證流通中的每一個代幣都對應着儲備中的真實資產。

二、穩定幣與代幣化證券:開啟全球進入美國市場的大門

對於許多美國境外的投資者而言,獲取美國股票的敞口長期以來一直困難重重。高昂的費用、監管限制、有限的經紀賬戶訪問權限以及不便的交易時間,都造成了巨大的摩擦,尤其是在新興市場的散戶投資者。儘管美國股票仍是全球最受歡迎的資產之一,但傳統金融系統為國際參与者提供的無縫和包容性途徑卻很少。

這正是區塊鏈創新開始彌補這一空白的領域。代幣化證券與穩定幣的結合提供了訪問權限和基礎設施:

-

代幣化股票(如 Backed Finance 和 Securitize 等平台發行的蘋果或特斯拉股票)允許投資者在鏈上獲取真實美國股票的敞口,通常以分數形式進行,且無需傳統經紀服務。

-

穩定幣(如 USDC 或 USDT)作為無國界交易媒介,能夠實現這些證券的近乎即時、低成本的跨時區和跨司法管轄區結算。

隨着美國穩定幣監管的進展(參議院近期推進的《GENIUS 法案》突出显示了這一點),市場普遍樂觀認為,清晰的法律框架可能加速代幣化金融的融合。隨着合規穩定幣促進無摩擦的全球支付,以及代幣化證券提供對美國資產的透明訪問,一個流動性循環可能最終浮現——資本可以完全在鏈上、跨境且無需傳統守門人地進行流動、投資和結算。

三、行業領先項目

近年來,代幣化證券已從理論走向實踐,一些知名項目在這一領域處於領先地位。

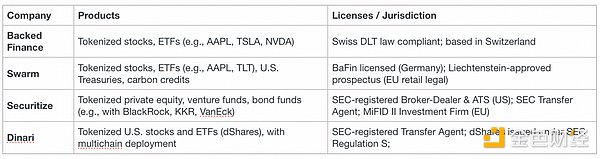

-

Backed Finance

-

背景: 瑞士金融科技公司,專註於將真實世界資產(股票、債券、指數等)代幣化為可自由交易的代幣。

-

合作範例: 2025 年 5 月,加密貨幣交易所 Kraken 宣布與 Backed Finance 合作,為美國境外客戶提供 50 多種代幣化美國股票和 ETF(如 AAPL, TSLA, NVDA)。

-

產品特點:

-

每個 Backed 代幣(如代表蘋果的“APPLx”或特斯拉的“TSLAx”)都由持牌託管方持有的底層股票完全抵押。

-

發行的 xStocks 是可自由轉移的代幣,不鎖定在單一平台,用戶可將其保存在自託管錢包中。

-

除了在中心化交易所進行基本交易外,xStocks 還可用於去中心化交易所(DEXs)並集成到借貸協議中。

-

監管與透明度:

-

在瑞士 DLT 法案下運營,確保所有代幣化資產符合監管標準。

-

利用持牌託管方持有底層資產,並集成 Chainlink 的儲備證明(Proof of Reserve)以提供資產支持的透明驗證。

-

Swarm

-

背景: 歐洲區塊鏈平台,致力於連接傳統金融與去中心化金融(DeFi)。

-

核心功能: 允許將真實世界資產轉換為数字代幣,並在去中心化交易所上 24/7 全天候交易,同時完全符合金融法規。

-

可代幣化資產: 範圍廣泛,包括公開交易股票、債券、房地產,甚至碳信用等利基資產。

-

實踐案例: 已推出受歡迎的科技股(如蘋果、特斯拉、英特爾)的代幣化版本,以及短期美國國債基金(通過 iShares ETF 產品)。

-

監管合規:

-

總部位於德國,在德國金融監管局 BaFin 的監督下運營。

-

其代幣化證券在列支敦士登擁有已獲批準的招股說明書,使其能夠向歐盟的散戶投資者提供這些数字資產,且無最低投資額限制。

-

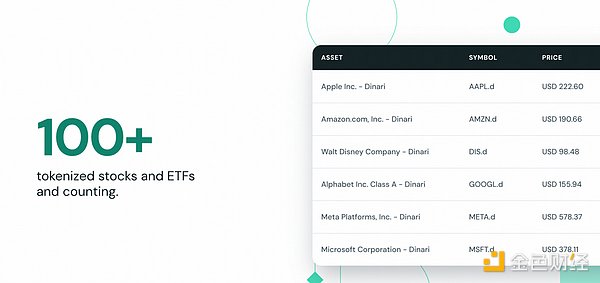

Dinari

-

背景: 美國金融科技公司,旨在通過區塊鏈技術實現對美國股票的民主化訪問。

-

核心產品: dShares,是 ERC-20 代幣,代表真實世界資產(如美國股票和 ETF)的部分所有權。

-

機制: 每個 dShare 完全抵押,與相應的底層資產保持 1:1 的支持。dShares 的發行和贖回通過自動化智能合約以及與清算服務的合作進行管理。

-

監管合規:

-

在美國證券交易委員會(SEC)註冊為過戶代理機構(Transfer Agent),確保其運營符合既定金融法規。

-

根據 SEC Regulation S 發行 dShares,滿足非美國投資者的需求,同時遵守美國證券法。

-

企業解決方案: 通過其全面的 API 和開發者工具,支持企業將代幣化資產整合到其平台中。

-

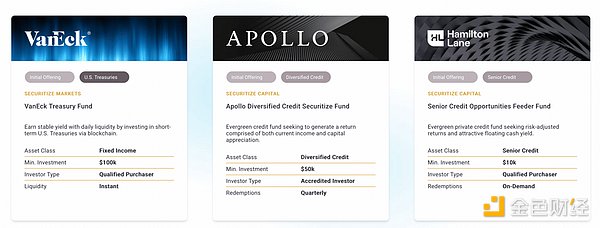

Securitize

-

背景: 美國金融科技公司,代幣化證券領域的領先平台之一。

-

核心服務: 提供完全数字化的、受監管的平台,用於發行和交易数字資產證券——將傳統金融資產(如股票、債券、投資基金份額)轉化為可輕鬆買賣的區塊鏈代幣。

-

合作案例: 與 BlackRock、Hamilton Lane 和 KKR 等主要資產管理公司合作,在區塊鏈上推出代幣化投資基金。這些代幣使投資者能夠以更便捷的形式部分獲取私募股權基金、風險投資基金或股票/債券組合。

-

多重監管牌照:

-

在美國,Securitize Markets LLC 註冊為 SEC 旗下的經紀自營商(broker-dealer),並運營一個受 SEC 監管的另類交易系統(ATS),用於代幣化證券的二級交易(在 FINRA/SEC 監督下)。

-

在歐盟,Securitize 已獲得 MiFID II 授權,成為西班牙的受監管經紀自營商(由西班牙國家證券市場委員會 CNMV 授予),滿足歐盟對代幣化資產交易平台的嚴格要求。

四、風險與挑戰

代幣化證券作為新興領域,也面臨着一系列關鍵風險和監管挑戰。

-

託管與交易對手風險:

-

購買代幣化證券,意味着信任發行方確實持有底層資產並誠信行事。

-

這涉及對託管方和發行方的依賴,與純粹去中心化的資產(如比特幣)不同。

-

如果代表您持有真實股票的公司破產、被黑客攻擊甚至欺詐,您的代幣可能因失去支持而變得一文不值。本質上,您不僅信任代碼,更信任一家公司能夠安全保管資產。

-

技術與智能合約風險:

-

代幣化證券運行於區塊鏈網絡並依賴智能合約,因此繼承了典型的加密技術風險。

-

智能合約可能存在漏洞,被黑客利用。DeFi 領域曾發生因代幣合約或協議缺陷導致損失或盜竊的案例。

-

若代幣合約編寫不當,可能被惡意鑄造假代幣。

-

區塊鏈平台本身也可能帶來風險,例如,若代幣位於安全性或去中心化程度較低的鏈上,可能存在網絡攻擊或停機風險。

-

監管不確定性:

-

代幣化股票本質上是證券,受複雜證券法管轄。

-

不同國家有不同的法規,許多監管機構尚未完全明確如何處理基於區塊鏈的證券。

-

例如,在美國,SEC 對證券公開發行有嚴格要求,迄今為止,尚未有代幣化股票產品獲得美國散戶投資者的批准。

-

平台通常限制代幣化證券僅面向非美國居民,以避免觸犯美國法律。

-

缺乏明確的全球標準意味着不確定性:項目可能在灰色地帶啟動,隨後面臨法律障礙,或者監管機構可能認為其發行規避了投資者保護而採取行動。