所有語言

分享

Pantera合伙人:GENIUS法案解讀 以及它為何利好M0協議

作者:Paul Veradittakit,Pantera Capital合伙人;編譯:AIMan@金色財經

GENIUS法案真是天才之舉!

5月19日,美國參議院投票決定啟動終止辯論程序,以結束對GENIUS法案的審議。這項程序性投票以66票贊成、32票反對的結果獲得通過,超過15名民主党參議員與共和党參議員聯手,達到了克服冗長辯論所需的60票門檻。這防止參議員通過延長辯論來阻止該法案的通過。因此,參議院現在可以正式開始對《GENIUS法案》進行辯論,最多可延長30個小時。此後,參議院必須對《GENIUS法案》進行最終投票。如果參議院批准《GENIUS法案》,該法案將提交眾議院進一步審議。

正如我在上篇文章中提到的,穩定幣的市值已達 2300 億美元,而 Pantera Capital 一直走在這一趨勢的前沿,早期投資了Circle 、Ethena、M^0 、Ondo和Figure Markets 。現在,讓我們來分析一下《GENIUS 法案》及其重要性。

《GENIUS法案》解讀

《GENIUS法案》是2025年Establishing National Innovation for U.S. Stablecoins Act的縮寫,是美國首個用於監管支付穩定幣的全面聯邦框架。該法案由田納西州共和党參議員比爾·哈格蒂(Bill Hagerty )提出,並由兩黨議員共同發起,旨在明確穩定幣的定義以及發行人。

在該法案中,支付穩定幣是一種旨在用於支付和結算的数字資產。其發行人有義務將其兌換成固定金額的貨幣價值,並保持相對於該固定金額的穩定價值。該定義涵蓋了穩定幣的兩個主要特徵:必須與固定金額掛鈎,並且相對於該固定金額保持穩定。

關於穩定幣發行人要求的部分才是最有意思的。獲准發行的支付型穩定幣必須是受保存款機構的子公司、聯邦合格的非銀行支付型穩定幣發行人或州合格的支付型穩定幣發行人。市值低於 100 億美元的發行人也可以選擇接受州監管。根據這一定義,發行穩定幣的特權不僅限於 FDIC 承保的銀行。我們相信,不久的將來會有更多機構發行人和規模較小的州級發行人進入該領域。

支付穩定幣發行人應至少以1比1的比例維持儲備支持。儲備包括美元、受保存款機構的活期存款或受保股票、期限為93天或更短的國庫券、貨幣市場基金以及中央銀行的準備金存款。本節內容極具價值,因為它精確概述了哪些資產有資格納入穩定幣儲備。值得注意的是,所有期限低於93天的債券和貨幣市場基金的收益率均低於其他金融資產。

還制定了消費者保護協議,例如發行人儲備的每月組成價值以及發行人發行的未償還穩定幣必須在發行人的網站上公布,以促進該領域的透明度和消費者信任。

美國國會兩黨顯然都支持美元通過穩定幣保持其全球主導貨幣的地位。66位支持該法案的參議員認為,如果沒有全面的立法架構,美元將受到外國穩定幣的威脅。然而,該法案或加密貨幣領域的主要擔憂在於特朗普家族利用加密技術逃避監管。主要反對派、馬薩諸塞州民主党參議員伊麗莎白·沃倫發布了一份兩頁的報告,概述了該法案“如何為特朗普的加密貨幣腐敗鋪平道路;擴大了Tether巨大的國家安全漏洞;允許大型科技公司發行自己的穩定幣;並且未能解決其他幾個根本性缺陷”。

幾位參議院民主黨人已提出針對特朗普加密貨幣投資的法案,以阻止總統從中獲利。參議員邁克爾·貝內特計劃提出“穩定法案”(STABLE Act),禁止民選官員或聯邦候選人發行或支持数字資產。

摩根大通、美國銀行、富國銀行、花旗集團和其他美國主要銀行宣布了創建聯合加密穩定幣的計劃,業界認為《GENIUS 法案》是朝着監管確定性邁出的积極一步。

展望未來

去年,我們發表了一篇關於穩定幣的全面論文。結合近期的進展,讓我們更深入地探討一下我們認為《GENIUS法案》將如何改變穩定幣領域。

穩定幣將成為一種轉移手段,而不是價值儲存手段

正如上一節所述,我們認為穩定幣儲備的低收益特性將促使消費者將穩定幣視為一種轉移手段,而非價值儲存手段。換句話說,儘管穩定幣使交易速度更快、成本更低,但如果我可以從股票或加密貨幣中獲得更高的回報,為什麼還要為了4%的收益率而持有穩定幣呢?因此,消費者會在交易前後頻繁地買入和賣出穩定幣。

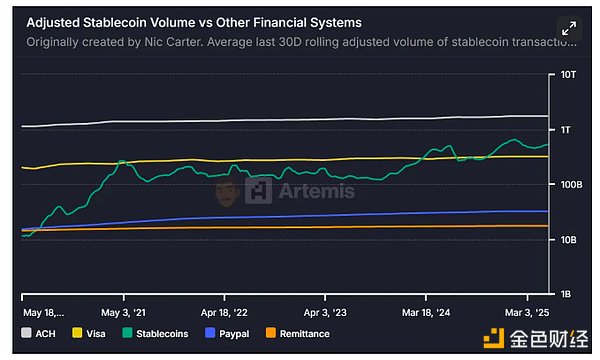

《GENIUS法案》將減少固定型穩定幣的數量,同時增加流動型穩定幣的數量。一旦監管明確,我們相信穩定幣將逐漸蠶食ACH支付和匯款方式,最終佔領一個價值1.8萬億美元的市場。

來源:Artemis Analytics

M0 具有獨特的優勢,可以乘着發行者數量增加的浪潮

由於《GENIUS 法案》為三個不同的機構發行穩定幣打開了大門,我們相信,在不久的將來,該領域的發行者數量將大幅增加。

作為M0 的早期支持者,我們相信 M0 將引領新穩定幣發行者的浪潮。M0 實現了可編程数字現金工具生成和管理的民主化。通過 M0,GENIUS 法案中三個合格發行方中的任何一個都可以輕鬆快速地發行符合該法案的穩定幣。

使用 M0 鑄造合規穩定幣

M0 協議降低了穩定幣發行者的准入門檻。讓我們來分析一下 M0 模型中的關鍵參与者以及它是如何運作的:

鑄幣商:鑄幣機構是連接到協議以生成和管理$M (M0 協議上的穩定幣基石)供應的機構。根據《GENIUS 法案》,鑄幣機構可以是受保險存款機構的子公司、聯邦合格非銀行支付穩定幣發行人或州合格支付穩定幣發行人。

驗證者:一個獨立的實體,負責及時提供有關用於生成 $M 的鏈下抵押品的信息。傳統的驗證者通常是獨立審計機構,例如畢馬威或德勤。

收益者:一組有資格從協議中獲得利率的實體。這使得 M0 平台能夠定製收益分配。

了解了鑄幣者和驗證者的定義后,讓我們來看看如何鑄造符合 M0 的穩定幣:

-

鑄幣者、驗證者和收益者均需獲得治理 的許可。治理的許可至關重要,因為惡意鑄幣者可能會在沒有足夠支持的情況下鑄造 $M,從而導致 $M 價值稀釋。

-

鑄幣者向驗證者公布其抵押品證明。根據《GENIUS法案》,合格抵押品包括美元、受保存款機構的活期存款或受保股票、期限為93天或更短的國庫券、貨幣市場基金以及中央銀行準備金存款。

-

驗證者將對抵押品進行估價,並將其價值發布為鑄幣者的鏈上抵押品。

-

鑄幣者可以鑄造與鏈上抵押品數量相同的 $M。由於鏈上抵押品是鑄幣者可以鑄造的 $M 價值的上限,因此 M0 保證鑄造的穩定幣至少具有 1:1 的抵押率,從而確保鑄造的穩定幣符合規範。

-

如果鑄幣者想要從協議中提取一定數量的抵押品,鑄幣者必須首先燒掉等量的 $M,以維持剩餘鑄幣 $M 的 1 比 1 支持。

利用 M0 拓展你的優勢

在 M0 上鑄造穩定幣有許多優勢,包括但不限於:

-

共享流動性:所有在 M0 上鑄造的穩定幣都屬於一個統一的流動性池。如果平台 A 在 M0 上鑄造了“A 幣”,平台 B 也鑄造了“B 幣”,用戶可以立即以面值將 A 幣兌換為 B 幣,無需價格發現。這兩種穩定幣都可以在支持 M0 的 DeFi 應用、交易所或錢包中使用。

-

去中心化發行: M0 允許多個獨立機構(稱為“鑄幣商”)發行穩定幣,而無需依賴單一中心化公司。這減少了單點故障,並提高了系統彈性。鑒於摩根大通和花旗集團等大型銀行剛剛宣布計劃探索聯合發行穩定幣,此類內置功能在今天尤為重要。

-

投訴抵押支持:M0 上的穩定幣必須有 1:1 的支持,符合 GENIUS 法案

-

快速部署:M0 提供 SDK 和基礎設施,讓構建者能夠快速推出新的、功能豐富的穩定幣,而無需從頭開始開發複雜的託管、合規或鑄造系統。

-

跨鏈支持: M0 在多個區塊鏈(如以太坊和 Solana)上運行並支持跨鏈轉移,使穩定幣可用於各種錢包、DeFi 協議和支付網絡。

-

貨幣化:建設者和平台可以通過在協議層面指定收入者群體來賺取基礎抵押品(如美國國債)產生的收益份額,從而創造除簡單交易費用之外的新收入來源。

Pantera Capital 長期以來一直是穩定幣行業的支持者,並已對M0等穩定幣進行了錨定投資。我們期待在《GENIUS 法案》賦予監管確定性的基礎上,看到更多穩定幣創新。