所有語言

分享

《GENIUS法案》被美參議院投票通過,一覽全球穩定幣監管格局

無論承認與否,僅從應用而言,當下的加密世界,與5年前甚至10年前的加密世界相比,並不存在本質的差異。當然,規模必然是持續在增加,而Defi也是其中最大的亮點,但歸根結底,加密市場只有貨幣類的應用最為出圈,除了比特幣外,就是穩定幣。

同為出圈,但兩者路徑卻大不一致。比特幣以漲服人,畫下了讓人瞠目結舌的百倍增長曲線,成功讓世界為其正名,是去中心化貨幣的主要代表。但若從實用而非價值尺度去衡量,穩定幣,才是真正在全球範圍實現大規模採用的加密實例。

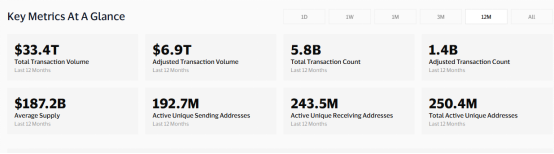

發展至今,全球穩定幣市值已然高達2438億美元,而根據Visa提供的面板數據,在過去12個月中,穩定幣的總交易量達到了33.4萬億美元,總交易次數來到了驚人的58億次,活躍的唯一地址總數也達到2.5億。

使用高頻、規模龐大,足以看出穩定幣的應用需求與應用邏輯已然基本成熟,但從監管來看,穩定幣卻尚處磨合階段。近年來,全球圍繞着穩定幣的監管不斷趨於完善,就在今日,美國參議院投票通過了《引導和推動美國穩定幣國家創新法案》(又稱GENIUS法案),為全球穩定幣監管再次掃清障礙。

01

穩定幣發展迅猛,頭部效應突出

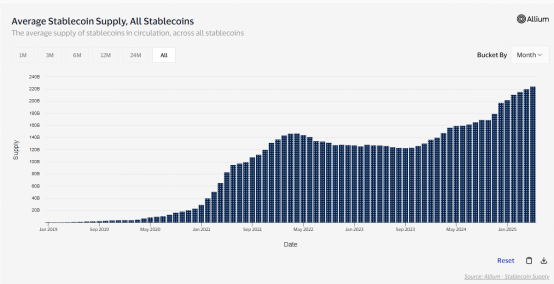

穩定幣,顧名思義,是一種通過與法定貨幣、貴金屬、大宗商品或資產組合等基礎資產掛鈎來提供價值穩定性的加密資產,主要目標是消除許多加密貨幣所特有的波動性,為用戶提供可靠的結算、價值存儲和投資工具。作為加密市場中的價值尺度,穩定幣的每一次擴張,都反映出行業規模的增長。2017年,全球穩定幣的總流通量僅僅不到10億美元,但來到如今,已然接近2500億美元,而全球加密市場也從不足萬億,來到了3萬億的規模,從狹小的邊緣市場走到了主流的視野中。

從最近的數據來看,本輪牛市,可以視為穩定幣的牛市。在FTX事件之後,全球穩定幣供應量從1900億一度回到了1200億美元,但之後,穩定幣供應量穩步增長,在18個月內持續增長,與之相對應的是BTC從谷底的17500美元一路攀登,再度來到了10萬美元上方。究其原因,本輪牛市流動性來源於外部機構,而外部機構介入后通常首選穩定幣為媒介,因此呈現出外部流動性增大,穩定幣規模增大的特性。

發展到如今,穩定幣的種類也多樣且繁雜,從控制中心可區分中心化穩定幣與去中心化穩定幣,從法幣類型可分為美元穩定幣與非美元穩定幣,甚至還可從計息與否劃分為計息穩定幣與非計息穩定幣,從抵押物還可細分為美債、美元或是数字資產抵押穩定幣,覆蓋相當廣泛。與其他用例不同,雖然市場已開始出現計息或是返利的穩定幣,但由於幣值趨於穩定,穩定幣本質是核心定價工具,不用於炒作、也多無官方機構限制、全球可採用,這也給穩定幣出圈躍升為全球化貨幣奠定了基礎。

從覆蓋範圍來看,除了歐美、日韓等主流地區,巴西、印度、印度尼西亞、尼日利亞和土耳其等新興市場,尤其是金融基礎設施薄弱以及深陷通貨膨脹的地區,均已開始將穩定幣用於日常交易中。根據Visa去年發布的報告,穩定幣在非加密中最受歡迎的用途是貨幣替代(69%),其次是支付商品和服務(39%)和跨境支付(39%)。

足以看出,穩定幣已然開始擺脫加密投資這一標籤,成為加密市場與全球經濟融合的重要切入點。在此背景下,全球穩定幣的發展格局也備受關注。從市場份額而言,美元穩定幣佔據着穩定幣市場99%的規模,這也讓穩定幣被戲稱為“美元分支”。

細分來看,由於貨幣本身具備的規模效應,強者恆強、頭部化凸顯是穩定幣領域的關鍵特點。中心化穩定幣盤據一方,USDT成為了絕對的領導者,市場份額達到1520億美元,佔據市場總額的62.29%,第二位是USDC,市場規模約603億美元,佔比為24.71%,僅僅這兩者,就佔據市場總量的80%以上,集中化程度可見一斑。第三位是以獨特機制與高收益率殺出重圍的USDe,嚴格意義上而言,其屬於半中心化穩定幣,目前市場規模為49億美元。自Terra之後,算法穩定幣式微,在穩定幣排名中,唯有Sky生態中的去中心化穩定幣仍居前列,USDS約35億美元,鑒於分流效應,DAI現僅有45億美元的規模。而從公鏈而言,以太坊佔據絕對主導地位,市場份額佔比高達50%,此後分別是Tron(31.36%)、Solana(4.85%)以及BSC(4.15%)。

以業務論,穩定幣發行,是百無一害的買賣,大批量規模可以讓發行機構邊際成本無限趨近於零,数字貨幣直接換現金的方式,更是讓發行方在無風險收益中賺的盆滿缽滿。以USDT的發行方Tether為例,根據其2024全年的營收報告,其在一年中取得了137億美元的凈利潤,集團凈資產飆升至200億美元,而公司團隊僅為165人,員工坪效驚人。如此高額的收益吸引着各大機構的入局,近年來,傳統金融機構如Visa、Paypal均正积極布局這一板塊,互聯網企業也蠢蠢欲動,除了海外的Meta,國內京東也寄希望在香港分一杯羹。目前,特朗普家族項目WLFI也正推出了穩定幣USD1,在4月12日軟啟動,目前已經迅速擴展、集成超過10項協議或應用。

02

監管磨合加速,美國參議院通過《GENIUS法案》

機構們搶灘,監管也如期而至。截止到目前,縱觀全球,包括美國、歐盟、新加坡、迪拜、香港都已開始或已然圍繞穩定幣框架完善立法。加密中心美國,無疑是全球最為矚目的地區。

僅從美國的監管而言,穩定幣經歷了一個完整的高度不確定到走向確定的過程。2025年前,美國國會均無針對穩定幣和加密貨幣頒布專門的法規,在現有的法規中,SEC、CFTC和OCC都對穩定幣進行了定義,以此獲得這一新興板塊的主導權。美國金融犯罪執法局以許可製為抓手負責監管從事加密貨幣發行與交易的主體,SEC則依賴證券交易法指控部分穩定幣(如BUSD、USDC)為證券,CFTC的商品論使其聚焦於穩定幣反欺詐和反市場操縱方向。繁雜的監管嵌套不僅使主體把控難以界定,在美國的行政制度下,州層面穩定幣監管環境更是呈現出多樣化趨勢,州法下存在貨幣交易商牌照,以紐約為例,該州有獨立的加密貨幣牌照。

足以看出,2025年前針對穩定幣的監管相當碎片化,甚至存在監管機構角力導致的監管混亂現象,給穩定幣行業帶來了高度不確定性與合規難題。但時間來到如今,隨着特朗普上任,穩定幣的監管也被按下加速鍵。

早在今年2月,美國眾議院数字資產小組委員會主席 Bryan Steil 和金融服務委員會主席French Hill就提交了《2025年穩定幣透明與責任促進賬本經濟法案》(簡稱“STABLE”)草案。同月,參議員Bill Hagerty、Tim Scott、Kirsten Gillibrand和Cynthia Lummis聯合在參議院提出《指導和建立美國穩定幣國家創新法案》。

兩大法案的集中提出並非意外,而是頂層支持下的前瞻性行動。在今年3月白宮舉辦的首屆加密峰會上,特朗普就對穩定幣表示興趣,不僅發言表示這將成為一種“極具前景”的增長模式,更是直言希望國會能夠在8月休會前將相關立法遞交至總統辦公室,釋放出了明確信號。

3月17日,參議院銀行委員會以18票贊成、6票反對的兩黨支持率通過了GENIUS法案,將該法案正式遞交至參議院。3月26日,STABLE法案成功遞交了修訂版,並在4月3日被眾議院金融服務委員會予以通過,遞交至眾議院進行全體表決。

儘管同為穩定幣法案,但兩者側重點略有不一,STABLE優先考慮聯邦的統一管控,而GENIUS更強調構建州級與聯邦并行的雙規管理制度;STABLE將發行資格限定在具有保險的存款機構和獲得聯邦批準的非銀行機構,而GENIUS則允許更多類型的發行主體開放准入。兩者均要求儲備1:1支持並每月披露,但STABLE要更為嚴苛,額外要求聯邦存款保險公司(FDIC)提供保險,同時還對算法穩定幣實施為期兩年的禁令,GENIUS則在特定條件下允許探索算法穩定幣機制。此外,GENIUS 法案支持穩定幣向持有人提供利息或收益,但STABLE法案則明令禁止付息行為。

在實踐過程中,兩大法案均面臨着來自多方面的質疑,州政府反對聯邦對於STABLE的監管優先權,部分行業人士則對嚴苛的條款表示不滿,而GENIUS則主要迎來了合規成本的討論,認為雙軌制會增加合規成本,且該法案過分聚焦於美國本土市場,會忽視第三世界國家的使用需求。

目前來看,GENIUS法案進展要比STABLE更為迅速。5月9日,在參議院投票中,《GENIUS法案》的投票以48票贊成49票反對失敗,原因是民主黨要求加強反腐敗條款及禁止行政部門成員持有加密貨幣,直言特朗普加密腐敗,但共和黨並不讓步。針對此事件,美國財政部長發推直言美國立法者無所事事,表示對該決定的不滿。

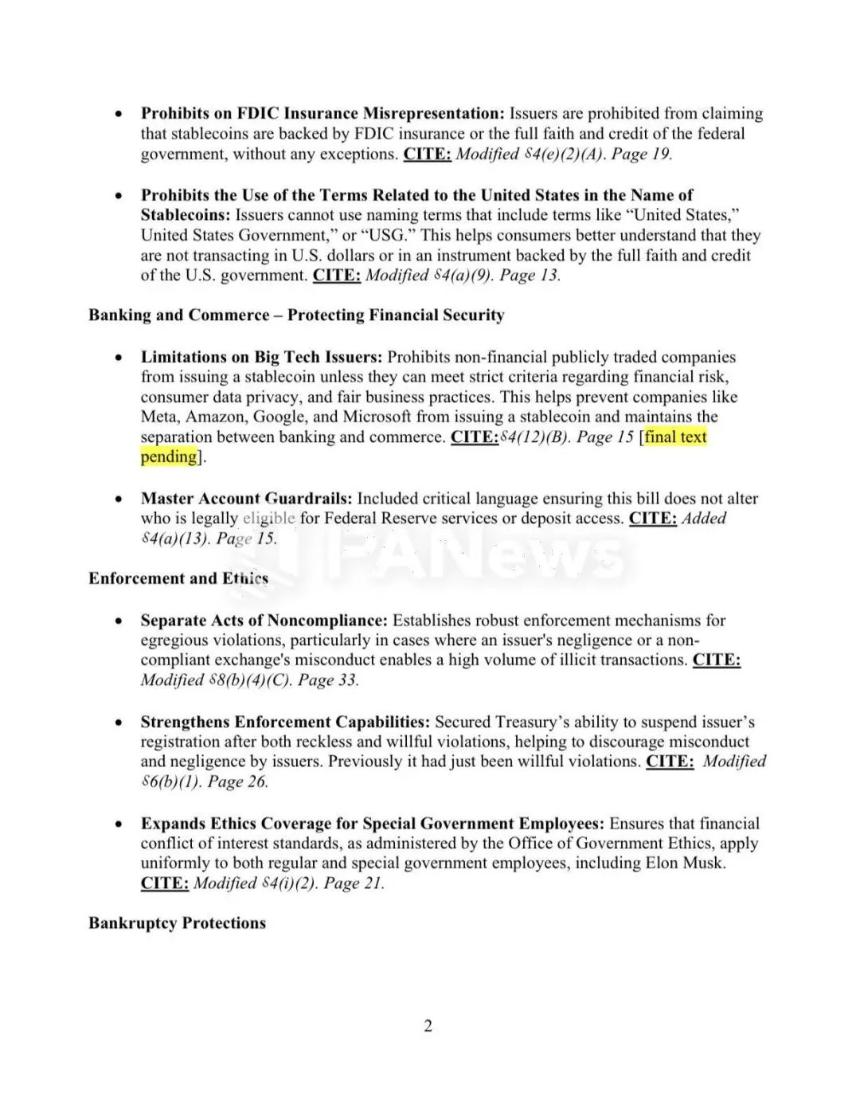

就在之後不久,《GENIUS法案》二闖關,在更新版本中通過規模劃分了監管機制,即超過100億資產的穩定幣由聯邦監管,低於100億市值的穩定幣則由各州進行自我監管,同時明確與美國的保險信用以及政府信用做出割裂,降低系統化風險,並增加了科技公司參与穩定幣的限制條款。更新后的法案雖然仍未觸及到民主黨質疑的道德規範,但在投資者及現有機制保護中仍有進步,在此背景下,部分民主黨成功倒戈,美國參議院在19日晚以66票支持、32票反對的表決結果,通過《GENIUS法案》的程序性動議,為最終立法掃清了障礙。下一步將進入參議院全體辯論和修正程序,隨後的流程即是將這一法案交由眾議院審議,但考慮到眾議院通過門檻相對較低,最終該法案遞交至總統辦公室簽字成為最終立法的可能性非常之高。

該法案的通過,無疑是美國加密資產歷史上的重要里程碑,將填補美國穩定幣的監管空白,明確監管主體與規則,進一步推動美國穩定幣產業的蓬勃發展,為加密行業的主流化再次添磚加瓦。而從美國本身出發,在法規頒布后,美元以穩定幣為基礎深入滲透影響力的效益將更為凸顯,加密市場成為美元的附屬的趨勢持續增強,為美元構建中心化與去中心化霸權提供了核心驅動。值得注意的是,無論何種法案,都要求穩定幣持有者必須持有持有美國國債、美元等,這也為美債創造了新且持續的購買需求。

03

美國之外,全球穩定幣監管已初步成形

2025年才有明確的穩定幣監管,足以看出,穩定幣在美國的監管並非走在前列。實際上,早在美國之前,歐盟就推出了加密資產市場(MiCA)法案,為包括穩定幣在內的所有加密資產提供了全面的監管框架。在穩定幣方面,MiCA將其劃分為資產參考代幣與电子貨幣代幣,同樣禁止算法穩定幣,其要求穩定幣發行機構,尤其是具有一定市場規模的機構,必須維持1:1資本儲備,遵守透明度規則,在歐盟監管機構完成註冊。與此同時,歐洲保險和職業養老金管理局(EIOPA)建議對持有加密資產(包括穩定幣)的保險公司實

施嚴格的資本管理制度,要求保險公司對這類資產持倉計提100%的資本充足率,在償付能力計算中將其視為零價值資產。

在歐盟之外,香港,也是穩定幣監管的領先者。2024年12月6日,香港政府於憲報刊登了《穩定幣條例草案》,並於12月18日提交香港立法會進行一讀,根據最新消息,該計劃將於5月21日立法會會議恢復二讀辯論。香港對穩定幣立法呈現出審慎包容的態度,同樣採取牌照許可制進行管理,明確發行人須在香港設立,有足夠財政資源及流動資產,繳納股本不少於2500萬港幣,要確保儲備資產與其他儲備資產組合分隔,且指明儲備資產組合的市值須在任何時間,最少等同於尚未贖回及仍流通的穩定幣的面值,即1:1儲備。而在更早的去年7月,香港金管局就公告了穩定幣發行人“沙盒”參与者名單,含京東幣鏈科技(香港)有限公司、圓幣創新科技有限公司、渣打銀行(香港)有限公司、安擬集團有限公司、香港電訊有限公司。

除了上述地區外,新加坡、迪拜都已涉及穩定幣監管,新加坡於2023年發布穩定幣監管框架,而迪拜則將穩定幣列於《支付代幣服務條例》。

總體而言,全球穩定幣監管差異有限,後來者有明顯的吸收前者經驗的跡象,全球監管機構均以牌照許可為重點對發行人進行監管,並對發行儲備、風險隔離、反洗錢與反恐作出了明確規定,差異化主要體現在允許的穩定幣類別、發行方限制以及本土化的反洗錢合規方面。

但全球主要地區相繼推出穩定幣監管,足以反映出穩定幣在全球金融市場中的角色定位正從無人問津邁入百家爭鳴,穩定幣也逐步成為全球貨幣市場的重要組成部分,在進一步提升加密市場的話語權之餘,也為加密領域的殺手級別應用添上了濃墨重彩的一筆。另一方面,第三世界國家也可以採用穩定幣進行24小時的全球結算,何嘗不是真正實現了中本聰最初的願景——自由的电子現金。

滄海桑田,人生多變。加密百年之後,又還有多少宣稱的價值應用在大浪淘沙后猶存?從目前來看,至少,穩定幣與比特幣,還有其存在的意義。