所有語言

分享

從鏈上數據的視角 探討 BTC 逐漸消失的周期性

作者:貝格先生 來源:X,@market_beggar

Key Points

-

BTC 的強周期性,不可避免的正在逐漸消失

-

2021 年的兩次頂部:刻舟求劍派的全敗

-

史上第一次:URPD 籌碼結構的巨變

-

周期性消失后的分析方式 & 應對策略

必然消失的周期性

相信大多數的幣圈人,對於 BTC 的強周期性都不陌生。源自每四年產量減半的設計,BTC 的價格走勢似乎也與之完美對應。

2013 年底、2017 年底、2021 年底,分別精準對應三次周期性頂部,每四年一次的規律,使無數市場參与者將其奉為圭臬。

但,從科研的視角,單純的刻舟求劍顯然無法得出嚴謹的結論。

隨着產量減半的影響力逐次降低,市值的增長,目前已經不存在能夠經得起科學考驗、支持四年周期論的觀點。

如果未來周期性消失,身為交易員的我們,又應該如何應對?

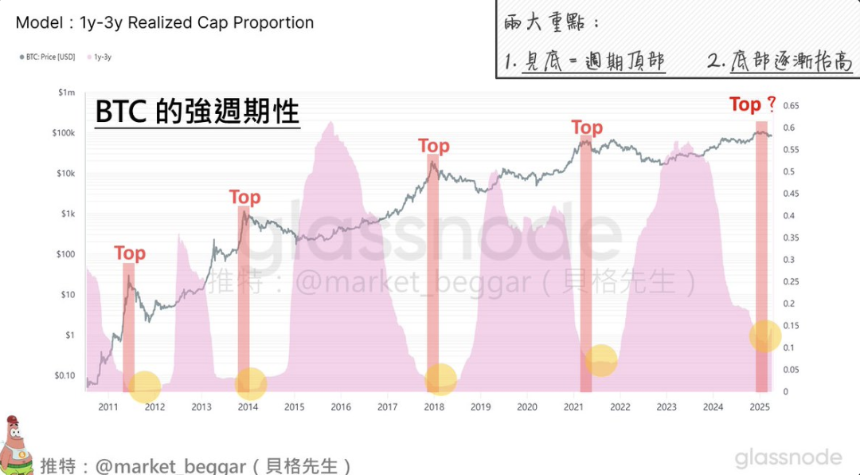

最強大的群體:持有時間介於 1 年到 3 年的市場參与者

歷史上,有一個群體,其行為總是能完美對應到 BTC 的牛熊周期,這個群體就是「持有時間介於 1 年到 3 年」的市場參与者。

(圖表說明:持有時間 1-3 年的市場參与者佔比)

我們可以很明顯地看到:

-

每當此佔比見底之時,總是對應到價格的周期頂部

-

每當此佔比見頂之時,總是對應到價格的周期底部

白話來說就是:每當 BTC 價格見頂,他們也都剛好賣完了;而每當 BTC 價格見底,他們也都剛好積累了大量的籌碼。

孰是因、孰是果,目前無法給出答案,但顯然牛熊周期的出現,與他們脫不了關係。

在這張圖表中,值得注意的有三點:

-

每經過一輪周期,此佔比的最低值正在逐年增大背後的理由不難推測:有愈來愈多的參与者選擇長期持有 BTC。

-

目前,這個群體的佔比正開始轉為「增加」,這與我從去年年底開始看空 BTC 的邏輯相互呼應。

(詳細內容可參考我先前的帖子)

-

可以合理推測,未來此佔比的底部值只會愈來愈大一路走來。

從默默無聞,直到上架美國 ETF、與黃金抗衡,隨着 BTC 逐漸走入世人的眼光,願意持有 BTC 的人們也會更多。

2021 年的兩次頂部:刻舟求劍派的全敗

先前,我曾撰寫過幾篇專門探討 2021 年雙頂的文章。

其中我在「再談 2021 年雙頂:什麼是『未來數據泄漏』?」一文中,明確舉出 2021 年雙頂的特殊性,並詳細解釋了為何不能刻舟求劍。

結合今天的主題,我將從另一個視角切入分析:

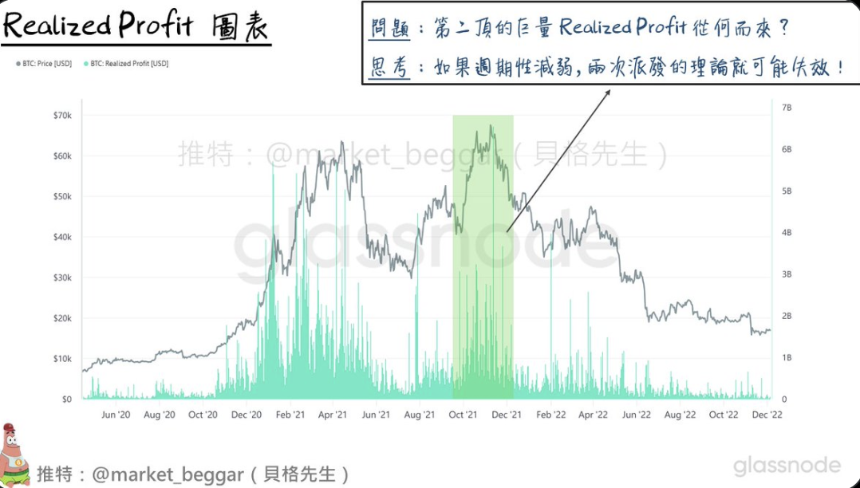

(圖表說明:Realized Profit 已實現利潤)

所謂 Realized Profit,是根據 UTXO 鏈上記賬的原理,統計出每天有多少利潤進行獲利了結。

在我 X 置頂的貼文中也曾提及:每當集中性、巨量的 Realized Profit 出現之時,說明有大量的低成本籌碼進行拋售兌現,是為一大警訊。

詳細的分析邏輯可參考此文:頂部信號追蹤:巨量 Realized Profit 再現

從鏈上數據的視角,其實在 2021 年四月(第一頂)時,該輪周期就已結束;但後續卻因為種種因素,使 BTC 在 2021 年 11 月造出了第二個頂部。

如上圖所示,在第二頂出現之時,同樣伴隨着巨量的 Realized Profit,那麼問題來了:「這巨量的 Realized Profit 從何而來」?

結合第一張圖來看,當時持有時間在 1 年到 3 年的群體佔比,其實已經在 2021 年四月就已見底,

因此在第二頂出現的巨量 Realized Profit,只能是源自於「2021 年五月到七月」積累籌碼的群體。

值得思考的點就在這裏:

如果未來周期性逐漸消失,是否會出現更多這種「短暫築底」后開啟新一輪主升浪的狀況?

如同我先前的文章所述,過往的頂部往往伴隨兩次大規模派發,本輪周期也確實在去年 12 月出現了第二次大規模派發。

但倘若隨着未來波動性的遞減,是否僅需一次便可完成屬於 BTC 的新式牛熊周期轉換?

值得深思。

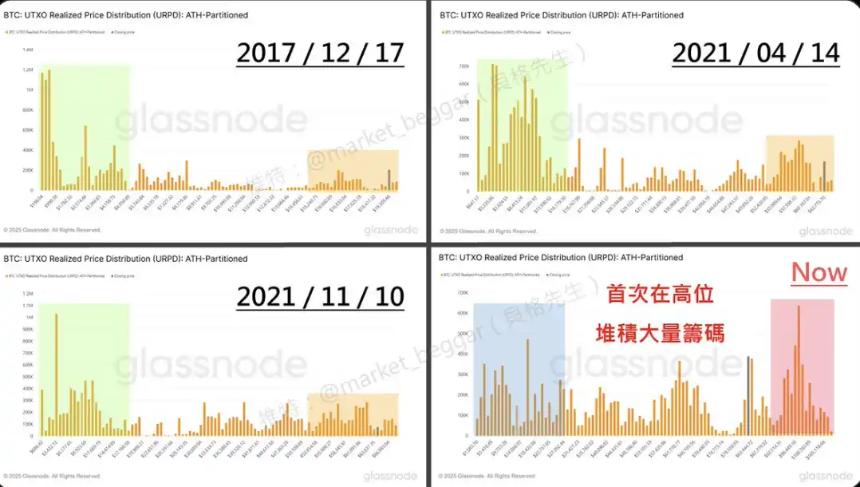

史上第一次:URPD 籌碼結構的巨變

接着,我們從籌碼結構的角度來聊聊這個話題。

(圖表說明:過往三輪周期頂部的 URPD 籌碼結構對比)

可以看到:本輪周期是迄今為止最特別的一次。

會這樣說是因為:這是史上第一次,在二次大規模派發后,頂部區域堆積巨量籌碼的周期。

據此,我們或許不得不承認:BTC 正在走出一個全新的紀元。

周期性消失后的分析方式 & 應對策略

倘若未來周期性,確實如預期不斷弱化,那身為交易員的我們,又應該如何去審視盤面呢?

先說結論:絕不刻舟求劍,以演繹法的邏輯進行分析。

在 BTC 年輕的生命周期中,樣本數嚴重不足,已使無數刻舟派的理論,一個接着一個的被推翻。

山寨季、新年必漲、減半后 n 天必漲 ... 等,族繁不及備載,更不用提那些在 2021 年就被打趴的各種指標。

因此,為了克服樣本數不足的問題,我們在研究的過程中,必須盡可能的保證邏輯的存在。

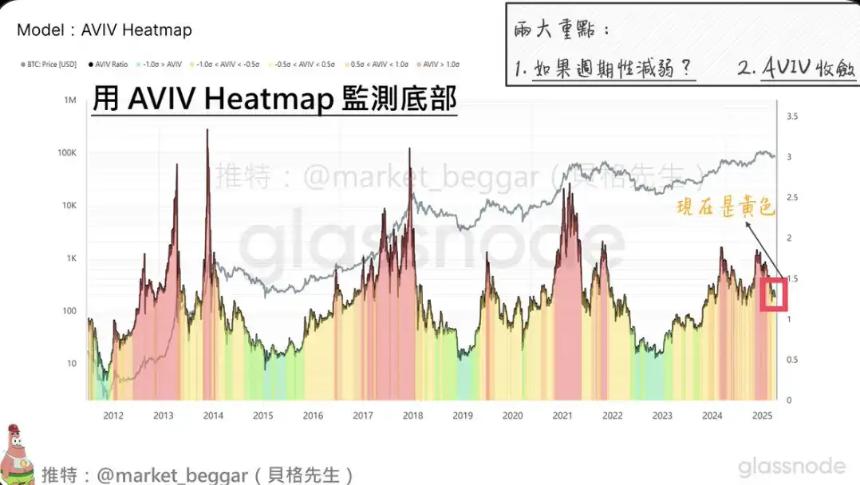

在此舉個例子:AVIV Heatmap。

AVIV,可視為優化版的 MVRV,在計算上針對活躍(而非完全不動)的籌碼,且撇除了礦工部分的影響。

而 AVIV Heatmap,則是我個人設計的模型之一,利用 AVIV 存在均值回歸的特性,根據其偏離度進行上色。

這種分析方式的好處在於,偏離度的計算考慮了「標準差」,而標準差正是能直接反映 BTC 波動率的指標。

因此,隨着波動率的遞減,AVIV Heatmap 中定義極端值的標準也會隨之放寬。

結語

簡單做個總結:

1、隨着市場的成熟,周期性的消失是必經之路

2、持有時間 1 年到 3 年的籌碼,在過去主宰了牛熊周期

3、2021 年雙頂的出現,宣告了刻舟求劍方法論的失敗

4、籌碼結構已然出現從未發生的巨變

5、身為交易員,在研究過程中必須保證邏輯性,以確保成果的可用性

「BTC 仍然年輕,正在以史無前例的步調邁向世人的眼光,而你我都將是這場歷史盛宴的見證者。」