所有語言

分享

Resolv:驗證鏈上 Ethena 可行性實驗

大資金有了自己的選擇之後,小資金的市場就空出來了。

本輪周期,牛熊不閑,VC、KOL 和穩定幣是三大趨勢,其中,KOL 本身也是一種可以代幣化的資產。

而 VC 的選擇日益逼仄,瞄準穩定幣和“簡單投資”產品造勢,並且復投已發幣項目,都是更低風險,有確定性回報的選擇。

4 月 16 日,鏈上 Delta 中性生息穩定幣(YBS)項目 Resolv 完成由 Maven11 領投的 1000 萬美元的種子輪融資,這也是其自 2023 年成立以來首筆公開融資。

相對於 Ethena 的烈火烹油,Resolv 相對低調,但創新點不遜色於任何同行,總結一下,可以分為:更獨特的收益模型、更鏈上的收益來源和更複雜的代幣經濟學。

俄羅斯極客的美國淘金夢

特朗普的一次示好,帶來了俄國人恢復球籍。

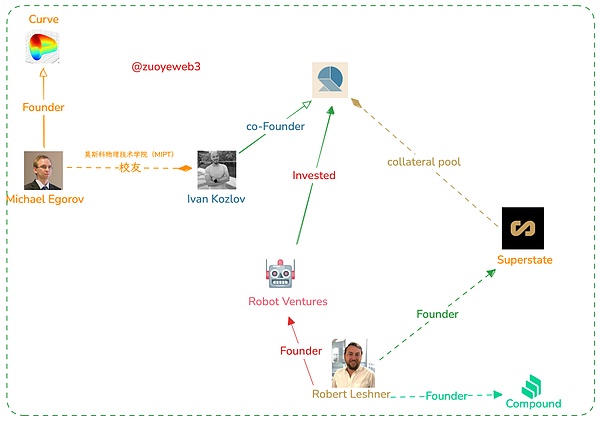

本次領投的 Maven11 位於荷蘭,參投基金如 Robot Ventures 等以美資居多,而 Resolv 三位創始人Ivan Kozlov、Fedor Chmilevfa、Tim Shekikhachev 均是在俄羅斯接受教育的理科男。

有理由懷疑,這筆融資早就完成,只是為了避嫌而未公布,參考 Ethena 需要交易所 VC 支持,YBS 項目最起碼需要一筆流動資金應對黑天鵝事件。

鏈上行不行,Ethena 認為不行, Arthur Hayes 認為需要和 CEX 結成利益聯盟來穩固 USDe 的流動性,ENA 由此被交換給各交易所 VC,以出讓鑄幣權的方式換取協議的長治久安。

換到 Resolv,相較於 Ethena 的妥協態度,Resolv 整體呈現出對鏈上生態的擁抱,並且以更高的收益率來搶佔市場的決心。

更複雜的代幣經濟學

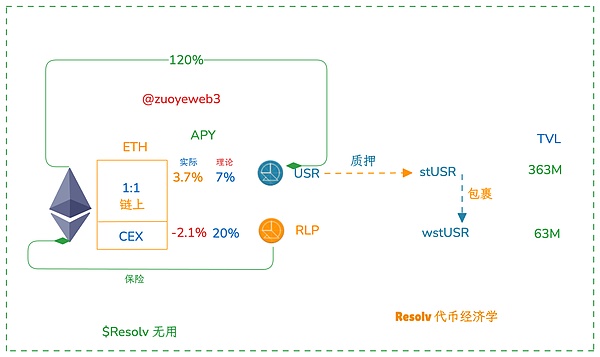

和 Ethena 的穩定幣+治理代幣雙代幣機制不同,Resolv 事實上有三個代幣,分別是穩定幣 USR,保險資金兼 LP Token RLP,以及治理代幣 $RESOLV。

需要注意的是,Resolv 的治理代幣不承擔類似 ENA 結成利益聯盟的特殊作用,Ethena 的 ENA 實際上是 AP(授權發行人)的比例代表,極端一點,ENA 對散戶作用不大,對於 Ethena 協議運行十分必要。

Resolv 重點是 USR 和 RLP 形成的雙收益代幣系統,用戶存入 USDC/USDT/ETH 后,理論上可按 1:1 比例鑄造出 USR,並且該資產會大部存放於鏈上協議或 Hyperliquid,盡量減少 CEX 對沖導致的資產損失。

別出心裁,Resolv 設計了 RLP 代幣,其主要用於覆蓋在 CEX 中對沖的資金,除此之外,其具備更高的收益率,USR 的年化在 7%-10% 之間,而 RLP 在 20%-30% 之間,但這隻是理論上,目前都未達到預想值。

更鏈上的收益來源

相較於 Ethena,Resolv 更积極擁抱鏈上生態,從收益角度考慮,YBS 都是分為 stETH 等生息資產自帶收益,以及 CEX 合約對沖手續費。

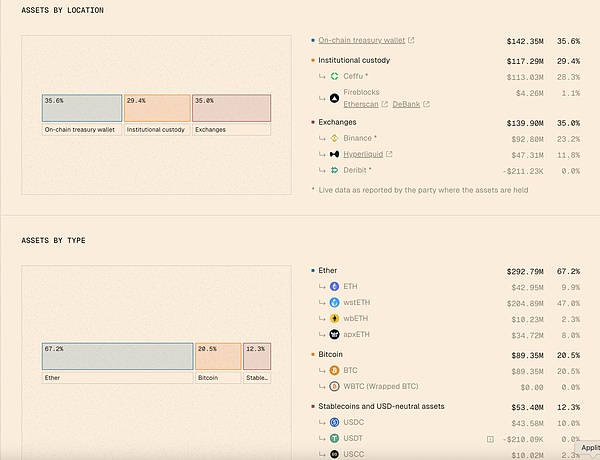

鏈上收益有可能比 CEX 對沖更高,但是突出問題是 Hyperliquid 的流動性顯然不如幣安等競對,目前對沖合約開單,幣安和 Hyperliquid 比例約為 7:3,因此 RLP 的價值就在於此。

RLP 是一種杠杠收益代幣,會用更少的資本維持較高的收益率,比如目前 RLP TVL 僅為 6300 萬美元,不到 USR 的 20%,適合高風險偏好用戶參与。

吐槽一下,受累於 ETH 的價格走勢,YBS 們設想的大多數 ETH 多頭給空頭費用,很有可能會在一段時間內不成立,目前 RLP 的收益就是負數。

更獨特的收益模型

USR 和 USDe 的差別不大,主要是 Resolv 引入了 RLP 作為保險機制,因為 Resolv 目前不能完全擺脫鏈下 CEX 和 USDC 的參与,所以 Resolv 希望將其負面影響降至最小。

理論上,USR 將完全由鏈上資產超額鑄造(目前 120% 比例,其中 40% 為鏈上資產),然後部分鑄造抵押資產會用於機構託管和鏈下 CEX 對沖。

此時,Resolv 的資本效率顯然不如 Ethena 的完全鏈下 CEX 對沖,Resolv 的 RLP 則需要“彌補”這部分收益,至少和 Ethena 打平。

YBS 未來前瞻

Ethena 只是開啟 YBS 的大門,並不意味着終結。

USR 本體收益率在 7% 到 10%,RLP 收益率在 20% 到 30%,然後風險隔離,舉個例子,1.2U 的 ETH, 鑄造 1USR 的儲備金都在鏈上和 Hyperliquid 里對沖,0.2U 去鑄造 RLP 並且在幣安對沖。

就算幣安崩了,USR 也可以保證剛性兌付,實際上 RLP 的理論風險敞口在 8%,創新之處就在 Ethena 完全依賴於 Perp CEX 和資金效率和安全性上,進了一步。

也可以理解為退了一步,Ethena 的機制中,只要 CEX 不惡意攻擊,基本上不存在死亡螺旋的可能,最極端的情況下,Ethena 協議可以通過大戶和自有資金的協商來穩固行情,這在 Curve 遭遇極端行情時創始人通過 OTC 穩固幣價如出一轍。

而 Resolv 將更多收益和資金放置於鏈上,那麼就要面對鏈上組合的各種影響,幣安可能不會狙擊 ENA,可不代表會放過 Hyperliquid,可參考之前寫過的Hyperliquid:9% 的幣安,78% 的中心化。

說到底,在競爭的激烈環境下,很多時候無法保證安全和收益的平衡,Resolve 基本和 Ethena 同期啟動,但目前 TVL 和發行量都遠遜於 Ethena,留給後來者的選擇只會越來越少。

但是參与 YBS 大航海的船隻會越來越多,低息理財時代,項目方啟動成本會低於 DeFi Summer。

這比較反直覺,通常印象中,DeFi Summer 時代只要有產品原型,就會吸引到資金湧入,但是別忘記,Farming 的回報要求往往在 20% 以上,UST 就是明證,而 Ethena 的基準 sUSDE 穩定在 5% 以下。

換句話說,只要 YBS 新來者的 APY 能超越 5%,就會有冒險者參与其中,留存打開飛輪的可能性,而越來越多的 YBS 如何展示在不明就裡的散戶面前,可不是簡單找 KOL 推廣和 VC 背書就能搞定。

結語

USR 和 RLP 的結合,其實更像是 Hyperliquid 和 Ethena 的混合產物,LP Token + YBS,我稱之為 YBS 生態的 Sonic/Berachain 化,都是想用更複雜的機制設計來完成對既有產品的超越。

與此同時,風險明顯上升,任何 LP Token 機制都會存在為了流動性而製造流動性的困境,並且 RLP 的保險機制並未遭受極端市場行情的考驗,USDe 可是經歷過脫錨的。

脫錨是穩定幣的成人禮,希望 Resolv 能邁過這一步。