所有語言

分享

幣安是邪惡的嗎?數據告訴你意想不到的故事

作者:ltrd 編譯:Block unicorn

所有長期持續盈利的人都知道,不帶偏見、不帶情緒的決策是交易生涯持續發展的關鍵。你必須打破固有思維模式,不斷重新評估風險回報和不利選擇的可能性。正因如此,一個結構良好的研究過程對每一位成功的交易者來說都至關重要。

但我為什麼以這種方式跟你說話——而且為什麼我把這篇文章叫做「幣安是邪惡的嗎?」

原因很簡單。過去幾周,我看到了圍繞幣安和其他交易所的強烈情緒。一些針對交易所(尤其是幣安)的論點確實有理有據,但我不斷看到一些充滿偏見的推理和結論,因此我決定針對一個假設進行一個簡單透明的研究:

H₀:「幣安是邪惡的,對交易所上市的項目來說是負面的。」

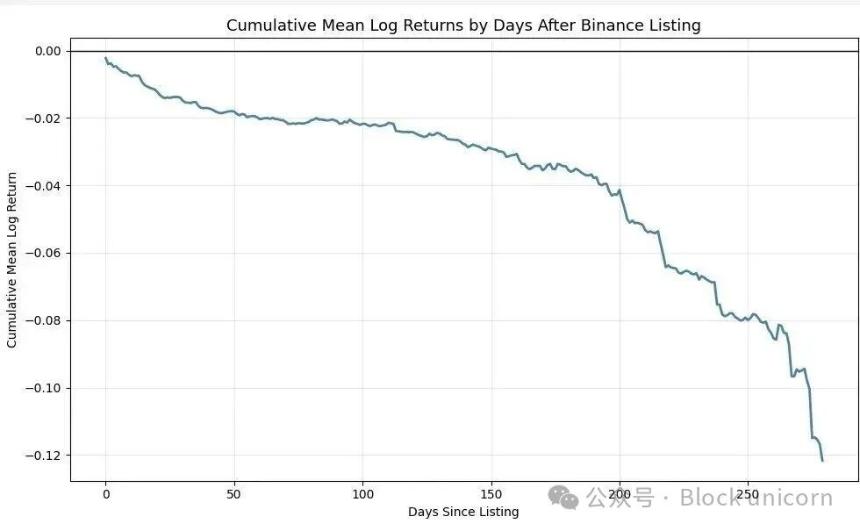

激勵我進行這項研究的第一件事是 Scott Phillips 的一張文章(我其實很喜歡你的帖子和你的思維方式——這裏沒有針對個人的意思,希望你能原諒我)。他發布了一張很好看的圖表,展示了幣安上線后前 300 天所有幣種的平均價格走勢。圖表本身沒有任何問題——我也喜歡這種分析——但有一點讓我不太舒服:「幣安是行業的毒瘤」這句話。

我只是看不出圖表中的數據和該結論之間有什麼聯繫。

想象一下,你走進我的辦公室(每天都有很多人這樣做)並告訴我:「湯姆,看看這張圖表——幣安是這個行業的毒瘤。」

你最好已經把你工作筆記本上的所有東西都備份好了,因為你再也碰不到它了。這篇文章其實不是關於幣安的——它關於測試一個假設並驗證它是否正確。它關於方法論的完整性,以及如何說服人們相信你提出的假設是有效的。

在我們開始之前,我希望你能通過分析來批評我的觀點。這正是我們在研究會議上所做的。我不會生氣——我已經習慣了建設性的批評,甚至都不在乎了;我只是想確保我的分析正確,這樣我才能從中吸取教訓。你唯一的目標就是仔細研究一下,指出我推理中每一個可能的錯誤。我在這裏不是為了證明幣安不是邪惡的。我只是想驗證一下這個假設是否成立。

當我看到這種類型的圖表時,我總是會想:這裏缺少一個隨機校正。

這是什麼意思?意思是我想查看其他類似交易所的隨機上幣數據,然後從幣安數據集中減去這些結果。這就是消除偏差的方法。在我們的案例中,它實際上並不是隨機的,因為我們可以輕鬆計算與其他交易所上幣相關的所有因素。通常,在高頻交易中,你無法「計算所有內容」,所以我稱之為隨機校正。

當你進行研究時,你需要清楚地陳述你的假設:

-

我選取了 2022 年 1 月 1 日起在幣安(現貨市場)上市的所有產品。為什麼選這個日期?因為我不想因為選取 2020 年至 2021 年的數據而產生確認偏差,因為我已經知道結果會明顯偏向正面,且不代表當前市場。

-

我只包括 USDT 交易對。

-

我只選取交易超過 90 天的產品。

-

我排除了第一天(這就是為什麼所有圖表都從 0 開始)。

為什麼?因為交易所處理開盤的方式不同。有些交易所會「人為地」製造一個遠低於公允價值的首單,只是為了讓圖表显示上市時的大幅上漲——這完全是假的。有些交易所會在上市前很久或上市時就宣布上市消息,因此你無法有效地區分公告效應。

剔除第一天可以使分析更清晰,更具可比性。當然,你也可以提出自己的處理方法。

在完成分析后,我得到了以下結果:

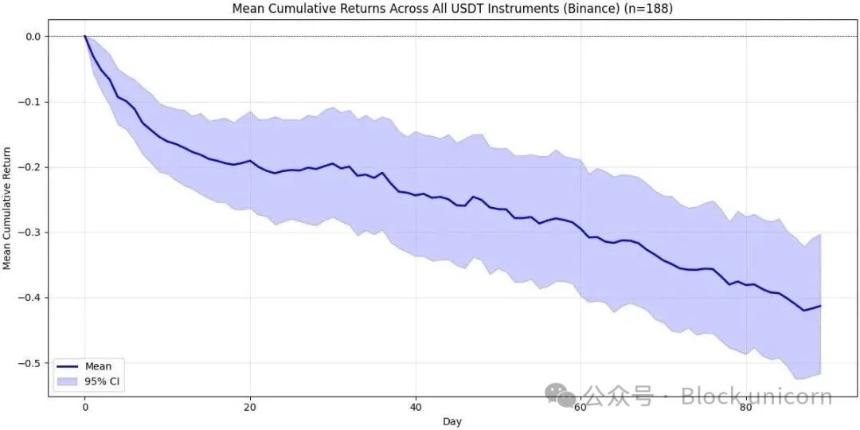

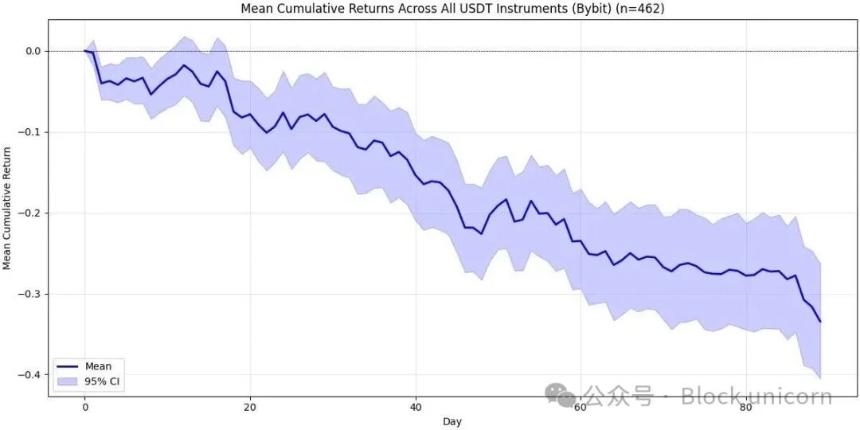

這是所有符合我標準的代幣在幣安現貨市場上市后前 90 天的累計收益。我們看到了什麼?從一開始就存在巨大的——絕對巨大的——拋售壓力。幾天後,情況稍微穩定下來,然後我們進入穩定的下跌趨勢。為什麼會這樣?部分原因是由於整體加密貨幣市場趨勢。平均而言,代幣在上市后往往會向下波動。此外,我選取了 2022 年 1 月 1 日之後上線的所有代幣,當時正值牛市之後,因此整體環境並不十分有利。

現在,讓我們談談我最擔心的問題——沒有隨機校正。對我來說,沒有隨機校正就談不上真正的研究。即使你給我看你最近 100 次的運行結果,平均值 10.50,我也無法評判,除非我看到它與整體市場的對比。沒有基準,就沒有判斷力。

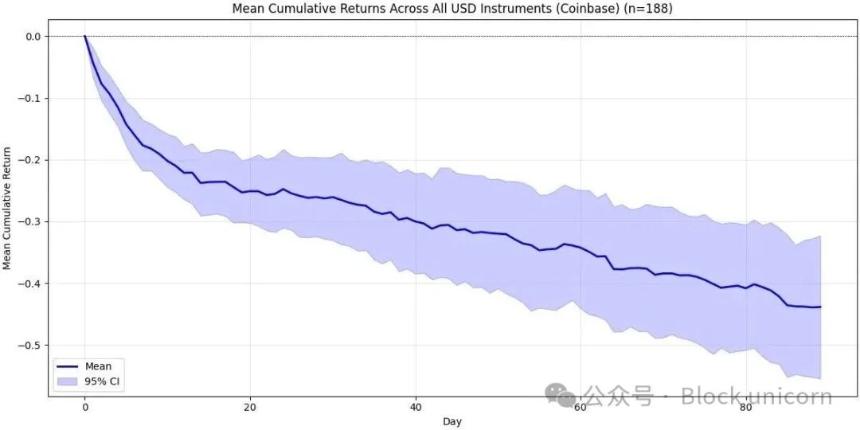

在這種情況下,「整體市場」應該是指其他可比較的交易所——例如 Coinbase 和 Bybit 。因此,為了正確執行此操作,我們需要對 Bybit 和 Coinbase 進行完全相同的計算(在相同條件下)。讓我們來看看下面的圖表。

正如你所看到的,Coinbase 的圖表看起來比幣安的要糟糕得多。上線約 20 天後,預期回報率降至約 -25%(而且上置信區間仍在 -20% 左右!)。此後,我們再次看到了同樣的模式——短暫的穩定后是一個緩慢的下跌趨勢,就像在幣安上一樣。

Bybit 的情況略有不同。90 天後,預期回報仍然會大幅下跌,但最初的拋售壓力沒有那麼大。基於數據和直覺,我認為 Coinbase 與幣安的可比性遠高於 Bybit。

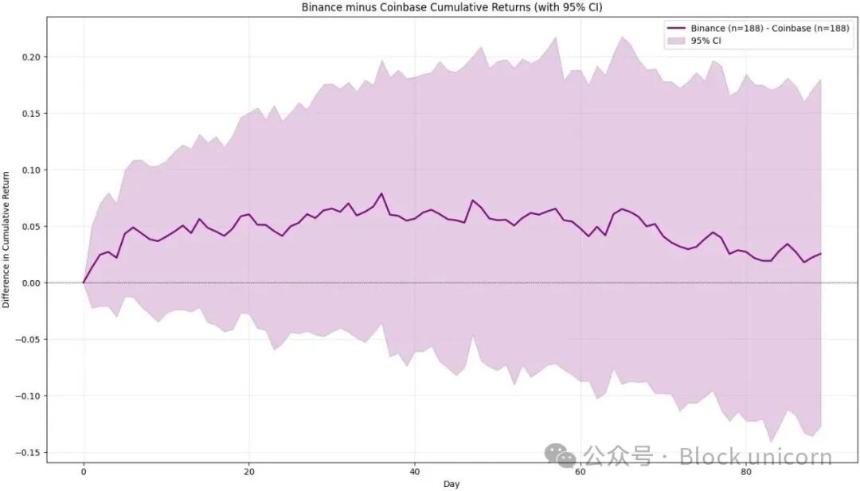

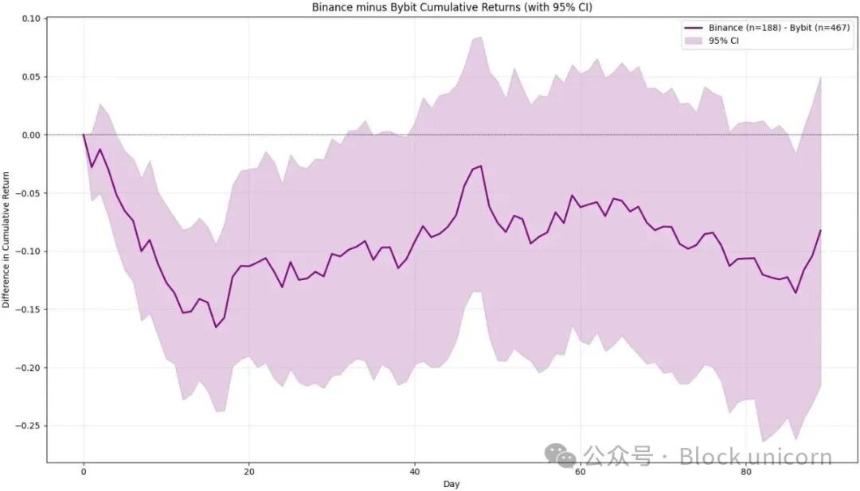

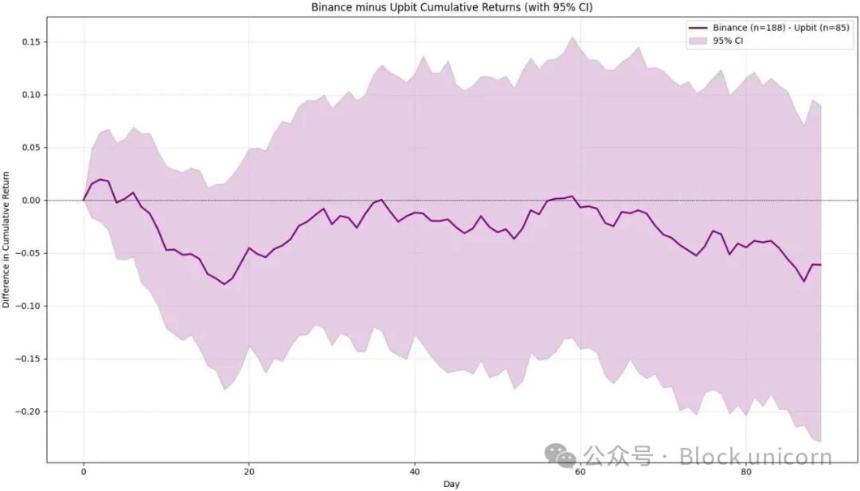

現在,讓我們將這些交易所與幣安進行實際比較。為了進行隨機校正,只需從幣安的主要分析中減去上述結果即可。下圖显示了這一點。直觀地講,我們現在得到的是幣安與每家交易所(Bybit / Coinbase)進行基準比較時的凈影響。

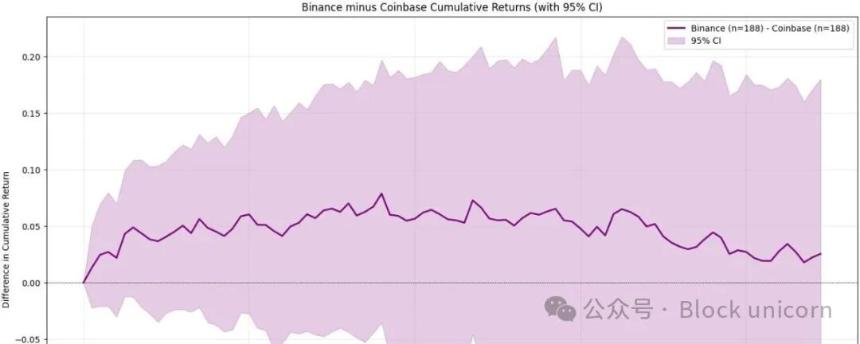

你可以清楚地看到——尤其是在 Coinbase 的例子中——幣安的影響是正面的,而不是負面的。Coinbase 上的拋售壓力遠大於幣安。當然,一旦考慮到置信區間,這種差異在 95% 的置信水平上不具有統計學意義——但結論仍然相當明確:幣安上幣的表現優於 Coinbase 上幣。

對於 Bybit 來說,我們可以看到它在上市后的最初幾天表現明顯更好。然而,差異迅速增大,雖然我們可以說 Bybit 在短期內表現優於幣安,但效果並不是特別明顯。

經過隨機校正後,我們絕對不能斷定幣安與其他交易所(尤其是 Coinbase)相比是「邪惡的」 ,因為在 Coinbase 上市的項目的表現明顯更差。現在,我們來談談一個重要的事情——一個我們討論得還不夠多的事情。

成為終極目標的詛咒

想象一下,你和一個還沒上線的項目團隊溝通。你會期望從他們那裡聽到什麼?答案幾乎總是如下:

「我們的終極目標是在幣安(或 Coinbase、Upbit)上市。」

當我們談論幣安上市對一個項目的影響時,這句話非常重要。每個人都在等待這一刻。如果你是主要投資者或項目創始人,並且你真的相信自己最終會登陸幣安、Coinbase 或 Upbit ,那麼在 Bybit 上線后,你有什麼動力出售代幣呢?我認為幾乎為零——除了一些運營費用迫使你出售一小部分代幣。

這就是為什麼你會看到幣安和 Coinbase 面臨巨大的拋售壓力,而 Bybit 幾乎沒有拋售壓力(Bitget、KuCoin 或 Gate 可能也沒有)。不過,根據我們的方法論,即使剔除公告日的影響,幣安的上幣表現也優於 Coinbase 的上幣表現。現在,我肯定會問你的問題是:

「你估計一個普通的大型投資者或創始人在終極目標上市后想賣出的代幣百分比是多少?」

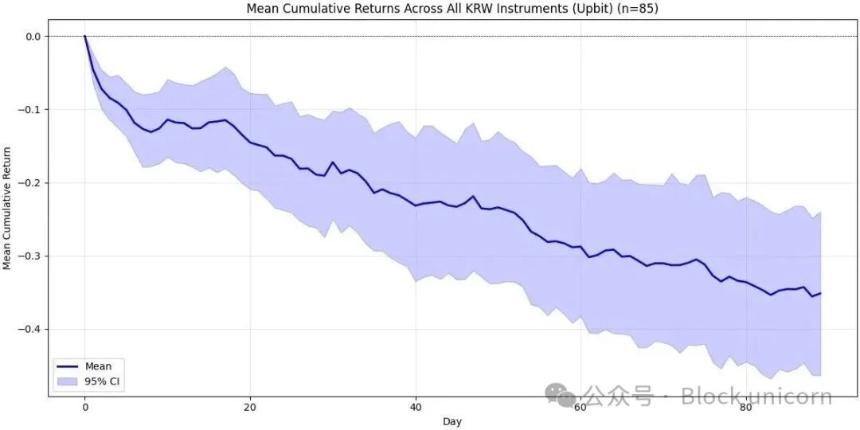

我們無法直接回答這個問題——目前沒有清晰的數據。但你至少應該在心中有一個估算,思考一下其中的邏輯,然後給出一個数字。我之前提到過,Upbit 也是一家「終極目標」交易所,人們喜歡在韓國上市。不幸的是,我們仍然看到上市日後強勁的拋售壓力。對於項目來說,這幾乎總是一個終局——可能不如幣安那麼嚴重,但仍然顯著——你可以在數據中清楚地看到這一點。下圖显示了 Upbit 的表現以及幣安和 Upbit 之間的差異。

90 天後,Upbit 的表現略優於幣安,但差異如此之大,以至於我們無法合理地聲稱 Upbit 是更好的上市平台。在這兩種情況下,我們都看到了強勁的拋售壓力——如果你深入思考,這實際上是完全合乎邏輯的。

如何為流動性定價?

有一件事幾乎沒人考慮過。

在幣安上市后,流動性遠超其他任何交易所。幣安允許創始人和投資者根據需要部分平倉,或者在需要回購時進行更大規模的增持(說實話,我希望這種情況能經常發生)。那麼,項目方或投資者應該如何為這種顯著的流動性提升定價呢?

這是(幾乎)只有幣安才能提供的東西——而且絕對是該市場的每個參与者都應該願意直接或間接支付的東西。

我們都希望獲得深度流動性,以及獲得做空或做多永續合約的能力(當然,我們在這裏分析的重點是現貨交易所,而不是永續合約,但這是一個值得一提的重要功能)。

測試幣安流動性優勢的簡單方法

我一直在思考一種簡單的方法來檢驗幣安的流動性是否真的優於其他交易所,並且避免引入重大偏差。以下是我的想法:

-

找到在 Bybit 和 Coinbase 上市的代幣。

-

找到在幣安上市的代幣,但前提是它們已經在 Bybit 和 Coinbase 上市之後(理想情況下時間間隔盡可能長)。

-

比較在幣安上市幾天後,幣安、Bybit 和 Coinbase 的流動性。

在這種設置下,Bybit 和 Coinbase 擁有成熟的市場,而幣安則是一個新興市場。如果幣安的流動性仍然明顯優於其他平台,我們可以自信地說,幣安上線帶來的流動性盈餘是真實且有實質性的。

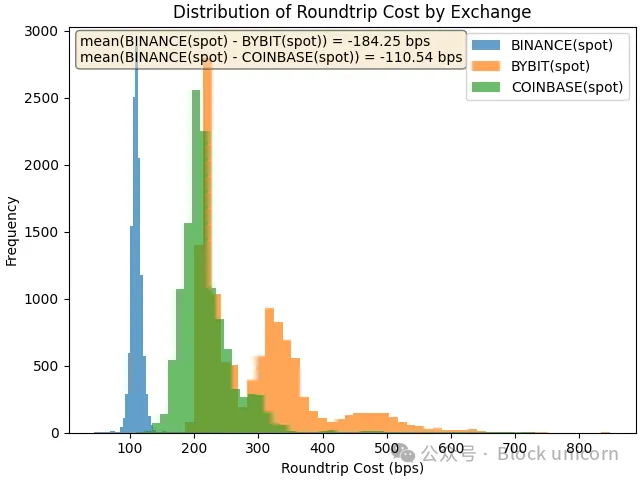

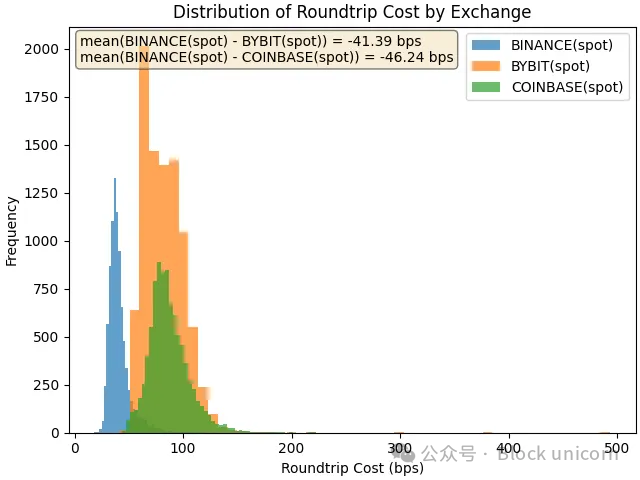

該圖显示了往返成本的分佈,即執行 10 萬美元市場買入和 10 萬美元市場賣出的成本。成本越高,流動性越低。對於在 Bybit 和 Coinbase 上線一個多月後才在幣安上線的代幣 LA 來說,我們發現,五天後,幣安上的往返成本比 Bybit 低 184 個基點,比 Coinbase 低 110 個基點。

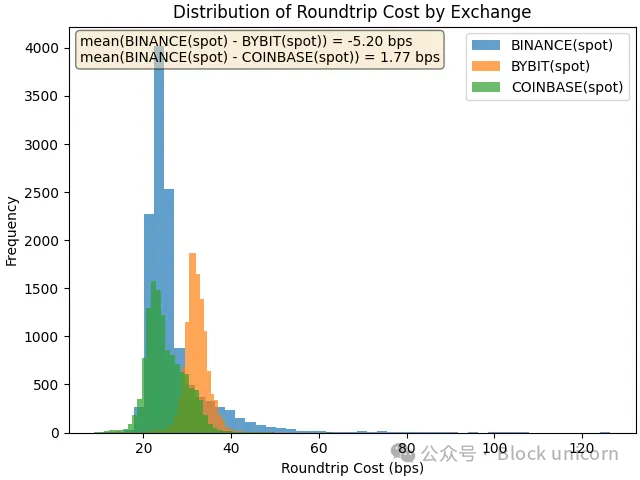

就 ONDO 而言,幣安和 Coinbase 之間的往返成本大致相似 - Coinbase 略有優勢(僅相差 1.77 個基點,可能是由於最小變動價位差異造成的)。

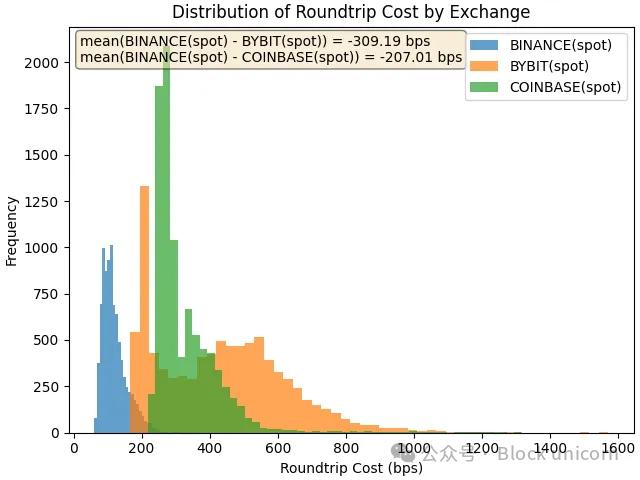

現在讓我們來看看流動性較差的產品 AXL 。在這裏,成本差異巨大。對於一筆 10 萬美元的交易,與 Bybit 相比,成本差異為 309 個基點,與 Coinbase 相比,成本差異為 207 個基點。對於一筆 2 萬美元的交易,成本差異仍然分別為 41 個基點和 46 個基點。從任何現有或潛在持有者的角度來看,這些数字都是驚人的。

下一步是什麼?

這顯然不是研究這個話題的唯一方法——但它是一個有偏見的起點。如果我們想更深入地探討,這裡有一些開放性的問題(我現在不會回答——時間一如既往地有限):

-

我們應該如何結合更廣泛的市場走勢及其與上市表現的關係?

-

我們如何量化公告效應並將其納入分析?

-

我們應該如何權衡個別案例?ONDO 是否比 AXL 更重要?如果是,那麼以什麼指標(也許是市值)來衡量?

-

我們應該讓分析更穩健嗎——例如,通過對異常值進行縮尾處理?

-

如果我們將 BSC 代幣從幣安數據中排除,結果會發生重大變化嗎?

我們可以永遠不斷地問這樣的問題——這就是研究的魅力所在。

改進的空間總是存在的,但最終,創造力和研究倫理比任何特定的模型都更重要。進行幾乎無偏見的研究比任何機器學習方法都能讓你走得更遠。這始終關乎你的想法、你的數據準備和你的推理文化。

結束語

我們在這裏不僅僅是為了討論研究,我們來這裡是為了討論幣安。

你是否認為幣安是「邪惡的」或「行業的毒瘤」,完全取決於你自己。請批判性地審視自己。不要讓偏見和情緒束縛你。因為那不是賺錢的地方。