所有語言

分享

Hyperliquid 來時路(三): CLOB 無戰事

資產類型決定價格走勢

幣安人生是為 Aster 反擼遮掩,極致的造富效應,哪怕是情緒,在陰雨連綿的深秋,也足以讓人忘卻倉位的煩惱,不論多空。

在報菜名的技術參數、費用表格對比之外,真正令我好奇的是,為什麼 CLOB 架構(中央限價訂單簿,Central Limit Order Book )適合永續合約,以及 CLOB 架構的極限在哪裡?

資產決定價格

我生得太晚,沒有趕上 DeFi Summer 的時代;我又生得太早,沒能看得到 CLOB 閃耀於外匯之間。

傳統金融的歷史過於悠久,久到人們都忘了市場究竟是如何形成的。

一言以蔽之,金融圍繞資產和價格進行交易,價格(買賣、多空)資產(現貨/合約/期權/預測),加密貨幣只不過以十數年時間重演了一遍幾百年的金融史,其間加入了自己的特色需求或稱改進。

CLOB 也並不是對納斯達克、芝商所的簡單模仿,拆文解字,中央、限價、訂單簿是分別發生在鏈上,最終促成今日繁榮景象。

-

1. 訂單簿:買/賣出價記錄機制。

-

2. 鏈上限價訂單簿:依據時間-價格的雙重排序的出價機制,限價指限定價格。

-

3. 鏈上中央限價訂單簿:指將限價訂單記錄在統一的系統,比如區塊鏈,此為中央的意思。

CME(芝商所)、Binance 、Hyperliquid 交易的 BTC 合約都可以是 CLOB,但在本文中,特指用公鏈/L2 架構的 CLOB Perp DEX。

沿着第三點的討論,這裏給出一個歷史性的解釋,技術路線之爭是 2021 年前後,ETH 主網貴、慢問題的延續,因為 2022 年 FTX 崩潰,把 DeFi Summer 末尾開啟的 Perp War 推遲到 2025 年。

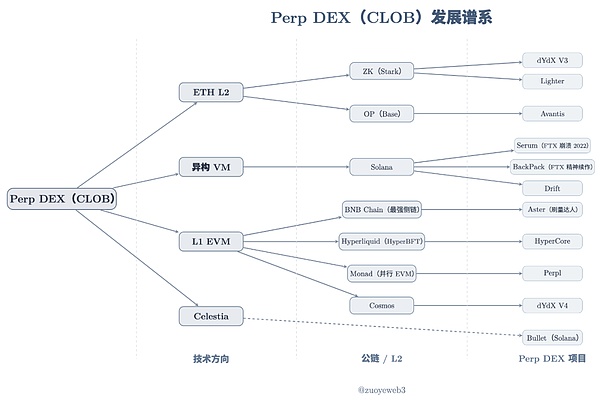

圖片說明:Perp DEX(CLOB)譜系

圖片來源:@zuoyeweb3

Perp DEX 項目上線有先後,但基本可以分為 ETH L2、異構 VM(Solana)和 L1 EVM 三條路線,Celestia 屬於亂入 DA 方案,並不依賴於特定 VM 架構。

歷史文件不具備現實意義,當前人們不關心去中心化,而是只在乎交易效率,故不對此展開對比,4–>16–>24 個節點的 Hyperliquid 和普遍單一排序器的 L2,很難說誰更快,以及誰更去中心化,以及到底有什麼意義。

人類的悲歡並不相通,我只覺得他們吵鬧。

技術投資有滯后性,2020 年的 DeFi Summer 在 2017/18 年便已經埋下種子,在 2020 年末尾,Serum 已經在 Solana 慢啟動,具備如下幾個特點:

-

1. 流動性前端和分潤

-

2. 預計支持現貨交易

-

3. 依託 Solona 高性能撮合交易

-

4. 節點鎖定賺 MegaSerum (MSRM)

-

5. 與 FTX 協同

-

6. 和 Wormhole 合作支持跨鏈

-

7. 跨鏈資產有 Yield 機制

-

8. 持有 SRM 費用折扣

-

9. SRM 回購和銷毀機制

-

10. 預計 SerumUSD 穩定幣產品線

當然,SRM 代幣的絕大部分份額並不分散,集中在 FTX 甚至 SBF 個人手中,2022 年的轟然倒塌,給了 Hyperliquid 更長時間去研發自身。

這並不是說 Hyperliquid 是 Serum 的模仿品,任何偉大產品都是工程組合或原創精神二選一,Hyperliquid 在技術選型、聯合做市商製造流動性,以及代幣空投和風險控制上,都要比 Serum 強太多。

從 dYdX/Serum 到 Hyperliquid,大家都認為將 Perp 這種資產類型搬遷到鏈上可行,只不過對技術架構、去中心化和流動性組織有所區別,但是依然沒有回答 CLOB 什麼特性導致這種共識。

所以,Perp 這種資產為什麼選擇 CLOB?

一個最合理的回答是 CLOB 的價格發現能力更強。

這還是一個歷史性的回答,並且跟 AMM DEX 有關,從 Bancor 到 Uniswap 和 Curve,圍繞以太坊打通了鏈上流動性初始化和適用性的探索。

DEX 協議通過 x*y=k和 LP(流動性提供者)避免了自身需要託管用戶資金,以及維持流動性的兩大難題,只需專心維持協議安全性即可,LP 在手續費分成刺激下,自行部署流動性。

其後,LP 將流動性成本最終轉移至用戶,反映在滑點和手續費上,即流動性的製造:DEX 協議轉移至 LP,LP 轉移至用戶。

不過殘存的問題有兩個,LP 的無償損失和 AMM 價格發現能力不足。

• 無償損失的根源在於兩種資產的交換,LP 需要對等添加雙重資產,但是二者變化趨勢並不一致,大部分都是穩定幣對其他資產來增強穩定性

• AMM 的價格是一種“市場價”,即 LP 和項目方、DEX 協議不能直接定義某種資產的價格,只能通過流動性進行干預

針對這兩個問題,前者的改進是 Curve 的 USDC/USDT 等穩定幣交易,盡量降低資產的雙向變化,依賴提升交易頻次來增加手續費,與其說 Curve 適合穩定幣對交易是特色,不如說是天生缺陷,其最新力作 Yield Basis 是通過經濟學設計,用槓桿“抹除”無償損失。

後者的改進極限是 CoW Swap 的 TWAP(時間加權平均價格,Time-Weighted Average Price),通過是拆分單筆大額訂單至多筆小額訂單,以降低大額訂單對流動性的衝擊,獲取最優成交價格,是 Vitalik 的最愛。

但止步於此,Perp 鏈上交易,交易細節公開透明。如果採用 AMM 機制,調整流動性進行價格操縱非常簡單,1% 的價格變動,對於現貨交易而言還算可以解釋,對於 Perp 而言,那就要排隊上天堂了。

AMM 的缺陷導致其不能用於、至少不能大規模用於 Perp 之上,需要一種不依賴流動性變化來控制價格的技術,即價格要預先設定。

必須按報價進行成交或者不成交,但是不能折扣性成交,才能維持 Perp 市場的正常運行。

消除無償損失只是附帶效果,不同的技術架構,就會引發不同的做市機制。

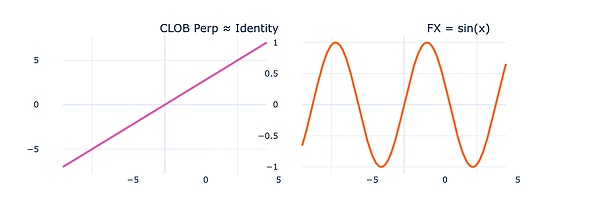

Perp 的價格敏感和 CLOB 的精確控制完美吻合,即資產會決定價格的變化,價格變化需要對應技術架構。

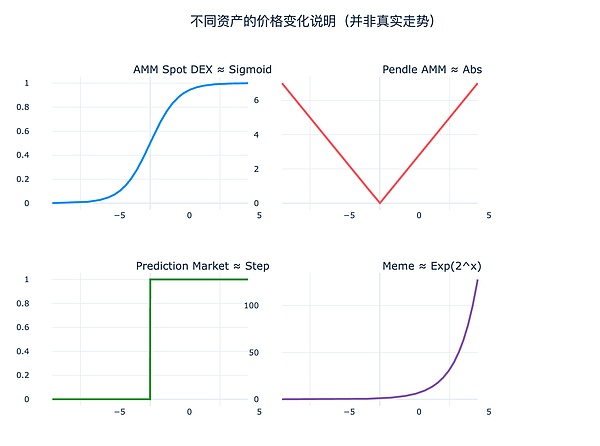

• 現貨的價格走勢較為平緩,這是其用戶能“容忍”滑點,以及 LP “容忍”無償損失的根本,即不會損失特別多;

• Pendle 通過對資產進行到期日的劃分,製造出兩種不同的價格走勢,進而引發市場對其的不同側流動性下注;

• 預測市場更為極端,只有(0,1)兩種情況,是最為離散的一種存在,可以理解為連續的概率最終坍縮為 0/1;

• Meme 市場更為極端,少數走向極端的指數變化,多數淪為趨向於 0 的無交易資產,內外盤的理論與之契合;

• 永續合約變化最為極端,並且可以產生倒欠行為,因為其價格變化不止劇烈,且不會在 0 點停止,會向下蔓延;

• 外匯交易的價格最小,其日間價格變化在區間內波動,甚至會產生規律性,映照的是全球主要經濟體的穩定度。

AMM 製造了鏈上初始流動性,培養了人們的交易習慣和沉澱資金,CLOB 更適合對價格進行控制,實現更複雜的交易設置,不同於 AMM 的市場價,CLOB 依據時間–價格排序的買/賣價,在高效算法的加持下,實現對價格的精準發現。

價格決定流動性

說的是一輩子,差一年,一個月,一天,一個時辰,都不算一輩子。

CLOB 替代 AMM,完成 Perp 的價格發現之後,還需要組織市場流動性,AMM DEX 通過兩次轉嫁(協議轉嫁 LP,LP 轉嫁用戶)完成個人 LP 的常態化存在。

但在價格和流動性之間,還有 Perp 特色的規模現象。

Perp DEX 的問題相對複雜,AMM 只有在最終成交才計算得失,否則不論是用戶還是 LP,都只是浮盈浮虧的賬面計價,永續合約重點不是合約,而是永續。

多空之間存在費率機制,即當費率為正時,多頭支付空頭,當費率為負時,空頭支付多頭。

從價格機制上看,這可讓合約價格和現貨價格保持一致,當合約價格低於現貨,表明市場偏空,為了維持市場本身的存在,需要多頭支付空頭費用,否則完全沒有空頭,也就沒有永續合約市場的存在,反之亦然。

前文提及,AMM 是兩種資產之間的交易,但是 U 本位 BTC 合約,其實並不需要雙方交換 BTC,而是交換彼此對 BTC 價格的預期,只不過約定俗成,用 USDC 來表示,以降低波動性。

這種預期需要兩點:

-

1. 現貨資產能夠完成價格發現,比如充分交易的 BTC 市場,越主流的幣種,其價格發現的越充分,不易出現黑天鵝事件;

-

2. 多空雙方均具備強大資金儲備,可以抵消槓桿倍數引發的極端行情,並且在極端行情出現時有效進行處理。

即 Perp 的價格機制傾向於讓市場規模增大,這種規模引發了流動性。

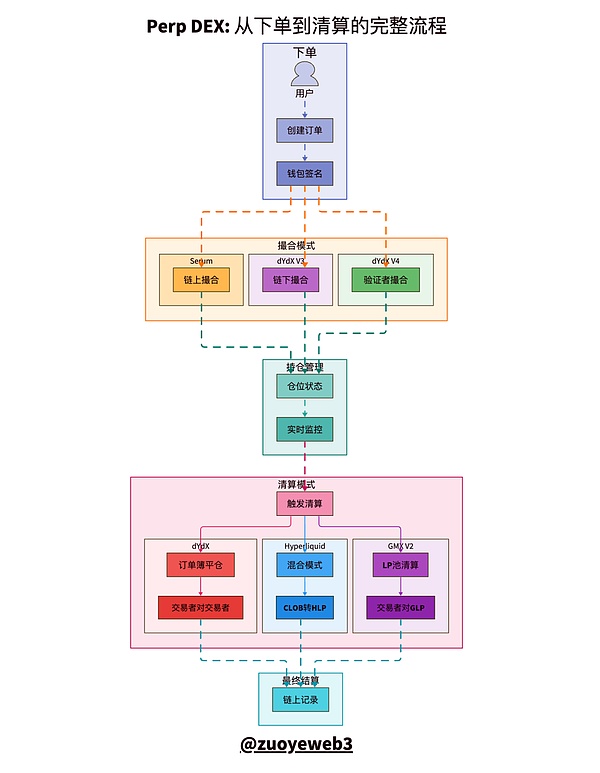

圖片說明:CLOB 清結算流程模式對比

圖片來源:@zuoyeweb3

在整個 Perp 的交易流程中,可以分為下單、撮合、持倉、清算和結算五大部分,其中最難的是撮合和清算機制。

-

• 撮合是技術問題,即如何在買/賣的報價單中,以最高效率、最小時間進行匹配,市場最終選擇是“中心化”。

-

• 清算是經濟問題,可以將合約理解為非足額借貸,交易所允許你用少量本金撬動大額倉位,這就是槓桿的本質。

從表面看,交易所允許你用抵押品放大槓桿倍數,但實際上你要支付保證金來維持槓桿的存在,一旦跌破強平比例,則交易所拿走你的抵押品。

从里面看,清算在日常情況下,是多空雙方的自然行為,但前文提到 Perp 的價格是可以越過 0 無限蔓延,疊加槓桿的放大效應,出現債務遠超抵押品的價值。

一旦市場無法完成壞債的清算,則需要人為補充保證金、強行撤銷交易或者動用保險基金來覆蓋損失,但本質上都是債務社會化,有債一起背。

Perp 的流動性是維持規模的必然追求,但是 AMM 的個人 LP 無法完成的任務,除了資金體量限制以外,更需要專業做市商的高強度交易專業性。

道理並不複雜,個人 LP 部署在 AMM DEX 的流動性不需要頻繁操作,但是 Perp DEX 需要時刻注意槓桿的極端性。

而在正常交易時,只要不觸發極端行情,那麼存在類似 AMM 的 LP 刺激交易量機制,比如 GMX 模仿 AMM DEX 的 LP 機制,即以自身代幣刺激 LP 的交易积極性,研發出自身的 GLP 池,用戶可向其添加流動性,進而獲得手續費等獎勵。

其實這是個很“創新”的機制,第一次讓個人 LP 可以參与 Perp 的做市。

這種刷量機制會導致 Perp 的交易量(Volume)畸高,但是 OI(未平倉合約量,Open Interest)會在發幣后隨着 LP 的撤出而下降,最終進入代幣和流動性雙下降的死亡螺旋。

還可以得出一個結論,即 LP 要被動承擔最終的清算,這也是 Perp 相較於 AMM 不同之處,AMM 用戶買定離手,LP 盈虧自負,但是 Perp 的 LP 竟然要替代項目方承擔清算職能,而且無法轉移至用戶。

所謂的保險機制,保的是項目方的險,保護不了 LP 自身。

GMX 和 Aster 刷交易量都會快速結束,Hyperliquid 的 HLP 日常運行還算穩定,但是面對 $JELLYJELLY 時依舊是 HLP 承擔損失,本質上已經說明這種流動性創造和保險機制的不可靠。

上文提及,HyperCore 的手續費 92% 以上用於 $HYPE 回購,8% 用於 HLP 分潤,也說明 Hyperliquid 並不看重 HLP 等機制的未來,HyperCore 的流動性主要還是由專業做市商維持,他們看重的是節點分潤和 $HYPE 的增值。

保險庫機制,可以說是 Perp 從 AMM 學過來的一個闌尾,直接拔網線或者增強交易深度都比這有效。

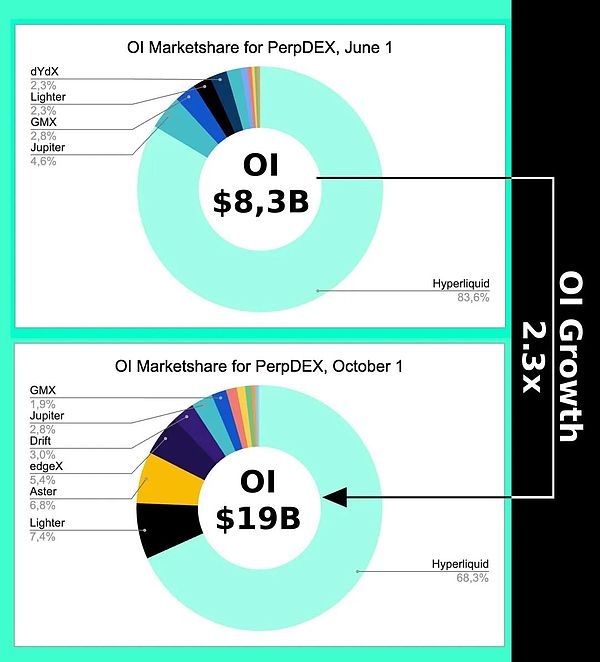

即使在 Aster 開啟 Perp DEX war 最熱的十月初,Hyperliquid 的市場份額也只下降 15% 左右,而 Volume 則被 Aster 反超好幾倍,也說明 CLOB 價格機制引發規模效應,進而導致的流動性主要是指持倉量,而不是交易量。

也可以從側面說明,Hyperliquid 為何要發展 Unit 跨鏈橋和 BTC 現貨交易市場,並不是為了手續費,而是為了價格的精確度,最終擺脫對幣安報價的依賴。

CLOB 也可以用於現貨交易,AMM 被 AC 改造也可用於永續合約。

關心價格和資產的適配,不要被技術參數迷失方向。

結語

Life will find its way out.

幣安年 15 萬億美元基本上是 Perp 交易的上限,但是外匯市場日交易量就在 10 萬億美元左右,年交易量是 Perp 的 300 倍,Hyperliquid 的架構也在遷移至 HyperEVM 上,尤其是 HIP-3/4 等預期發展的外匯、期權和預測市場等新資產。

可以理解為 Perp 遲早會觸頂,在資產和價格的相互競爭中,更適合新一代資產價格發現機制的技術架構也會出現,比如 RFQ 等。

但毫無疑問,不會再是區塊鏈中心化程度之爭,2021 年技術之爭只是無聊的 Call Back,關注區塊鏈的技術架構,本質上是活在過去無法自拔。

無論 OI 或者交易量是否繼續增長,CLOB 之爭已經結束,2018 年才是 DeFi Summer,2022 年 Hyperliquid 已經勝利,接下來要看 HyperEVM 能否擠進最後的公鏈晚餐,預測 Monad 發幣后還會不會存在很無聊,HyperEVM 能否生態閉環才足夠有趣。