所有語言

分享

人人都能發穩定幣的時代 為何成功只屬於少數派?

作者:Stablecoin Blueprint;編譯:Felix, PANews

近期 Hyperliquid 上關於 USDH 代幣的投票吸引了大量關注。乍一看,似乎獲勝者將成為被奉為圭臬的穩定幣賽道“霸主”,有超過 50 億美元的供應量。但實際上,Hyperliquid 並非如此運作。它是開放且無需許可的。任何人都可以部署穩定幣並創建交易對。目前已有多個穩定幣存在,其中USDC仍佔據主導地位。這次投票更多是象徵性的,但其意義不容忽視。

投票過程中,各穩定幣發行方紛紛展示優勢以爭取支持,這反映了一個更廣泛的趨勢:越來越多的平台開始重視穩定幣的經濟效益,並試圖爭取更好的合作條件。類似現象在其他生態系統中也有體現,例如Solana社區指出,每年約4.5億美元的價值從其生態系統流向Circle和Tether,而這些資金間接支持了競爭鏈Base。此外,MetaMask最近推出了mUSD穩定幣,而MegaETH也在其新L2網絡上採取類似策略,邏輯很明確:如果你有用戶,為什麼要把收益拱手讓給別人?

然而,在開放生態系統中挑戰現有的主導穩定幣並非易事。流動性和便利性是關鍵,而Circle和Tether已經佔據了這兩點優勢。相比之下,封閉系統更易於操作,例如託管平台或錢包可以直接將用戶餘額引導至其自身的穩定幣。但在去中心化的治理或託管模式下,用戶通常擁有對資金持有方式的發言權,這使得推動新穩定幣的使用變得更加複雜。

儘管挑戰重重,許多團隊仍選擇嘗試,因為他們可以從封閉環境開始,通過貨幣化用戶餘額積累認知度和交易量,之後再測試其穩定幣是否能在更廣泛的市場中佔據一席之地。

為何都會嘗試?

激勵機制很好理解:穩定幣餘額會產生收益。你持有的餘額越多,賺取的收入就越多。對於金融服務平台而言,這是一條全新的收入來源。你所獲取的收益可以直接作為獎勵返還給用戶,或者用於補貼其他功能。

這裡有兩個層次的“成功”需要考慮:

-

平台內收益:通過自身應用程序、錢包、交易所或金融科技產品中的餘額變現。這是最容易實現的收益來源。因為平台已經控制了這些餘額;發行自己的穩定幣只是將收益留在內部的一種方式。

-

平台外採用:這是終極目標,即穩定幣在自身產品之外流通,並從平台無法直接掌控的餘額中賺取收益。如今,只有 USDT 和 USDC 達到了這一目標,即便如此,大部分收益仍被 Tether 所攫取。Circle 則將很大一部分平台外收入返還給 Coinbase。

然而,即便是平台內收益,也取決於平台對用戶資金的實際掌控程度。而平台外的普及更為困難,超出大多數人的預期,因此,儘管未來可能出現許多嘗試,但大多數都穩定幣僅能在自身生態系統內取得成功,極少數能夠達到最終目標。

為何嘗試 ≠ 成功?

發行穩定幣輕而易舉。但要讓人們真正使用它(尤其是在你自己的平台之外)卻並非易事。

沒有完全託管權的平台可以通過用戶體驗設計或激勵措施引導用戶使用其代幣,但往往會受到阻力。如果用力過猛,就有可能損害用戶體驗。對於 CEX 而言,幾個基點的額外收益通常無法抵消最大化錢包份額和交易活動所帶來的收入影響。而對於像 Hyperliquid 這樣的 DEX 來說,要取代 USDC 更是難上加難,因為 USDC 在多個交易對中已經擁有深厚的流動性,並且受益於用戶根深蒂固的行為習慣:交易者可以直接使用他們在其他鏈上持有的 USDC 來為賬戶充值。

在“圍牆花園”(封閉系統)之外,採用取決於四大支柱,並且幾乎不可能繞過:

-

流動性:用戶能否在低滑點的情況下輕鬆地以較大規模進出其他資產(BTC、ETH、SOL、其他穩定幣)?尤其是在交易方面,流動性會帶來更多的流動性。

-

出入金渠道:法定貨幣與穩定幣之間有多少個入口和出口?如果沒有銀行通道、錢包和交易所支持,用戶會默認選擇最便捷的方式。

-

實用性:穩定幣的實際用途是什麼?可以交易、借貸、轉賬、支付給商家,還是可以轉換為法幣?每次集成都會使實用性成倍增加。

-

互操作性:穩定幣在不同鏈和平台之間的通用性如何?用戶越來越傾向於使用多條鏈。被困在一個封閉環境中的美元,其價值不如能在不同平台自由流通的美元。

USDC 和 USDT 在這些層面上不同程度的佔據了主導地位。它們構建了全球流動性、擁有深厚的法幣出入金渠道,廣泛的跨鏈覆蓋以及近乎普遍的可用性。正因如此,即使經濟效益更多地流向 Circle 和 Tether 等發行方,而不是使用它們的平台,它們仍能繼續鞏固其地位。

這對挑戰者來說是一個嚴峻的考驗。你可以在自己的平台內部推動採用,但一旦客戶想在其他地方做點什麼,他們就會重新選擇流動性強的穩定幣。諷刺的是,提供這種選擇往往是吸引存款的最佳方式。讓資產更容易轉移,也更容易讓他們轉移資產。但每次你這樣做,都會強化現有穩定幣的網絡效應。

總之:用戶傾向於選擇流動性強、方便且廣泛可用的穩定幣。除非新的穩定幣能在多個方面具備競爭力(或者完全避開這些方面,在新的細分市場中立足),否則其在封閉生態之外的採用將會停滯不前。

誰能在自己的系統內推行自己的穩定幣?

換個角度來思考這個問題。先別管開放的生態系統——它們受制於流動性和網絡效應。假如你從自己的內部着手呢?你擁有一個錢包、一個交易所或者一個消費類應用程序。從這些出發,你真的能夠培育出自己的穩定幣嗎?誰真正有能力在自己的系統內推行自己的穩定幣?

或許答案取決於託管和控制權。您對用戶餘額和行為的影響力越大,就越能自由地引導他們使用您的穩定幣。

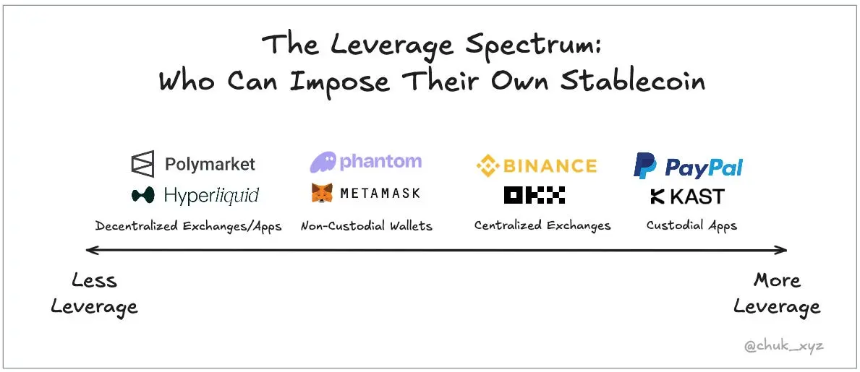

可以將其劃分一個範圍:

-

最低層面:非託管應用程序和 DEX。它們不持有用戶資金。最多只能通過在用戶界面中突出显示其偏好的穩定幣、補貼交易或運行激勵計劃來影響用戶行為。但它們無法強制採用。可以說,DEX 比錢包更難做到這一點,因為現有的穩定幣流動性更難被超越。

-

中間層面:CEX。它們託管餘額,但訂單簿仍由市場驅動。用戶可以存入任何他們喜歡的資產,並圍繞最熱門的資產建立流動性池。交易所可以通過補貼首選交易對的流動性,或運行統一的訂單簿(在後台管理穩定幣餘額的同時向用戶显示“美元”餘額)來提高勝算(例如幣安和 OKX)。

-

最高層面:託管錢包和應用程序。在這種情況下,運營商掌握密鑰。他們可以在應用程序中显示美元餘額,同時自行決定其背後的資產。

規律顯而易見:離託管和用戶界面越近,影響力就越大;影響力越大,就越不必在流動性方面與人競爭。在像 Hyperliquid 或 Solana 這樣開放且由市場驅動的生態系統中,要取代現有參与者極其困難。而在封閉或託管環境中,運營者幾乎可以在一夜之間推出自己的代幣。

預計將有千種穩定幣,但大多數將局限於“圍牆花園”

穩定幣的成功不在於誰能發行,而在於誰能施加影響。在開放的生態系統中,流動性有利於現有參与者。在封閉的系統中,託管和用戶界面控制決定結果。

鑒於發行自身穩定幣優勢,預計到會有大量穩定幣推出。錢包、交易所、L2 網絡以及消費類應用程序都會紛紛嘗試。

大多數穩定幣都無法突破“圍牆花園”:在各自的平台上很有用且能盈利,但很少能在平台之外流通。

少數能夠“破圈”的穩定幣不會通過直接挑戰 USDC 或 USDT 而獲得成功。它們會通過尋找網絡效應較弱的新市場來取得成功,每一次嘗試都將成為一次有益的試驗。

這是進步的方式,但切不可低估其所需付出的努力。