所有語言

分享

全球穩定幣眾生相:美國加速,歐洲跟進,中國按下暫停鍵

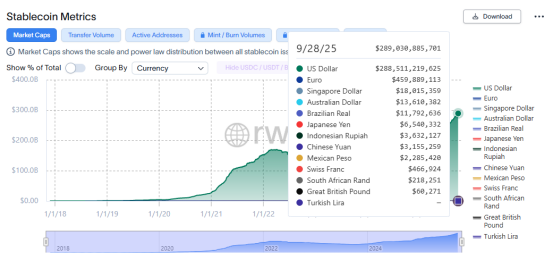

前幾個月或許還要對穩定幣予以解釋,但來到如今,穩定幣之熱,已然無需多言。從規模來看,現有的穩定幣規模已然達到2885億美元,而在花旗銀行的預測中,若穩定幣年交易量接近法幣流通速度,在基準情境下2030年發行量可達到1.9萬億,在牛市場景中甚至可達到4萬億美元。

在此背景下,隨着美國穩定幣天才法案的連鎖反應,全球的穩定幣浪潮方興未艾,面對這萬億的市場,互聯網巨頭、金融機構、傳統企業聯袂登場,暢想着穩定幣的故事,也急於獲取第一份紅利。

但從全球來看,地區與地區的節奏卻截然不同。美國方面仍以強勢之姿呈現引領之態,穩定幣巨頭們已然上桌大快朵頤,其他企業也大興穩定幣基建,而歐洲方面雖監管更早完善,卻因區域特徵發力較晚,直到日前銀行才予以跟進。視角來到中國,面對過熱的穩定幣炒作,監管選擇按下了暫停鍵。

01

美國:紅利初步釋放,企業戰略大不同

在穩定幣乃至加密領域,美國的中心位置無任何地區得以比肩,這既是美國加密政策大變更的基礎所在,也是特朗普戰略布局的現實背景。從數據來看,美元在全球儲備貨幣中佔比約60%,但美元穩定幣在鏈上穩定幣的份額佔比達到99%,足以看出,美元穩定幣才是加密世界的硬通貨。

鏈上穩定幣幣種分佈,資料來源:Rwa.xyz

基於此,7月18日,特朗普正式簽署《指導與建立美國穩定幣國家創新法案》,正式在聯邦層面建立穩定幣監管框架,也宣告着美國進入了“私人可發幣”的貨幣新時代。喜提編製之後,幾乎所有嗅覺靈敏的企業都開始向穩定幣進軍。美國銀行、花旗、摩根大通等超過10家銀行宣布將探索穩定幣業務,科技企業如谷歌、Meta、X先行布局,而沃爾瑪、亞馬遜等零售企業也正蠢蠢欲動。

法案生效已過2月,美國穩定幣市場不但未冷,反而更熱。從監管來看,主管機構CFTC與SEC分別提出“加密衝刺計劃”以及“Project Crypto”,不僅為加密資產提供了更具方向性的路徑發展戰略,更以現行立法與監管框架形成組合力量保障政策延續性。

企業側而言,穩定幣巨頭已然吃到了合規的第一口螃蟹。穩定幣第一股Circle雖然半路折翅,但仍從上市時備受爭議的70億美元估值躍升為293億美元的龐然大物,股價也從31美元的發行價來到126美元,暴翻3倍。規模最大的穩定幣USDT母公司Tether在今年第二季度以99%的利潤率盈利49億美元后,希望通過私募融資的方式,出讓3%的股權以換取150億至200億美元的資金,若該筆籌資完成,Tether的市值將達到駭人的5000億美元,這也意味着加密貨幣巨頭估值將首次與SpaceX 和 OpenAI 等全球最大的企業相媲美。值得一提的是,OpenAI在上一輪融資的估值為3000億美元。技術上也有新進展,Tether、Circle、Stripe紛紛為穩定幣自建區塊鏈,掀起了通用型區塊鏈轉向垂直領域專用鏈的浪潮。

美國的銀行則要更為謹慎,雖持續推進,但多未發布明確時間表,僅有数字資產銀行Anchorage Digital 正式推出了合規穩定幣USDtb。

科技企業就更令人玩味,企業間的戰略也因差異化的立場顯出不同。PayPal、Ripple等幣圈老玩家的穩定幣已然初成規模,寄希望在運營與生態方向持續演進;加密“新手”谷歌於9月16日宣布推出一項全新的開源支付協議,其中與Coinbase、以太坊基金會等加密公司合作強化對穩定幣的支持,也宣告谷歌正式進入穩定幣領域;初創企業WLFI在“特朗普”的樹蔭下乘涼,USD1也有了20億美元的規模。

與上述企業不同,Meta卻因“二進宮”飽受監管質疑。早在今年5月,Meta就被傳出與多家加密基礎設施公司展開初步接觸,探索將穩定幣作為支付解決方案用於Facebook和WhatsApp 上的內容創作者收入結算。機制上Meta將與多個穩定幣發行方進行渠道合作,雖然不介入儲備與清算環節,但仍然秉持着全流線的把控。而這一模式帶來的影響是在6月,扎克伯格收到了來自美國參議員伊麗莎白·沃倫與理查德·布盧門撒爾的質詢信,質問Meta是否在借合作名義繞道重啟私人貨幣,這一舉措也折射出了監管對Meta前科的擔憂。在此前,Meta曾經發起過兩次創新貨幣戰略,一是“大夢一場”的Libra,作為首個挑戰官方貨幣主權的類穩定幣,在願景期間就被監管扼殺在搖籃之中,二是2020年繼承了Libra遺志的Diem,儘管從錨定一籃子法幣轉而掛鈎單一美元,但也仍難逃各地對於其“影子銀行”的質疑,最終於2022年被以2億美元的價格出售給了加密銀行Silvergate。有趣的是,在1年之後,Silvergate也宣布了關停。

整體而言,美國在確立加密資產的合規定位之後,圍繞穩定幣的產業呈現出加速融和發展趨勢,傳統機構布局明顯增多,發行、託管主體都在不斷增加,新增主體多集中於大型企業,既有基於防禦性戰略的銀行,也有主動尋求市場的科技企業,為產業賦能的傳統企業也有涵蓋,而初創公司要入駐這一賽道,資源稟賦是硬性要求。

02

歐洲:跟進速度緩慢,主要銀行開始採取行動

此前曾提到,歐洲是最早提出系統性加密資產監管框架的地區,實際上,現有所有已完成監管覆蓋的國家地區在制定加密資產監管時都曾借鑒過歐洲的經驗。2024年12月30日,歐盟《加密資產市場監管法案》(MiCA)正式生效,適用於27個歐盟成員國以及挪威、冰島和列支敦士登,30個國家將在過渡期內根據MiCA制定或修改國內立法,最遲於2026年7月1日完成。

在MiCA框架中,歐洲證券和市場管理局(ESMA)以及歐洲銀行管理局(EBA)是兩大主要建構機構,負責技術標準制定與司法解釋。框架中對穩定幣有明確的監管要求,一是發行前的授權許可;二是信息披露義務,發行商強制發布白皮書;三是需持有一定自有規模與儲備資產,錨定一籃子資產的穩定幣發行商,MiCA要求其持有的自有資金不低於35萬歐元或過去6個月儲備資產平均值的2%,值得注意的是,對於與單一法幣掛鈎的穩定幣發行商,MiCA沒有自有資金和儲備資產要求。

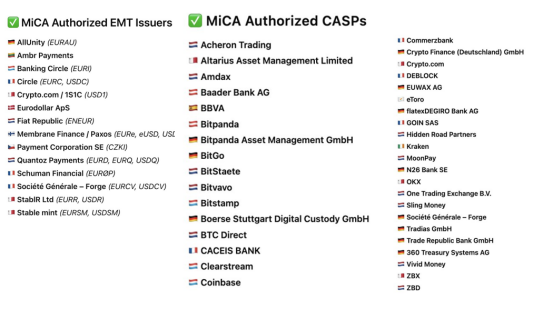

雖然監管走在前列,考慮到歐洲非常分散的加密市場與高昂的監管成本,歐洲加密產業發展在全球加密領域影響力有限,反而更突出其技術屬性。從穩定幣來看,錨定歐元的穩定幣規模僅有4.6億美元,但仍是除美元外最大的穩定幣市場。僅從牌照角度而言,歐洲獲牌難度要顯著低於美國、中國香港等地區,也因而成為了諸多加密企業的合規儲備地。根據Circle 歐盟政策總監 Patrick Hansen 披露,截至今年7月,已有 14 家穩定幣發行方與 39 家加密資產服務商獲批從事加密資產業務。

在穩定幣方向,美國對歐洲的影響非常之大。在美元穩定幣之前,歐洲的聚焦重點更多在於其CBDC——数字歐元上,早在2023年6月,歐盟委員會就提出了数字歐元立法草案,但這一戰略推進可謂龜速,直到今年才與私營部門合作邁入試點。但就在今年3月,由於歐盟TARGET2支付系統發生故障,讓公眾對於数字歐元的信任度大打折扣,疊加原本就有的隱私考慮,這一計劃陷入停滯。隨着美元穩定幣進入快車道,歐洲的態度明顯有所改變,由於美元穩定幣會對数字貨幣競爭力格局造成影響,数字歐元規劃也有望加快,歐洲央行表示將於明年開展新一輪数字歐元實驗,探索数字歐元可實現的功能。

除了数字歐元外,歐元穩定幣也成為了銀行所瞄準的賽道。就在本月,ING、Banca Sella、KBC、Danske Bank、DekaBank、UniCredit、SEB、CaixaBank 及 Raiffeisen Bank International 等九家歐洲主要銀行將聯合推出受MiCA 監管的歐元穩定幣項目。據悉,該項目將由設立在荷蘭的新公司運營,受荷蘭中央銀行監管。穩定幣預計於2026年下半年首次發行,旨在提供全天候、低成本的跨境支付服務,以增強歐洲在数字支付領域的戰略自主性。

歐洲主要銀行的動向折射出地區的政治態度,總體來看,本就在数字貨幣市場不佔優勢的歐洲,迫於美元穩定幣的衝擊,不得不採取了戰略跟隨策略,但数字歐元進展緩慢,歐元穩定幣份額又過小,處於相對被動的局面。從企業端進行分析,除了銀行採取行動外,其他歐元穩定幣發行機構聲量有限,且同樣呈現出頭部集中效應,僅Circle一家發布的EURC,規模就達到2.97億美元,佔據歐元穩定幣63%的份額。但值得注意的是,相比於美元穩定幣的高門檻,在歐洲,初創企業也有機會進入該賽道。

03

中國:以香港為核心,面對兩地監管差異性掣肘

從政策角度,香港監管秉持着技術中立原則,對技術應用保持開放度的同時嚴格防範系統性風險溢出。香港《穩定幣條例》於8月1日正式生效,並針對新條例監發布了一系列配套監管文件,包含《持牌穩定幣發行人監管指引》諮詢總結及該指引;《打擊洗錢及恐怖分子資金籌集指引(持牌穩定幣發行人適用)》諮詢總結及該指引;與發牌制度及申請程序相關的《穩定幣發行人發牌制度摘要說明》;《原有穩定幣發行人過渡條文摘要說明》。

政策雖嚴,但在中國市場,產業未動,概念先行是常態。在《穩定幣條例草案》推出之時,市場就掀起了一場敘事之風。上市企業,只要與穩定幣概念扯上關係,個股就可獲得驚人的漲幅,國泰君安國際、中國三三傳媒、耀才證券、雲鋒金融、歐科雲鏈、四方精創等今年累計漲幅均超100%。

正因如此,早在條例生效前夕,香港金融管理局不止一次給穩定幣降溫,但仍然難以阻止市場對於穩定幣的追捧。根據要求,金管局將在2025年8月1日至9月30日期間接受首輪穩定幣發行人牌照申請,據香港金管局發言人表示,截至8月31 日,向金管局表達意向申請穩定幣牌照的共有77宗,涵蓋銀行、科技企業、證券/資產管理/投資公司、電商、支付機構、初創/Web3企業等多類機構。

在角逐名單中,除了京東幣鏈、圓幣創新科技、渣打銀行聯合體等原有發行人外,以螞蟻國際、等為首的互聯網巨頭,中銀香港、交銀香港、建設銀行(亞洲)、信銀國際等在內的多家中資銀行在港分行及中資券商在港分支機構也都躍躍欲試。

然而,正當一切欣欣向榮之際,監管卻給穩定幣按下了暫停鍵。最初是香港監管機構對於KYC的嚴格要求使獲牌標準向大型銀行傾斜,之後是香港當局多次提示的把首批穩定幣牌照範圍縮小為三到四家,隨後路透社爆料稱中國證券監管機構已建議一些本地券商暫停其在香港的現實世界資產(RWA)代幣化業務。而就在最近,監管進一步趨嚴。根據財新報道,互聯網平台、中資券商、中資銀行等在港機構均被要求暫緩涉及加密資產的各類業務,包括投資、交易、發行 RWA、穩定幣等。據Foresight援引知情人士的消息,內地監管部門向金融機構傳達了相關指導意見,要求機構在涉及穩定幣的業務和表述上保持低調,不可過度宣傳或製造輿論熱點,並需嚴格做好內部研究與輿情管理。在此背景下,原先积極跟進穩定幣牌照的中資金融機構都暫停了該項業務的推進。

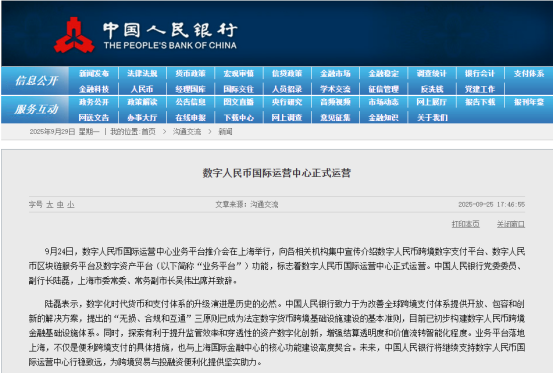

非常微妙的是,同一時間,沉寂已久的数字人民幣又有了聲量。9月24日,数字人民幣國際運營中心正式運營,中國人民銀行黨委委員、副行長陸磊表示数字化時代貨幣和支付體系的升級演進是歷史的必然。據官方披露,数字人民幣國際運營中心負責建設運營数字人民幣跨境和區塊鏈基礎設施,推進與境內外金融基礎設施的跨境互聯互通,推進数字人民幣的國際運營與金融市場業務發展。

強行賦予相關性有牽強的成分,但結合上述種種,仍然可以看出國內高層對於穩定幣以及加密資產非常之謹慎,甚至帶有一定負面抵觸情緒,因此對於賽道炒作與機構參与高度關注,而在面對當前的数字貨幣衝擊,國內更傾向於以数字人民幣這一正統法幣予以應對,而非放任在港穩定幣自由發展,實際上,此舉也在一定程度上打破了市場對於人民幣穩定幣的幻想。

目前,中國穩定幣的發展需高度聚焦於香港,但香港地區的申請主體又被國內的監管所影響,因而面臨較大的不確定性,按照現有情形而言,首批牌照獲得者應以外資銀行與券商為主。

04

尾言

當然,除了中美歐三大地區,日韓、新加坡等領域同樣在穩定幣領域發力,但總體而言,由於三大地區覆蓋規模最廣,相對影響力也最大,價值相應也更高。從現狀進行分析,美國的監管紅利還未釋放完全,後勁十足,歐洲雖有跟進,但仍被動,且在数字歐元與歐元穩定幣間搖擺不定,戰略堅定略有不足,中國潛力最大,但由於兩地監管的差異性,亦有進退兩難之象。考慮到美元穩定幣的絕對地位,美國数字貨幣的基本盤難以撼動,其他地區只能依託現有市場以差異化破局,國際間的数字貨幣定價權之爭,似乎還遠未到白熱化之時。