所有語言

分享

2025 年 DEX 數據解析:公鏈格局、流動性動態與機構動向

去中心化交易所(DEX)持續重塑加密貨幣交易方式,在交易量、總鎖倉價值(TVL)及機構興趣方面均呈現顯著增長。典型案例如Uniswap推出v4升級及"鈎子"機制以降低Gas費並提升用戶靈活性,PancakeSwap於2025年6月創下月度交易量歷史新高。這些進展標志著DeFi領域正走向深度成熟。

核心數據摘要

-

2025年第二季度,全球DeFi協議TVL達1236億美元,同比增長41%。

-

以太坊維持主導地位,2025年中佔據DeFi協議總TVL約63%(約781億美元)。

-

PancakeSwap 2025年6月交易量達3250億美元,創單月歷史最高紀錄。

-

截至2025年中,Uniswap跨所有支持鏈的TVL約為45億美元。

-

截至2025年第二季度,前100大DeFi代幣總市值約為984億美元。

-

PancakeSwap在2025年第二季度錄得740萬獨立用戶。

DEX動態

Uniswap於2025年初推出v4版本,引入鈎子機制、單例設計和Gas優化。v4版本通過直接支持ETH、減少對WETH依賴等方式降低Gas成本,提升交易效率。上線約177天內TVL即達10億美元,增速快於v3同期。

PancakeSwap在2025年6月交易量達3250億美元,近乎5月數據的兩倍,刷新月度紀錄。

得益於低費用(約0.0025美元/筆)和快速出塊時間(約400毫秒),Solana開發者活動據報年增200%。機構資金(如富蘭克林鄧普頓)加大在Solana等鏈上對DeFi的配置。

大規模跨鏈活動增加,尤以Arbitrum、BNB Chain、Optimism和Base的增長為代表。

用戶基礎與採用趨勢

截至2025年中,超1420萬個獨立錢包與DeFi協議交互。部分主流DEX日均交易量在10-20億美元間波動,取決於市場波動性。DEX聚合器與路由量增長,1inch、Matcha周路由量超39億美元。

2025年第二季度DEX周均交易量為186億美元,同比增長約33%。其中,PancakeSwap在2025年第二季度擁有740萬獨立用戶。

截至2025年中,超970萬個獨立錢包與DEX交互,高於去年的約680萬個。機構興趣(基金、ETF)日益濃厚,尤其關注Solana、Arbitrum等可擴展鏈。

按總鎖倉價值(TVL)排名的主流DEX

截至2025年中

-

Uniswap跨鏈TVL約45億美元。

-

PancakeSwap TVL約24.7億美元,大部分位於BNB Chain(約21.8億美元)。

-

Lido以約300億美元TVL領跑DeFi平台,其次為Aave(約150億美元)和Uniswap(約100億美元)。

-

Curve Finance TVL約21億美元。

-

JustLend TVL約37億美元。

-

Convex Finance報告TVL約17億美元。

DEX上主流交易對

BTC/USDT交易對在多數DEX中保持前列。ETH/USDC和ETH/USDT在以太坊DEX上持續位列交易量前三。

在Orca等Solana DEX上,SOL/USDC和SOL/USDT引領日交易量,SOL相關交易對佔主導。

在Uniswap V4上,高流動性資金池多為穩定幣間互換及ETH/穩定幣對。BNB/USDT交易對在BNB Chain及多鏈DEX中廣受歡迎,連接BNB生態代幣。

在鏈無關聚合器上,涉及USDT、USDC或ETH的跨鏈/多跳交易對頻繁出現。

在dYdX等衍生品DEX上,BTC永續合約兌美元穩定幣和ETH永續合約兌美元仍屬主流交易對。

費用結構與成本對比

多數DEX標準資金池兌換費率在0.20%至0.30%之間。部分穩定幣池費用較低,通常在0.02%至0.05%左右。

兌換費分配大多歸流動性提供者,小部分進入協議國庫。

一些新興DEX嘗試0%掛單費或補貼費用以吸引流動性。在dYdX等衍生品平台上,掛單和吃單費率通常處於較低基點水平。

Gas及網絡費用對許多用戶而言仍是不可忽視的成本。聚合器有時通過路由至更便宜的資金池來降低有效成本。

部分DEX採用靈活費率模型,波動性交易對費率較高,穩定幣對費率較低。

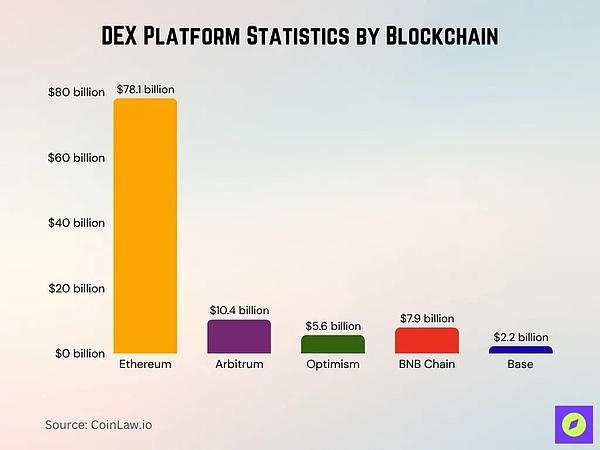

按區塊鏈劃分的DEX平台數據

-

以太坊:DeFi協議TVL約781億美元,佔DeFi總TVL約63%。

-

Arbitrum:TVL約104億美元,同比增長約70%。

-

Optimism:TVL約56億美元,較2024年的約23億美元增長逾一倍。

-

BNB Chain:TVL溫和增長至約79億美元。

-

Base:TVL約22億美元,自推出以來持續增長。

-

Solana:DEX活動強勁,包括高交易量、高DEX使用份額及技術吸引力(低費用、快出塊時間)。

-

交易量分佈:Uniswap日交易量約67.5%現發生於第二層網絡。

-

PancakeSwap:在BNB Chain佔主導,但其TVL構成也支持跨鏈活動。

-

流動性質押協議:雖非嚴格意義上的DEX,但在以太坊等鏈的TVL構成中佔比重大。

流動性深度與滑點率

穩定幣池及主要資產對的流動性深度更高。對於波動性較大或流動性較低的代幣,滑點可能顯著,達0.3%至1%以上。

集中流動性模型通過將流動性聚焦於活躍價格區間來降低滑點。智能路由和聚合器工具通過將交易拆分至多個資金池來減少滑點。

在快速變化的市場中,因流動性淺薄和MEV活動,滑點易飆升。主流DEX上大額交易的平均日滑點較往年有所下降。許多高流動性資金池的點差極小,通常僅幾個基點。

交易者的有效成本包括滑點、Gas費、路由費和兌換費。

跨鏈與多鏈DEX活動

2025年DEX交易量增長約37%,月均交易量約4120億美元。

基於以太坊的DEX在去中心化交易量中佔比約87%。Solana DEX日處理交易量超15億美元,显示出強勁競爭力。BNB Chain、Polygon、Base、Arbitrum、Optimism等鏈的重要性日益提升。

跨鏈DEX和橋接更頻繁地用於套利和流動性遷移。支持多鏈的聚合器使用量上升,因用戶尋求最優費率。

流動性碎片化仍是挑戰。部分多鏈DEX引入激勵措施以吸引流動性至使用較少的鏈。

去中心化存儲市場關鍵數據

全球去中心化存儲市場規模2024年為6.229億美元,預計2034年將達45億美元。

2025年至2034年,市場預計將以22.4%的強勁年複合增長率(CAGR)擴張。僅公有雲細分市場到2034年規模預計將超20億美元。企業板塊在2024年佔據45%市場份額,反映機構採用度高。

北美在2024年佔據40%市場份額,是去中心化存儲採用的領先區域。

聚合器與路由量

通過1inch、Matcha等聚合器的周路由量超39億美元。1inch上30日平均交易量約86億美元。以太坊DEX聚合器市場份額日益集中。

聚合器作為中間件,成為機構資金的入口,通過Gas優化、MEV保護和跨鏈路由改善執行。部分聚合器正在構建KYC和合規功能以吸引機構。

聚合路由常跨越多鏈,增加了橋接風險與複雜性。

智能合約審計與安全事件

2025年第一季度,Web3因漏洞和攻擊損失超20億美元。2025年8月,16起安全事件共竊取1.63億美元。

-

Cetus DEX於2025年5月遭黑客攻擊,損失約2.23-2.6億美元。

-

New Gold Protocol因閃電貸漏洞損失200萬美元。

-

Sui上的Nemo Protocol遭受約260萬美元的漏洞利用。

約80%的加密資產總損失源自DeFi協議。形式化驗證和審計雖能減少損失,但採用情況不一。

未經審計代碼和邏輯缺陷導致的漏洞持續存在,對小型DEX打擊最大。

交易量市場份額

→ Uniswap以55%的份額主導DEX市場,是交易量的絕對領導者。

PancakeSwap佔20%,穩居去中心化交易所第二把交椅。

Curve佔15%,在流動性提供和穩定幣互換方面表現強勁。

其他DEX合計佔10%,構成規模較小但仍具競爭性的市場板塊。

監管與合規數據

美國於2025年7月通過《GENIUS法案》,為穩定幣發行方建立監管框架。

2025年北美90%的中心化加密交易所完全符合KYC要求;2025年加密公司平均合規成本增長約28%,達年均62萬美元。反洗錢(AML)與KYC協議現消耗約34%的合規預算。

美國商品期貨交易委員會(CFTC)執法行動同比增長約59%。

DEX衍生品與永續合約增長

2025年第二季度DEX永續期貨交易量達8980億美元。

Hyperliquid在第二季度錄得6530億美元交易量,佔據約73%市場份額。dYdX仍是頂級的去中心化衍生品交易所之一。

-

增長動力來自對槓桿、投機和對沖工具的需求。

-

機構交易者日益參与永續合約市場。

-

風險與合規擔憂仍是主要障礙。

-

跨鏈永續合約產品正在湧現,伴隨機遇與風險。

-

多個季度以來,衍生品交易量增速超過現貨DEX。

DEX用戶人口統計與地域分佈

截至2025年中,超970萬個獨立錢包與DEX交互,高於去年的約680萬個。

日交易量集中於北美、歐洲和亞洲。其中,發展中國家DEX採用增長率更高。機構用戶集中於監管更清晰的司法管轄區。性別分佈仍偏向男性,但略有轉變。

亞洲和非洲的小額交易在低費用鏈上採用率更高。

結論

DEX領域成熟跡象明顯。

聚合器不僅是零售用戶的工具,更逐漸成為機構的關鍵基礎設施。但風險依然高企,漏洞利用、安全失誤和監管不確定性仍構成切實威脅。

DEX衍生品與永續合約交易呈爆炸式增長,移動端與錢包內置平台吸引力大增,全球用戶採用持續增長。

對交易者和協議開發者而言,關鍵要點在於:

-

選擇經過嚴格安全審計的DEX或聚合器

-

優先考慮能降低費用和滑點的鏈與工具

隨着DEX在交易量、流動性深度和信任度上日益逼近中心化替代方案,未來幾年將考驗哪些平台能經受住安全、合規與可用性的挑戰。