所有語言

分享

Bitget Wallet 研究院:揭秘 Solana“隱形巨鯨”:自營 AMM 如何重塑鏈上交易?

作者: Lacie Zhang,Bitget Wallet 研究員

在以高速和低成本著稱的 Solana 生態中,我們觀察到一種全新的趨勢正在加速萌芽:一群沒有官網、不做宣傳的“隱形”巨頭——自營自動化做市商(Proprietary Automated Market Makers,以下簡稱“自營AMM”)正在迅速崛起。它們以更專業、更高效的方式重塑交易格局,成為推動鏈上資金流動的新引擎。Bitget Wallet 研究院將在本文中帶你走進這一場無聲的革命,剖析自營 AMM 的崛起邏輯與行業影響。

隱形巨頭:自營AMM的運作邏輯

圖片來源:Helius

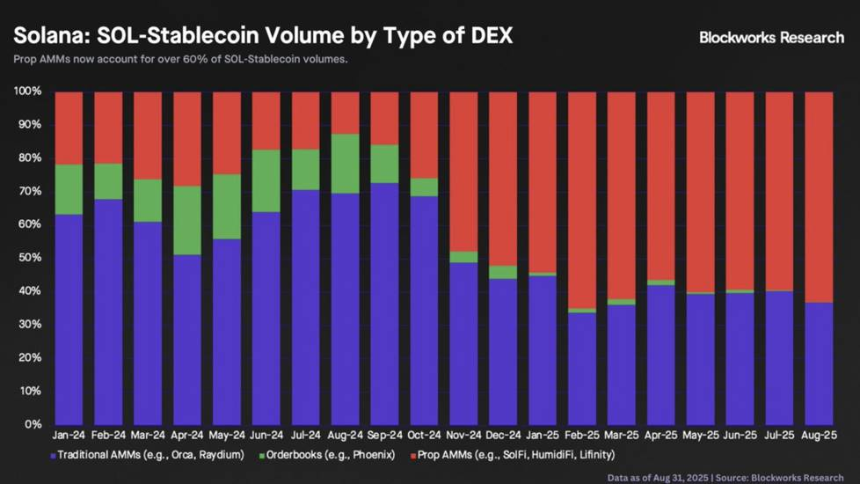

根據Blockworks的統計,僅在2025年8月,自營AMM在Solana上合計處理了約470億美元的現貨交易,佔據Solana鏈上DEX總交易量的31%。在如SOL-穩定幣這類高流動性交易對上,這一趨勢更為驚人——自2025年5月以來,自營AMM每月都穩定地佔據了SOL-穩定幣交易對超過60%的份額,而在穩定幣之間的交易對中佔比甚至可以更高。

資料來源:Blockworks Research

要理解這場變革,首先必須明確自營AMM的定義。簡單來說,它是一類由少數專業團隊用自有資金運營的鏈上做市商,且不向普通用戶開放流動性入口。這與我們熟悉的Uniswap等傳統AMM形成了鮮明對比:傳統AMM允許任何人成為流動性提供者(LP)並賺取手續費,實現了“眾包式”流動性;而自營AMM則將做市的權力交還給專業團隊,一切以極致效率和風險控製為核心,在具體運營模式方面具備以下特點:

-

入口隱形:多數自營AMM沒有面向用戶的網站入口,普通用戶無法直接與之交互。

-

算法保密:做市算法和參數嚴格保密,透明度顯著低於傳統AMM。

-

依賴聚合器:獲取交易訂單的途徑,是直接接入聚合器(如Jupiter),通過聚合器將用戶的交易請求匹配給最優報價的平台。

自營AMM與傳統AMM運營模式對比表

注:少數自營AMM(如Lifinity)開放用戶前端,但其流動性仍以團隊自有資金為主,交易的實現仍是通過路由至聚合器完成。

這種商業模式建立在純粹的執行效率之上,而非品牌或社區。傳統DeFi項目需在市場營銷、社區建設上投入巨資,以吸引用戶和流動性。相比之下,自營AMM將所有的“營銷預算”轉化為交易中為用戶提供的微小价格優勢,最終捕獲了巨額的交易量。這也從側面印證出DeFi市場正日趨成熟,市場參与者越來越像理性經濟人——遵循“最優價格者勝”的原則——而非僅僅是“去中心化至上”的理想主義者。

概念辨析:是“暗池”,還是“主動做市商”?

隨着自營AMM的興起,一些相關術語如“暗池AMM(Dark AMM)”和“主動做市商(Proactive Market Maker,PMM)”也頻繁出現,釐清它們的區別至關重要。事實上,這三個概念並非互斥,而是在於定義的側重點不同。

-

暗池AMM (Dark AMM):核心在於信息隱藏。它描述的是一種在撮合階段隱藏訂單意圖的交易方式,旨在減少信息泄露和價格衝擊。

-

主動做市商 (Proactive Market Maker):核心在於主動定價。它指的是通過引入預言機、主動管理庫存等方式來動態調整報價,以追求更高的資金效率。

-

自營AMM (Proprietary AMM):核心在於資金歸屬與運營主體方面。它定義的是由運營團隊使用自有資金進行做市的模式。

三種AMM概念的定義梳理表

釐清定義后不難發現,這三個概念並非相互割裂排斥,而是描述同一金融實體的不同維度。事實上,一個典型的自營AMM,為了追求極致效率和安全,其交易方式通常是“暗池”模式,其定價策略(雖不公開)大概率也是“主動”的。

因此,儘管主流媒體有時會混用這些術語,但“自營AMM”這一稱呼從底層邏輯出發,直指問題根本:資金由誰掌控,風險由誰承擔。相比於描述技術特徵的“暗池AMM”或“主動做市商”,“自營AMM”更能從商業模式和運營主體的角度,精準地揭示這股新勢力的本質。

效率革命:Solana為何成為終極試驗場?

自營AMM的崛起,根源在於其對傳統AMM核心痛點的精準打擊。傳統流動性池的被動設計,使其在面對大額交易時不可避免地產生高滑點,並長期承受無常損失和MEV攻擊(如三明治攻擊)的困擾。而自營AMM通過專業團隊的精細化管理和主動報價策略,幾乎完美地解決了這些難題。它們能為用戶提供更窄的價差、更低的滑點和更穩定的交易結果,尤其在大額兌換上,其體驗已無限接近頂級的中心化交易所。

而這一切的實現,與Solana獨特的區塊鏈架構密不可分。首先,Solana的高吞吐量與極低交易費用,使得這種需要高頻更新報價的“主動”模型在經濟上成為可能。其次,Solana生態中聚合器(尤其是Jupiter)的主導地位,為這些做市商創造了一個“一站式分銷渠道”。它們無需建立自己的品牌、網站或用戶社區,可以將所有資源聚焦於其唯一的核心競爭力——執行和定價——這種極致的專業分工,極大地簡化了它們的商業模式並降低了運營成本。

可以說,自營AMM並非簡單地選擇了Solana,它本身就是一種與Solana共生的、原生的市場結構,是底層公鏈的高性能架構與上層金融應用的商業模式之間協同進化的完美範例。

未來圖景:專業化浪潮與“中心化”的幽靈

自營AMM的興起,預示着鏈上市場正朝着一個更專業、也更兩極分化的方向發展,一個清晰的“雙軌市場”將會逐漸形成。

-

成熟資產市場:如SOL-穩定幣這類高流動性交易對,將日益被能夠提供極致價差的自營AMM所統治。

-

長尾資產市場:如剛發射到外盤的Meme幣等,將繼續依賴Raydium這類無需許可的傳統AMM,進行早期的價格發現和流動性引導。

這一趨勢是機制效率的勝利,標志著鏈上做市正經歷一場深刻的專業化浪潮。市場結構從開放的流動性眾包,轉向由少數團隊的專業化做市,這極大地提高了鏈上交易的執行效率和安全性,為行業樹立了新的標杆。

但硬幣的另一面,是關於“中心化”幽靈再次浮現的隱憂。用戶在享受更優執行質量的同時,不經意間也做出了一次權衡和犧牲:用DeFi的高透明度、無需許可、去中心化等核心原則,換取了極致的效率。當大部分訂單流被導向少數匿名的“黑箱”時,雖然交易仍在鏈上結算,但過程中的不透明性無疑引入了新的信任風險,並削弱了DeFi賴以建立的可審計基礎。

從更宏觀的視角看,自營AMM的統治地位正在重塑並鞏固Solana的生態定位。它進一步強化了Solana作為“區塊鏈納斯達克”的形象——一個為高性能、機構級金融應用量身打造的場所,並以執行速度和資本效率作為最高準則。這使得Solana在公鏈競賽中具備了差異化優勢,使其成為渴望兼具CEX般性能與DeFi內核的創新協議的首選部署平台。

結語

自營AMM在Solana上的迅猛崛起並非偶然,而是DeFi市場在追求極致資本效率過程中的一次合乎邏輯、甚至不可避免的演進。儘管它引發了關於去中心化未來的重要討論,但這種主動、高效的流動性供給模式,已經將行業性能帶到了新的高度。無論最終格局如何演變,這場無聲的革命,已經為鏈上金融的下一章寫下序言。