所有語言

分享

揭秘 Strategy 的高收益股票策略

來源:TokenInsight,編譯:Shaw 金色財經

摘要

-

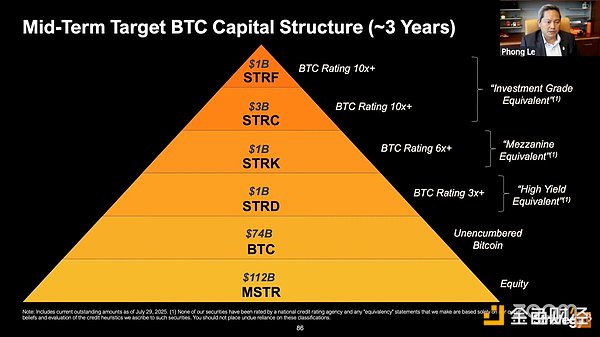

多層資本結構服務於比特幣收購戰略:Strategy(原 MicroStrategy)構建了由普通股、可轉換債券以及多種優先股(如 STRK、STRF、STRD、STRC)組成的多層資本結構,為大規模持有比特幣提供資金。不同層級工具風險收益各異,滿足不同投資者的需求。

-

STRC 的設計與定位:新推出的 STRC(Stretch)是一種比特幣支持的穩定型優先股,年化收益約 9%,按月派息,並通過靈活調整股息率、贖回機制等方式保持價格接近 100 美元面值。它位於資本結構的中間層,波動低於高風險優先股,同時收益高於傳統現金等價物,適合追求穩定收益又希望間接參与比特幣價格變動的投資者。

-

分紅與利息的資金來源與潛在風險:公司計劃通過軟件業務現金流、新發行債券或可轉債,以及“按市價發行”(ATM)普通股來支付優先股分紅與債務利息。雖然這種模式在市場樂觀時可持續,但若資本市場收緊或股價大幅下跌,融資能力將受限,分紅支付可能面臨壓力。

介紹

Strategy(前身為 MicroStrategy)精心打造了獨特的資本結構,融合了各種債務和股權工具,為其運營以及最引人注目的比特幣收購提供資金。簡而言之,資本結構是指公司用於增長融資的債務和股權組合。Strategy 的案例尤其引人注目,因為它引入了多種創新金融工具,包括普通股、STRK 和 STRF 等優先股、可轉換債券,以及現在新推出的 STRC。

最新推出的STRC (Stretch)尤其引人注目。STRC 被宣傳為一種“穩定”的比特幣支持股票,旨在模仿美國國債的穩定性,在 Strategy 的 BTC 信用堆棧中提供低波動性、類似現金的收益層。

本文將用簡單的術語分解這些層,解釋什麼是 STRK、STRF 和 STRC 以及它們如何工作。

資本結構基礎

把公司的財務狀況想象成一個多層蛋糕或金字塔。每一層代表不同類型的資本,它們各自具有風險和回報:

-

優先債務(貸款/債券) ——這是最頂層的債務(想象一下飛機上的頭等艙或第一塊蛋糕)。債務投資者(如債券持有人)享有優先權。他們向公司貸款,並期望獲得利息。如果公司破產,這些債權人必須在股東獲得任何收益之前先獲得償還。債務通常風險較低(以資產擔保或優先債權),但收益(利息)固定且有限。

-

優先股(優先股權) ——在資本結構中,優先股介於債務和普通股之間。優先股就像一種混合體:它們通常支付固定股息(類似利息),並且優先於普通股獲得支付,但通常沒有投票權。打個比方,優先股投資者就像一個“優先”登機群體——優先級不如頭等艙(債務),但他們的登機優先於經濟艙(普通股權)。優先股的回報更可預測(固定股息),價格往往比普通股更穩定,但如果公司價值飆升,其上漲空間通常較小。重要的是,如果公司被清算,優先股持有人有權先於普通股股東獲得其資金(最高金額)。

-

普通股(股權) ——這是蛋糕的最底層(或者說是最後登機的)。普通股股東是公司的所有者。在履行所有其他義務后,他們獲得剩餘的股份。這意味着最高風險(在破產的情況下,普通股通常一無所獲),但也意味着最高潛在回報(如果公司蓬勃發展,普通股股價可能會飆升,沒有上限)。普通股股東通常擁有投票權,並從長期增長中獲得最大收益,但他們在資產或現金流的索取權上處於最後。

總而言之,資本結構呈現層級結構:債務>優先股>普通股(按債權優先級排序)。每一層都有不同的風險/回報特徵,適合不同的投資者。現在,讓我們看看Strategy是如何利用這些要素構建自己的資本結構的。

Strategy 整體資本結構概述

Strategy 精心設計了多層級資本結構,以支持其增持比特幣的戰略。截至 2025 年,該公司的資本結構包括:

普通股——在納斯達克以 MSTR 代碼交易的 Strategy 普通股。這些普通股面向希望直接參与公司命運(以及持有比特幣)的股東。

優先股——多個系列的永久優先股,有創意的昵稱:

-

STRK(“Strike”) ——2025 年初發行的 8.00% A 系列永久優先股。

-

STRF(“Strife”) ——2025 年 3 月發行的 10.00% A 系列永久優先股。

-

STRC(“Stretch”) ——年收益率為9%的工具。STRC提供穩定、低波動、類似現金的投資選擇。

-

STRD(“Stride”) ——高收益次級優先股,與其他系列相比,其風險和回報更高。STRD 專為尋求更高回報且風險更高的投資者而設計。

可轉換債券——這類債務工具在 Strategy 股價達到一定水平時可以轉換為普通股。Strategy 已發行多張可轉換債券,其中值得注意的是未來幾年(2027 年、2028 年、2030 年等)到期的 0% 利率可轉換債券,旨在籌集數十億美元資金購買比特幣。

資料來源:Strategy

可以將每一層都視為投資者以適合自己的方式押注比特幣的不同方式:

-

普通股(MSTR)——適合希望獲得與比特幣價格掛鈎的最大上漲空間(或下跌空間)的投資者,因為該股票的價值很大程度上受 Strategy 的比特幣持有量的價值驅動。

-

優先股(如 STRK、STRF)——適合想要收入(收益)和一定穩定性的投資者,有效獲得固定回報,而無需直接擁有比特幣的全部波動性。

-

可轉換債券——適用於既想要債券安全性(優先索償權和償還承諾)又想要比特幣上漲看漲期權(如果股票飆升則轉換為股票)的投資者。

STRC:Strategy 資本結構中穩定、類似現金的層

STRC,即“ Stretch ”,是Strategy資本結構的最新創新。STRC是一種浮動利率、永久性優先股,為投資者提供由比特幣支持的穩定高收益投資機會。該工具的功能類似於現金等價資產,提供低波動性和定期的月度股息,同時仍允許投資者投資於比特幣的表現。

優先股是一種特殊的股票,它擁有固定股息,並且在獲得股息或資產方面優先於普通股,但通常沒有投票權。Strategy 的優先股是“永久性的”,這意味着它們沒有到期日(公司沒有義務償還本金;除非贖回股份,否則它會無限期地支付股息)。

STRC 的主要特點

收益率和股息:STRC 提供約 9% 的年股息率,按月支付。股息率每月可調整,旨在將股價維持在其 100 美元的標價附近。對於注重收益、尋求穩定現金流且無需承受直接持有比特幣所帶來的巨大波動的投資者而言,STRC 是一個頗具吸引力的選擇。

價格穩定機制:

-

每月利率調整:為了保持價格穩定,Strategy 有權每月調整股息率,確保 STRC 的價格保持在 100 美元附近。如果價格低於票麵價值,Strategy 將增加股息;如果價格上漲,Strategy 將降低股息並增發股票,以使價格回到目標水平。

-

發行人看漲期權:如果 STRC 的交易價格遠高於其票麵價值,策略可以以 101 美元的價格贖回股票,加上應計股息,從而提供額外的機制來保持價格穩定在目標範圍內。

資本結構中的 STRC

在 Strategy 的多層資本結構中,STRC 處於中間層級。其優先級高於 STRD(“Stride”)和 STRK(“Strike”),但低於 STRF(“Strife”)和公司債務。這種定位使其與高風險優先股相比,成為一種更穩定、波動性更低的選擇,同時仍能提供高於傳統現金等價工具的收益率。

STRC 專為各種類型的投資者而設計:

-

信貸投資者尋求與比特幣上漲趨勢相關的低波動性、短期工具。

-

現金經理希望獲得可預測的穩定收益,但又不想受到比特幣的全面波動的影響。

-

那些還不願意持有原始比特幣但希望通過穩定的類似現金的工具來了解其價格變動的機構和分配者。

Strategy 如何為股息和利息提供資金?

值得重申的是,該公司的償債計劃。Strategy公開表示,將使用多種來源支付優先股股息和任何債務利息:運營現金流(來自軟件業務,該業務貢獻了數百萬美元的收入)、新債或可轉換債券的收益,以及ATM(市價發行)普通股銷售的收益。

2023 年至 2025 年,該公司积極推行 ATM 股權計劃,向市場出售少量 MSTR 股票——例如,它在 2023 年出售股票籌集 5 億美元,並被授權在 2025 年初再出售高達 35.7 億美元的普通股。這是一筆可觀的資金:通過逐步發行新的普通股(尤其是在股價高企時),他們可以籌集現金來支付股息。

此外,推出新的優先股系列(例如STRD“Stride”)明確是為了籌集資金,部分用於支付STRF和STRK的股息。這看起來像是用一張信用卡還另一張信用卡——從某種意義上說,這是一種再融資計劃。只要有新的投資者願意加入(並且比特幣保持強勁勢頭),它就能奏效。如果資本市場凍結或股價暴跌,Strategy籌集新資金的難度就會大大增加,而這正是其壓力顯現的地方。